被冷落多时的银行股最近回光返照,重现了许久不见的强势表现,其中尤以“公募一哥”所钟情的招商银行(600036.SH, 03968.HK)最受瞩目,在最近7个交易日,招行的A股累计上涨近10%,达到53.09元人民币,这是否意味着该行已经走出谷底?

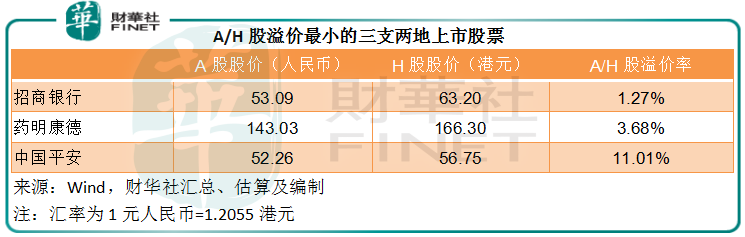

笔者留意到,招行H股于9月中曾遭遇跳水,在短短五个交易日内下跌18%以上,A股则累跌近11%,适逢房地产企业引发市场担忧之时。到2021年10月12日收市,招商银行为AH股同步上市的股份中A股溢价最低。

计及汇率,招行的AH股价几乎持平,这在当下的市场实属罕见:A股主要受散户情绪风向和大机构抱团的主力资金影响。相对于群体行为偏差占主导的A股市场,H股相对理性,机构对其基本面和价值的评估较为中肯。

见下表,目前AH股差异最小的是招行、药明康德(603259.SH, 02359.HK)和其房地产敞口备受质疑的中国平安(601318.SH, 02318.HK),这或给予招行更为理性的估值偏向。

影响银行业前景的因素

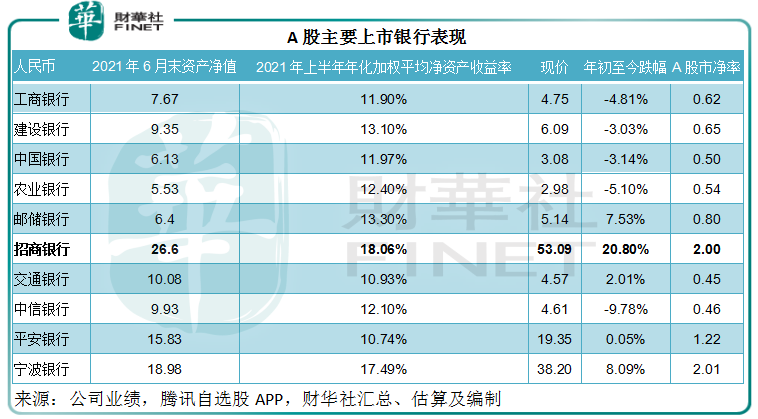

最近备受冷落的银行股似乎再度引起市场的注意,但数据表明,银行股今年以来的表现依然不尽人意。

A股方面,见下表,国有四大银行现价依然低于年初时的股价。各主要A股上市银行中,招行的表现最好,年初至今累计上涨20.80%。

同时,Wind的数据显示,招行的A股市净率估值在所有A股上市银行中也排名第二,达到2倍,仅略微低于宁波银行(002142.SZ)的2.01倍。见下表,大部分主要上市银行的A股股价均未破净值,只有招行、宁波银行以及平安银行(000001.SZ)市净率超过1倍,显示出市场对于银行股的估值仍有所保留。

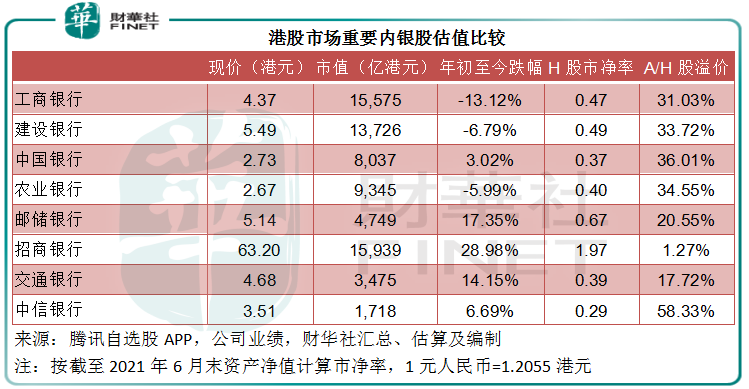

H股方面,三大国有银行工商银行(601398.SH,01398.HK)、建设银行(601939.SH, 00939.HK)和农业银行(601288.SH, 01288.HK)均较年初有所下降,跌幅也比对应的A股大,只有中国银行(601988.SH, 03988.HK)有轻微涨势。招行在H股市场继续保持领先姿态,累计上涨28.98%,市净率估值也是主要上市银行中的最高,达到1.97倍,相较而言,其他银行的H股股价均未超越其资产净值。

AH股市净率偏低,并非意味着市场一定会修复现在的信心不足。毕竟,银行股这几年市净率大部分时间都处于1倍以下,真要修复不会等到现在——之所以如此,还是信心问题——息差持续收缩、潜在坏账问题、金融科技的颠覆等等。

笔者认为,就中短期而言,在同等的调控政策下,当前制约银行前景表现的主要因素或为贷款质量以及房地产问题。以下,我们就主营业务、贷款质量以及房地产敞口三个问题,看看招行的相对表现。

招行主营业务占优

国内银行主要以利息服务为主要的收入来源,但近年也拓展交易、财富管理、信用卡、理财等业务。利息服务赚的是资金回报与资金使用成本之间的差价,容易受到经济环境与政策、资金流动性等因素的影响,所以银行都努力扩大非利息业务,以分散风险和多元化收入来源。

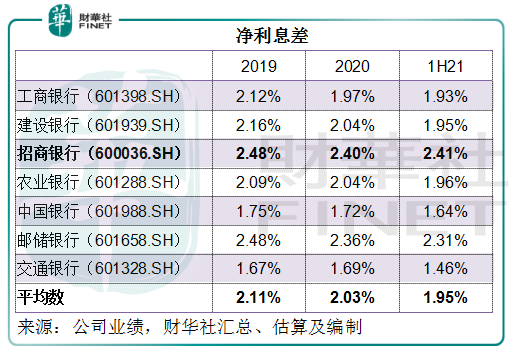

见下表,在这几年的低息环境下,主要银行的净利息差持续收缩,七家规模股份制银行的净利息差平均值由2019年的2.11%下降至2020年的2.03%,到2021年上半年再进一步下降至1.95%。

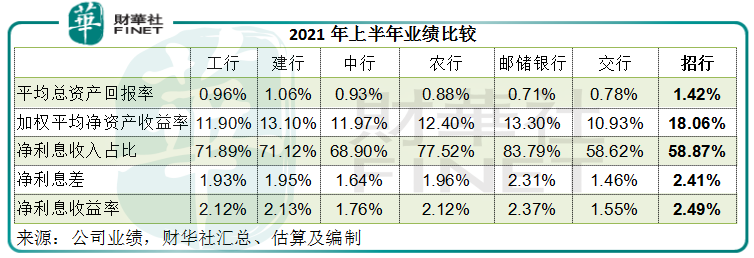

在大型股份制银行当中,招行与交通银行(601328.SH,03328.HK)的净利息收入占比最低,都不超过60%,见下表。对比利息服务,招行的净利息差和净利息收益率为七家银行中的最高,反映其在利息业务的盈利能力更优,主要得益于其收益率较高的零售业务。

2021年上半年,招行的个人贷款占比达到53.22%,高于工行的37.89%、建行的41.58%、中行的38.48%、农行的40.92%以及交行的33.36%,但低于邮储银行的57.46%。但值得注意的是,招行的零售贷款收益率达到5.60%,高于邮储银行的5.41%,这是其息差和净利息收益率更佳的原因。

再加上占比较同行高的非利息业务带来助力,招行的整体回报率优于同行。以2021年上半年业绩为例,招行的平均总资产回报率、净资产回报率均为七家大型银行中的最高,见下表。

潜在风险

风险,可能是市场对银行股望而却步的一个原因。

一方面是担心坏账问题,疫情期间的延期与恢复经济措施,或许会导致不良贷款的增加以及延时释放;另一方面是最近的房地产问题。

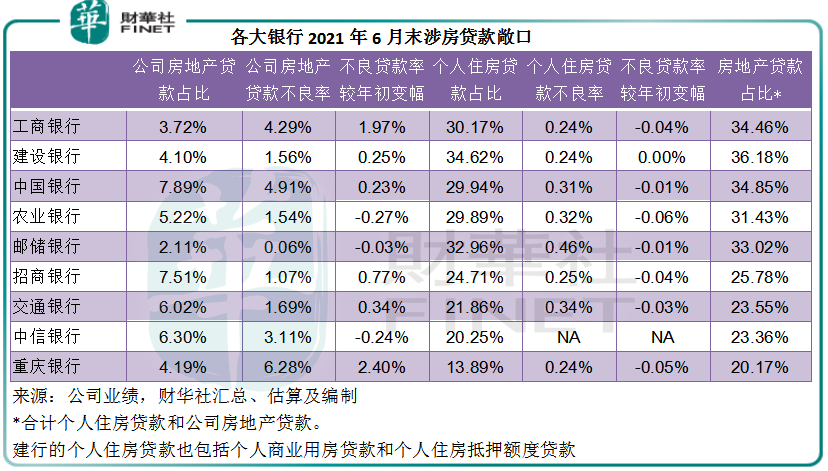

招行在房地产业务方面的企业贷款占比较高,达到7.51%,仅次于中行,但远高于其他银行。值得注意的是,招行房地产企业贷款的不良率由年初的0.30%大幅上升至1.07%,幅度颇高,其指:主要是个别杠杆率较高、盈利及现金流表现不佳的房地产客户出现了风险暴露,该行已根据各业务及每个客户的风险情况,逐笔充分计提拨备。

招行于9月底回答投资者的问询时指,2021年6月末的境内公司房地产广义口径风险业务余额为6437.68亿元(含实有及或有信贷、债券投资、自营及理财非标投资等业务),笔者据此估算,这一敞口大约相当于其调整后表内外资产余额的6.39%,也算可观。

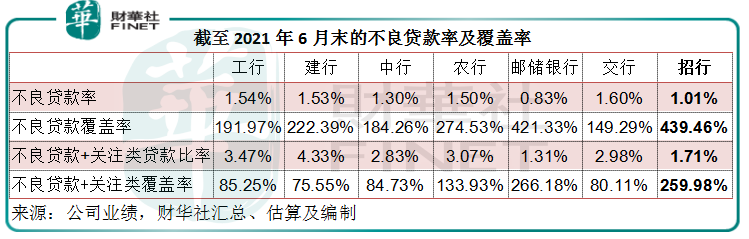

截至2021年6月30日,招行的不良贷款为1.01%,低于国有四大银行和交通银行,正常类贷款占比为98.29%,也高于上述五大银行。覆盖率方面,招行的不良贷款覆盖率高达439.46%,高于四大行、交行和一向谨慎的邮储银行。

为了估算不良贷款可能延期的潜在风险,笔者将不良贷款与关注类贷款合并在一起进行比较,由此估算出截至2021年6月末,招行的贷款拨备是其不良贷款加关注类贷款总和的2.6倍。如此充裕的拨备,或可在一定程度上缓冲房地产业震荡可能带来影响。具体数据见下表。

总结

综上所述,招行业务表现占优,风险控制也得宜,这是市场赋予其比大型同行高出几倍的估值——其AH股的市净率均远高于四大行和其他大型股份制银行的原因。惟房地产业务敞口较大,拖累其最近股价受压。

在可预见的将来,房地产行业的风险仍将继续释出,银行股的表现将受到此风险的影响。不过从长远来看,楼市靠稳,或有望巩固优质银行股的估值。从以上的数据可以看出,在业务表现以及风控方面,招行表现稳中有进,应是不错的选择,只是当前的估值可能仍会因为房地产市场的不确定因素而摇摆,大家仍须谨慎。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)