近日,银行板块再度引起市场关注,大家都看到十一假期前备受沽压的招商银行(600036.SH,03968.HK)在假期后急起直追而带起一波行情外,但事实上,埋头奋进的平安银行(000001.SZ)已悄悄成为十月以来的银行股涨势王。

Wind的数据显示,截至2021年10月13日收盘,平安银行本月的累计涨幅达到9.20%,为多元化银行类别中的最高。

平安银行暂时领跑,或主要得益于其较佳的基本面。

平安银行的基本财务指标高于平均水平

截至2021年6月30日止的上半年,平安银行的收入同比增长8.11%,至846.8亿元,扣非归母净利润同比增长28.89%,至175.11亿元。

有别于业务更为多元化的招商银行,利息服务收入占了平安银行总收入的70%,相较招行的这一比例只有58.87%。

在《财华洞察|招商银行见底了吗?》中,我们提到:对比七家AH同步上市的规模股份制银行,招行于2021年上半年的净利息差和净利息收益率均为最高。同时,招行得益于多元化的非利息收入,整体利润表现在七家大型银行中占优。这七家银行包括国有四大行、邮储银行(601658.SH, 01658.HK)、招行和交通银行(601328.SH, 03328.HK)。

平安银行的利息业务比重达到七成以上,可见其对利息业务更为倚重,意味着息差等指标对其整体业绩表现的影响更大。

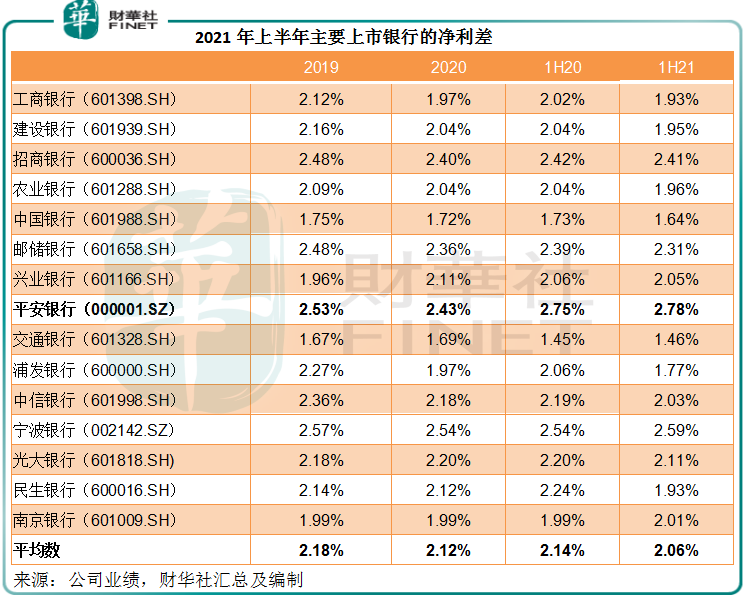

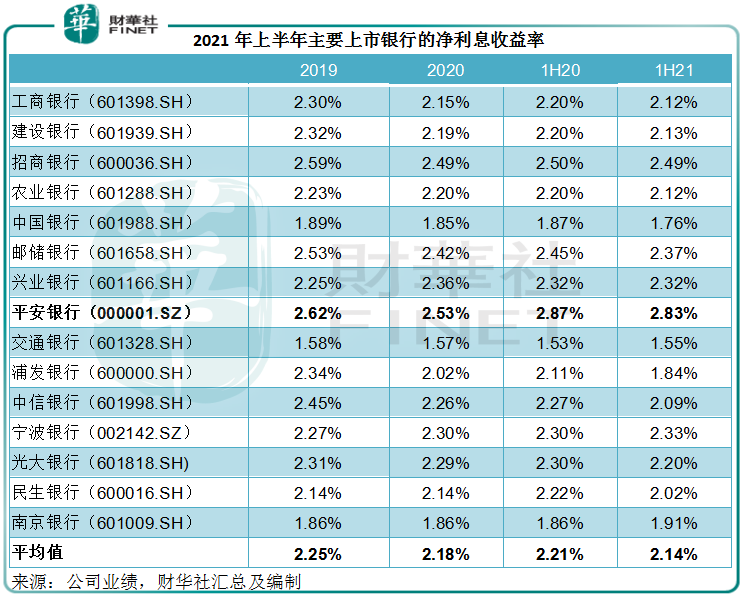

2021年上半年,平安银行的净利息差达到2.78%,净利息收益率(NIM)达到2.83%,高于招行的2.41%和2.49%。

在息差持续缩小的市场环境下,平安银行的净利差和净息差均保持上升,而且高于可比同行,或显示出其业务优势,具体数据见下表。

笔者留意到,该行的2021年上半年利息差得以扩阔,或主要得益于资金成本率的下降。期内,该行的生息资产平均收益率较上年下降19个基点,但被计息负债的付息率按年下降21个基点所抵销。

一般而言,零售贷款的收益率较高,这也是零售之王招行的利息业务占据优势的主要原因。

平安银行的零售贷款是其收益率最高的生息资产,2021年上半年的收益率达到7.67%,该项资产的持续增长让平安银行能够保持较高的收益率。

对比于2020年全年水平,平安银行2021年上半年的零售贷款平均余额大增21%,占生息资产的比重由2020年的36.31%上升至39.55%,高于招行的34.68%,这也是部分市场人士吹捧平安银行才是零售之王的原因。

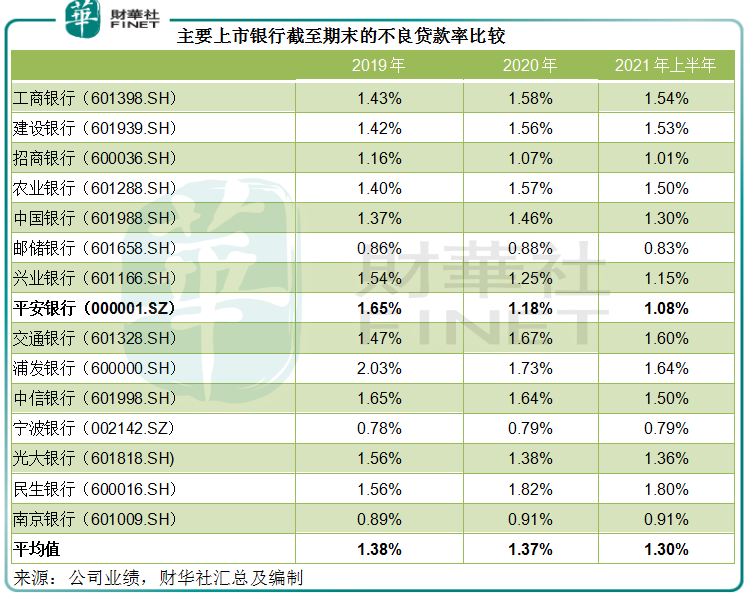

在利息业务保持优势的同时,平安银行所披露的数据显示,不良贷款率高于行业平均水平,反映其在风控方面也较为得力,见下表。

2021年6月末,平安银行的不良贷款率较期初下降0.1个百分点,至1.08%,与招行相若,低于行业平均值。

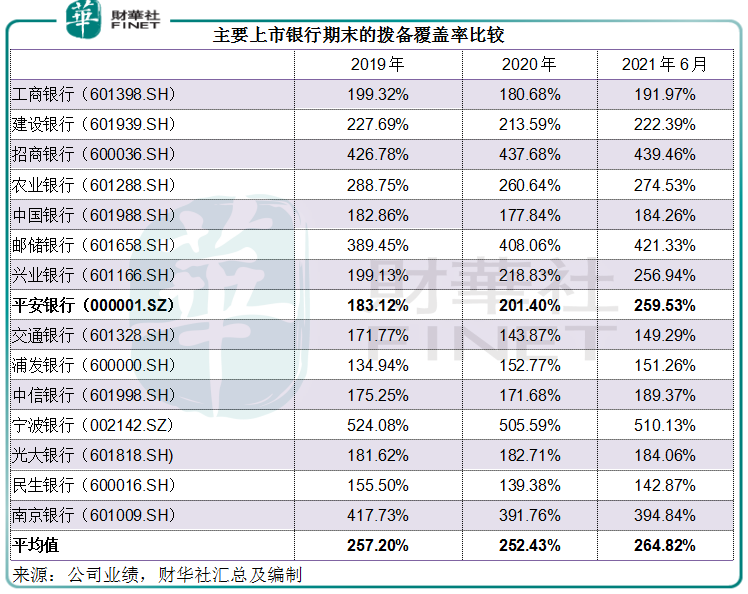

拨备覆盖率虽未及平均值,但高于监管要求,达到259.53%,见下表。

这些已知的基本面因素稳固,从而让平安银行在银行板块起跑之后迅速领先。如果这是一场马拉松,平安银行又是否有能力保持优势?恐怕未必。

对公房地产贷款:达摩克利斯之剑

截至2021年6月30日,平安银行发放贷款和垫款本金总额为2.87万亿元,同比扩大7.82%,其中企业贷款占比为38.9%,个人贷款占比为61.1%。

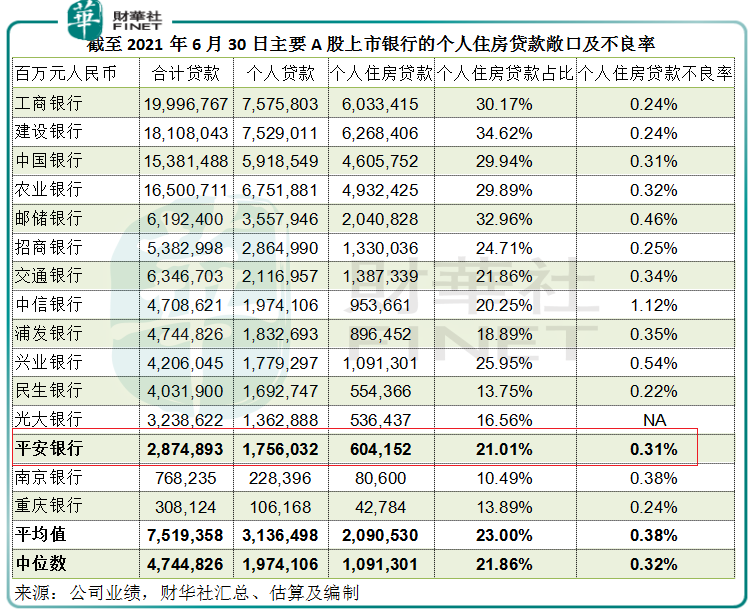

个人贷款中,房屋按揭及持证抵押贷款达6041.5亿元,占总贷款的21%,不良率为0.31%,与期初持平,与行业平均值大致相当,见下表。

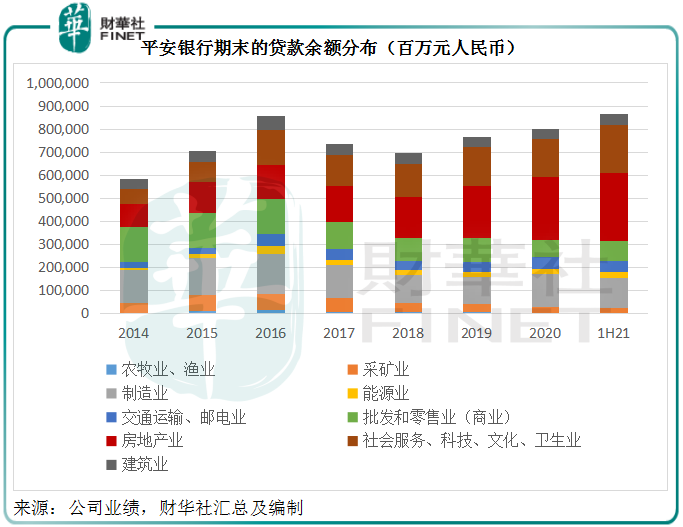

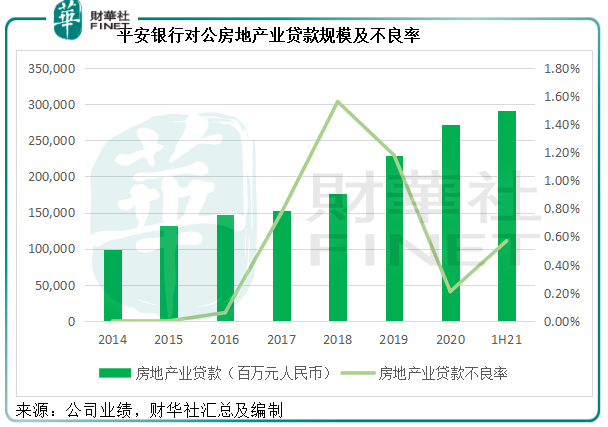

让人担心的是平安银行对公房地产贷款。在对公贷款中,房地产业的贷款余额为2914.7亿元,是对公贷款中占总贷款比例最大的行业,占比达到10.1%,见下图的红柱。

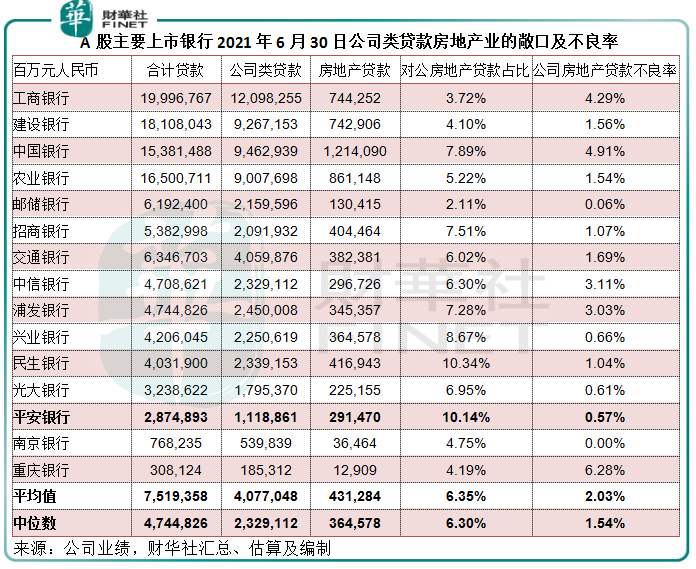

尽管如此,房地产业的不良贷款率并不高,2021年上半年只有0.57%,远低于其他银行的水平,例如国有四大行中,工商银行(601398.SH, 01398.HK)和中国银行(601988.SH, 03988.HK)都在4%以上,建设银行(601939.SH, 00939.HK)和农业银行(601288.SH, 01288.HK)在1.5%以上,连招行也因个别杠杆率较高、盈利及现金流表现不佳的房地产客户出现风险暴露而计提拨备,致使房地产企业贷款的不良率由年初的0.30%大幅上升至1.07%。

平安银行的对公房地产贷款占比达到10%以上,远高于招行的7.51%,仅略微低于最近有点新闻的民生银行(600016.SH, 01988.HK),属于房地产敞口占比最高的银行之一,但不良贷款率却处于几乎最低的水平,具体数据见下表。

据深交所互动易,平安银行透露没有当前一话题中心大型房企的表内或表外贷款,并表示在房地产贷款上一直秉持审慎的原则,对房地产业务实施严格的白名单制度,对区域和项目进行分级分类管理,实现从准入、审批到贷后的全流程风控。

事实上,各家大型银行对于房地产业务也秉持审慎原则,相信所作的风控和合规管理不一定逊于平安银行。该行目前较低的不良贷款率或暗示其当前的客户在报告期间——2021年上半年,尚处于风险可控的状态。

但下半年以来,随着大型房企的贷款压力增加、展期难度加剧所引发的连锁效应,房地产风险或陆续释出,平安银行恐怕未必能维持如此低的不良贷款率。

须知平安银行当前的高估值和优秀的上半年业绩,正是由于较低的减值,先期的过分乐观是否会导致后期的风险积压?这值得深思。

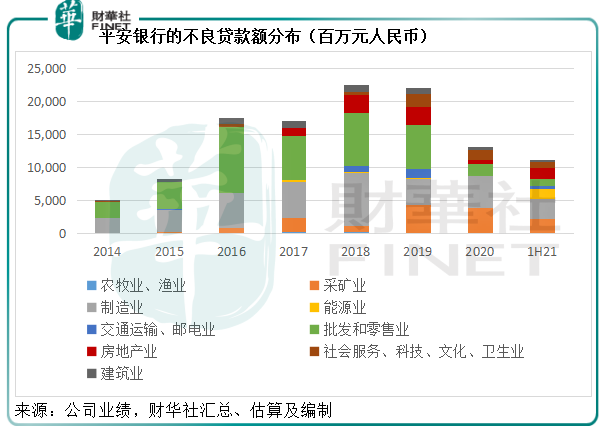

见下方不良贷款分布图,代表房地产业的红色柱要明显小于贷款余额图中的红色柱,反映房地产业的不良贷款所占比例远低于贷款比例。

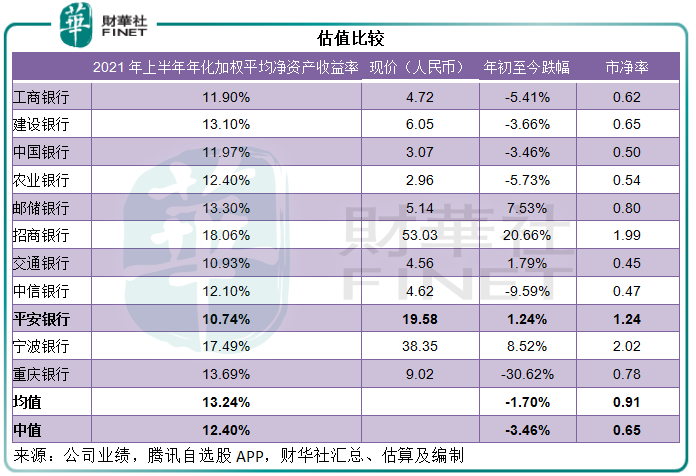

当前,平安银行的估值明显占优,按现价19.58元计算,市净率达到1.24倍,是国有四大银行、交行等的两倍以上,仅次于招行和宁波银行。试想,若其自身的房地产风险释放,平安银行还能否维持高估值?

对中国平安的启示

中国平安(601318.SH, 02318.HK)近来因为房地产业务不获认同而遭受市场嫌弃,股价屡屡探底。

2021年上半年,银行业务的营运利润占该集团合并营运利润的19.11%,虽未至于压倒性,但也有一定的影响力。若平安银行的业绩倒退,对其影响还是挺大的,尤其涉及到房地产风险,可能更令厌恶风险的投资者退避三舍。

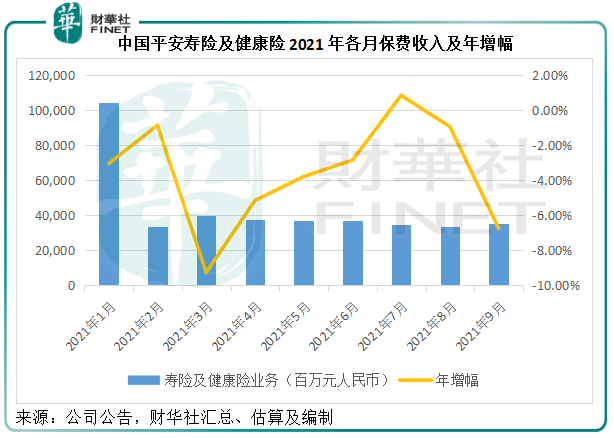

中国平安刚刚公布了今年前9个月的保费收入,寿险及健康险的原保费收入为3919.96亿元,同比下降3.64%;财险原保费收入为1993.43亿元,同比下降9.18%;总保费收入为5913.4亿元,同比下降5.58%。

单看9月份,平安的单月总保费收入跌幅扩大,按年下降7.76%,至5955.5亿元(笔者估算,下同),其中占了其2021年上半年营运利润55%的寿险及健康险保费收入降幅亦进一步扩大,同比下降6.77%,至3530.5亿元。见下表,第三季以来,平安的寿险及健康险单月保费收入同比持续下降。

显然,其最为重要的寿险及健康险业务仍未见好转。若平安银行有任何不利消息,或影响到平安股价的回升之路。须留意平安银行的企业类房地产贷款业务,警惕潜在风险。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)