疫情以來,疫苗股受到市場廣泛關注。目前就有那麽一家實力雄厚的疫苗企業來到科創板。

由A股上市公司遼寧成大(600739.SH)分拆到科創板上市的成大生物(擬上市代碼:688739.SH),將於10月19日進行新股申購。遼寧成大為公司的控股股東、遼寧省國資委為公司的實際控制人,背景雄厚。公司上市涉及到的承銷商有中信證券、招商證券、摩根士丹利,國内外知名機構「捧場」,也是「眾星雲集」。值得一提的是,中信證券實控的中證投資已同發行人簽署戰略配售協議。

還有啥亮點?

據招股書,成大生物是一家專注於人用疫苗研發、生產和銷售的生物科技企業。2018-2019年,公司的人用狂犬病疫苗產品銷量連續兩年位列全球第一名。公司的核心產品包括人用狂犬病疫苗及乙腦滅活疫苗,公司的人用狂犬病疫苗為目前中國唯一在售的可採用Zagreb2-1-1注射法的人用狂犬病疫苗產品,公司的乙腦滅活疫苗為目前中國唯一在售的國產乙腦滅活疫苗產品。劃重點:全球第一、中國唯一在售。

據上證報報道,本周(10月18-22日)申購的創業板新股瑞納智能和科創板新股成大生物同樣具有「肉簽」潛質。

我們一起看看成大生物這支「肉簽」的潛質如何。

上市概況

據招股書,公司於2014年12月起在新三板公開轉讓;公司曾於2018年10月向聯交所遞交了H股發行並上市的申請,公司分别於2019年7月和2020年3月召開董事會和股東大會決定終止前述申請。最終公司選擇了在A股科創板上市。

遼寧成大為公司的控股股東、遼寧省國資委為公司的實際控制人,本次發行的保薦機構(聯席主承銷商)為中信證券股份有限公司(以下簡稱「中信證券」或「保薦機構(聯席主承銷商)」),聯席主承銷商為招商證券股份有限公司(以下簡稱「招商證券」)、摩根士丹利證券(中國)有限公司(以下簡稱「摩根士丹利證券」)(中信證券、招商證券、摩根士丹利證券以下合稱「聯席主承銷商」)。

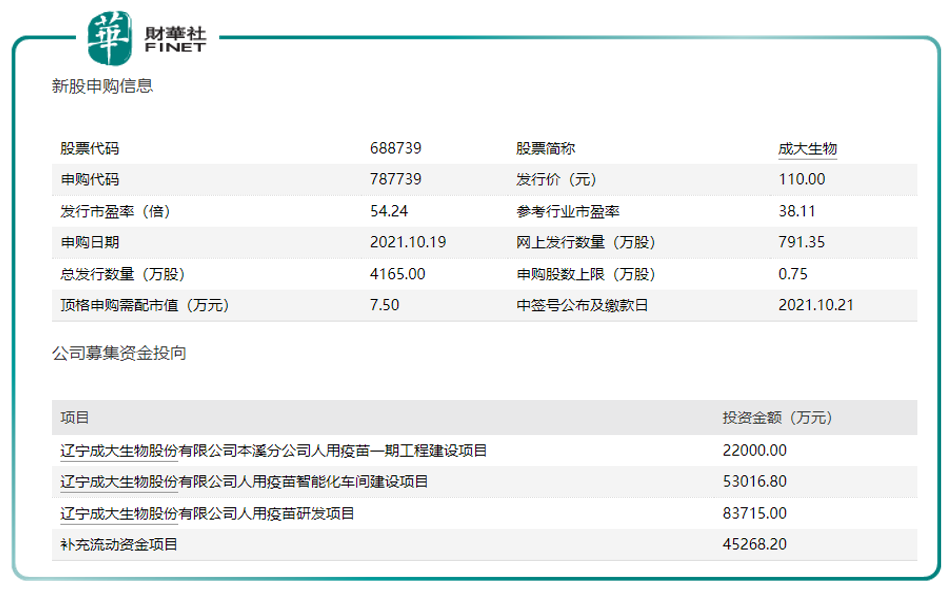

經發行人和聯席主承銷商協商確定本次發行股份數量4,165萬股,全部為公開發行新股。本次發行價格為110.00元/股,2021年10月19日(T日)進行網上和網下申購。

本次發行價格110.00元/股對應的發行人2020年扣除非經常性損益前後孰低的攤薄後市盈率為54.24倍,高於中證指數有限公司發佈的行業最近一個月平均靜態市盈率,低於行業可比公司扣非後靜態市盈率平均水平。公司表示,「仍存在未來股價下跌給投資者帶來損失的風險。發行人和聯席主承銷商提請投資者關注投資風險,審慎研判發行定價的合理性,理性做出投資。」

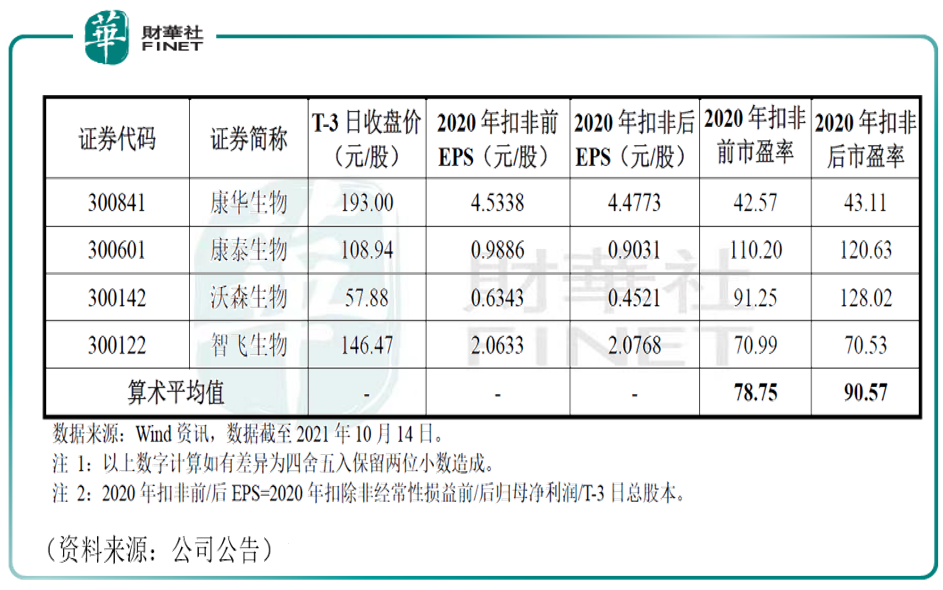

公司發行價格、EPS、市盈率情況,與四家可比疫苗公司的對比如下表(康華生物、康泰生物、沃森生物、智飛生物)。

值得一題的是,公司表示,公司在招股意向書中披露的募集資金需求金額為204,000.00萬元,本次發行價格110.00元/股對應融資規模為458,150.00萬元(筆者按:扣除發行費用等成本後,募資淨額為434,137.94萬元),高於前述募集資金需求金額,實際募集資金淨額滿足募投項目需求後的剩餘資金將用於與公司主營業務相關的營運資金或根據監管機構的有關規定使用。

對於募資用途,據招股書有以下幾個方向:遼寧成大生物股份有限公司本溪分公司人用疫苗一期工程建設項目、遼寧成大生物股份有限公司人用疫苗智能化車間建設項目、遼寧成大生物股份有限公司人用疫苗研發項目和補充流動資金項目,具體情況見下表。

公司財務數據

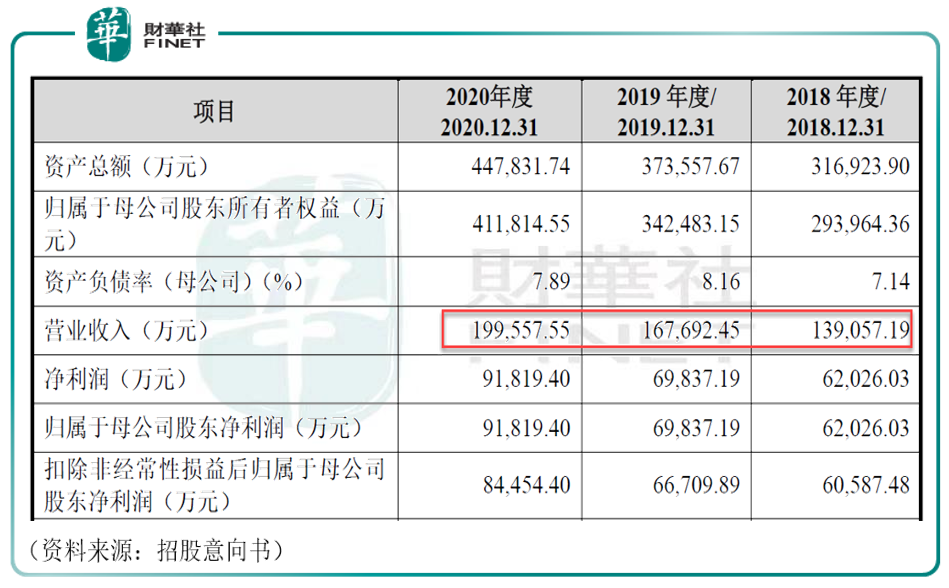

成大生物是一家專注於人用疫苗研發、生產和銷售的生物科技企業。2018-2019年,公司的人用狂犬病疫苗產品銷量連續兩年位列全球第一名。公司核心產品包括人用狂犬病疫苗及乙腦滅活疫苗,公司的人用狂犬病疫苗為目前中國唯一在售的可採用Zagreb2-1-1注射法的狂犬病疫苗,公司的乙腦滅活疫苗為目前中國唯一在售的國產乙腦滅活疫苗產品。報告期内(筆者按:報告期為2018-2020年),公司的主營業務收入分别為139,057.19萬元、167,692.45萬元和199,557.55萬元,主營業務收入中97%以上來源於公司的核心產品。

對於今年情況,公司表示,根據公司實際經營情況,公司預計2021年1-9月營業收入為169,481.20-182,773.84萬元,同比增長2.00%-10.00%;實現歸屬於母公司股東的淨利潤為83,502.30-89,733.82萬元,同比增長0.50%-8.00%;實現扣除非經常性損益後歸屬於母公司股東的淨利潤為77,974.18-84,974.18萬元,同比增長0.88%-9.93%。

上述2021年1-9月業績預計數據未經會計師審計或審閱,且不構成盈利預測或業績承諾。

公司目前擁有24個在研項目,其中雙價腎綜合徵出血熱疫苗(Vero細胞)已完成臨床試驗,13價肺炎球菌結合疫苗、甲型肝炎滅活疫苗、b型流感嗜血桿菌結合疫苗、A群C群腦膜炎球菌多糖結合疫苗、四價雞胚流感病毒裂解疫苗、凍幹人用狂犬病疫苗(人二倍體細胞)和狂犬疫苗四針法工藝研究已取得臨床批件。

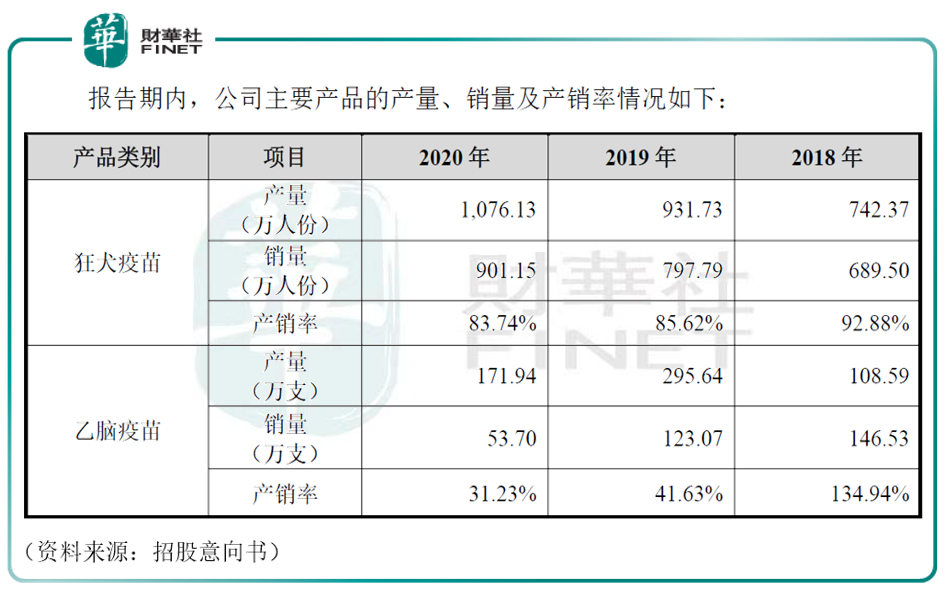

公司表示,去年疫情期間,公司產能未發生變化,公司在報告期的產銷情況如下表。

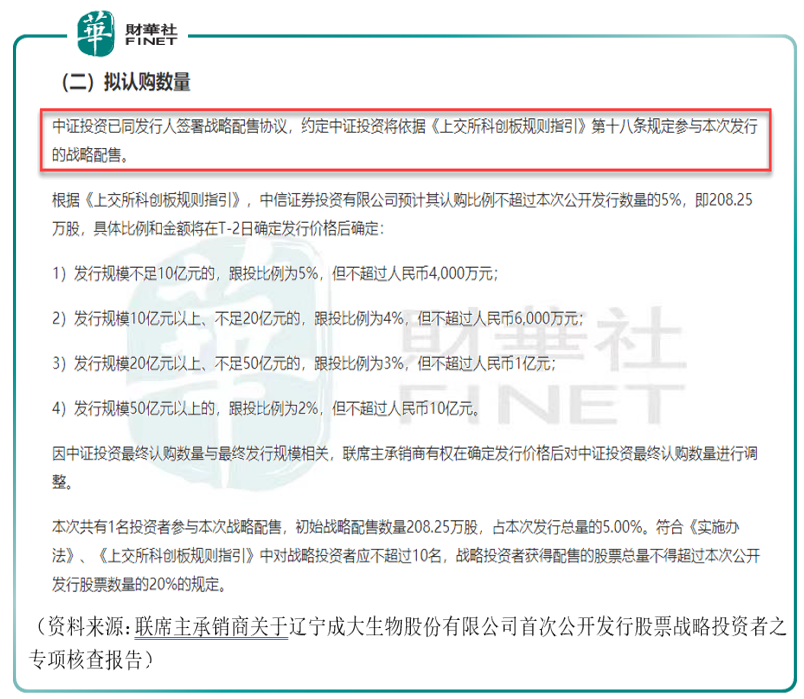

值得一提的是,中證投資已同發行人簽署戰略配售協議,約定中證投資將依據《上交所科創板規則指引》第十八條規定參與本次發行的戰略配售。中證投資係保薦機構中信證券設立的全資子公司,中信證券持有其100%的股權,中信證券實際控制中證投資。

根據《上交所科創板規則指引》,中信證券投資有限公司預計其認購比例不超過本次公開發行數量的5%,即208.25萬股。

公司核心競爭力與優劣勢

作為產品主要為疫苗的生物科技公司,技術和研發是公司的核心競爭力。

公司擁有的主要核心技術是「生物反應器規模化制備疫苗的工藝平台技術」。該技術是一種規模化細胞培養技術,其包含生物反應器高密度懸浮培養技術和細胞灌流、病毒液連續收獲、病毒液濃縮、病毒液滅活、串聯柱層析純化等一系列先進工藝。該技術獲得了遼寧省科技成果轉化一等獎,該技術的研發成功標志著公司攻克了我國十幾年來大規模細胞培養制備高品質疫苗的技術性難題,在疫苗生產工藝方面填補了國内空白,引領了國内人用疫苗產業的發展。

公司已被認定為國家高新技術企業。截至2020年12月31日,公司已累計取得發明專利14項、實用新型專利59項、外觀設計專利1項。

公司的主要產品狂犬疫苗和乙腦疫苗,和同類產品比,優勢在哪?

據招股書,公司的狂犬疫苗是目前中國唯一在售的可採用Zagreb2-1-1注射法的人用狂犬病疫苗,在21天内即可完成免疫,比其他狂犬疫苗完成全程免疫的時間縮短了25%。在此基礎上,公司的狂犬疫苗不含任何抗生素,擁有更好的安全性。公司的乙腦滅活疫苗是目前中國唯一在售的國產乙腦滅活疫苗,其不含任何抗生素。相較傳統乙腦減毒活疫苗,公司的乙腦滅活疫苗能夠使病毒喪失繁殖或致病的能力,安全性更高。

基於核心技術,公司已成功將人用狂犬病疫苗和乙腦滅活疫苗產業化,該等核心產品均為基於公司核心技術所研發、生產的自主產品。公司的兩個生產中心分别位於沈陽和本溪,總建築面積為164,487.66平方米。

對於公司與同行業可比公司的競爭劣勢,公司表示,公司主營業務收入大部分來源於人用狂犬病疫苗和乙腦滅活疫苗兩大核心產品的收入,因此公司的產品結構相對單一。公司其他具有市場前景的產品尚在研發階段,未能形成穩定的銷量和競爭力。

對於未來的發展戰略,公司表示,公司未來將聚焦於有較強市場競爭力的產品,在近中期重點發展創新疫苗,豐富公司的產品管線,遠期將以人用疫苗為著力點,逐步延伸至重組蛋白、抗體藥物等領域,形成生物醫藥產業群。

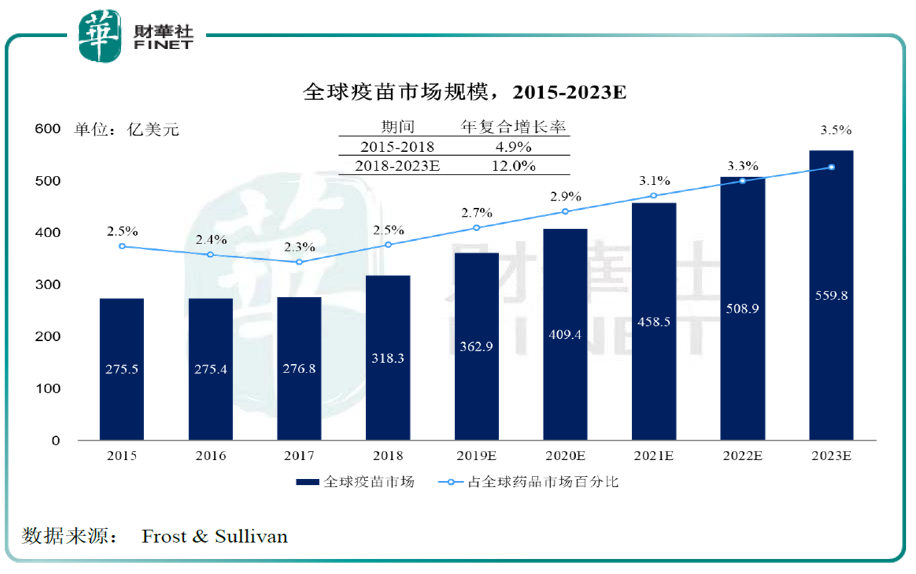

公司的發展戰略定位,與疫苗市場的發展方向有密切關係。得益於全球人均壽命的提高、老齡化比例的提升、民眾疾病預防意識的增強、公共醫療衛生支出的增加及公共醫療衛生的發展,全球疫苗市場規模持續增長。

根據Frost&Sullivan的數據,2015-2018年,全球疫苗市場規模從275.5億美元增加至318.3億美元,年均復合增長率為4.9%,2018年疫苗市場收入佔全球藥品收入的2.5%。未來在創新疫苗上市及中國、印度和南美等新興市場的銷售擴張的推動下,全球疫苗市場將進一步擴大,預計2023年將達到559.8億美元,佔藥品市場收入的比重將達到3.5%。

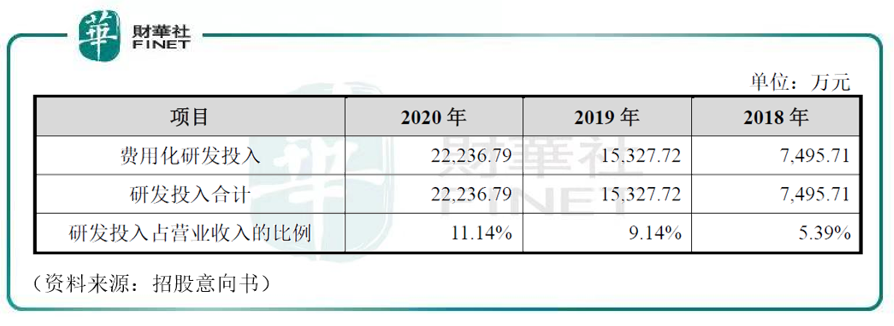

在研發投入上,2018年公司研發投入佔營業收入比重相對較低,主要係公司目前已進入穩健經營階段且營業收入穩定增長,同時公司在研項目在2018年基本處於臨床前研究階段,所需研發投入相對較少。隨著公司多項在研項目進入臨床試驗階段,研發投入將顯著提高。報告期内,公司研發投入情況如下:

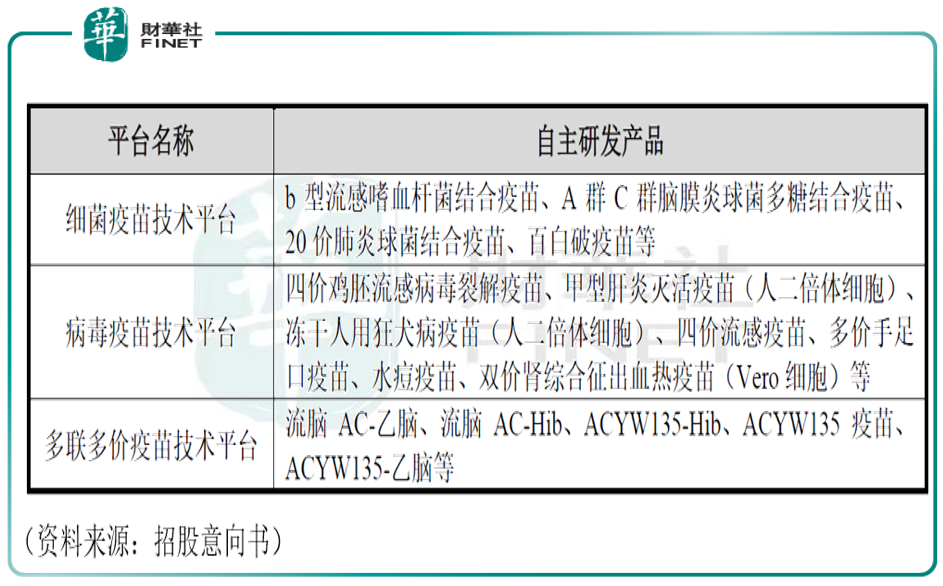

公司已建立獨立且體系完整的研發平台,能夠獨立開展研發活動。公司現已初步完成了細菌疫苗技術平台、病毒疫苗技術平台和多聯多價疫苗技術平台的建設,基於該等獨立的研發平台,公司擁有多種自主開發的疫苗產品,具體情況如下:

財務風險提示

和其他疫苗股一樣,公司業務具有研發投入週期長、投入產出巨大等風險,公司也在招股書中做了相應風險提示。筆者從財務角度列出幾個值得注意的風險,供投資者參考。

1、應收賬款無法回收的風險

報告期各期末,公司應收賬款餘額分别為55,323.53萬元、58,746.01萬元和56,996.95萬元,佔當期營業收入的比例分别為39.78%、35.03%和28.56%。公司表示,隨著銷售規模的進一步擴張,公司應收賬款可能繼續增長。較高的應收賬款規模亦可能導致流動資金緊張,也可能會對公司的經營發展產生不利影響。

2、固定資產減值風險

報告期各期末,閑置固定資產的賬面價值分别為10,327.59萬元、9,643.65萬元和6,696.97萬元,佔固定資產總額的比例分别為23.11%、22.64%和6.81%。報告期内,公司存在部分固定資產暫時閑置情形,包括位於沈陽市的麥子屯研發中心資產、位於本溪廠區的人用疫苗廠房和2018年度暫時閑置的原成大動物獸用疫苗車間及設備類資產。截至招股意向書簽署日(筆者按:簽署日為2021年9月30日),公司未對上述閑置固定資產計提資產減值準備。在特定情形下存在固定資產減值風險。

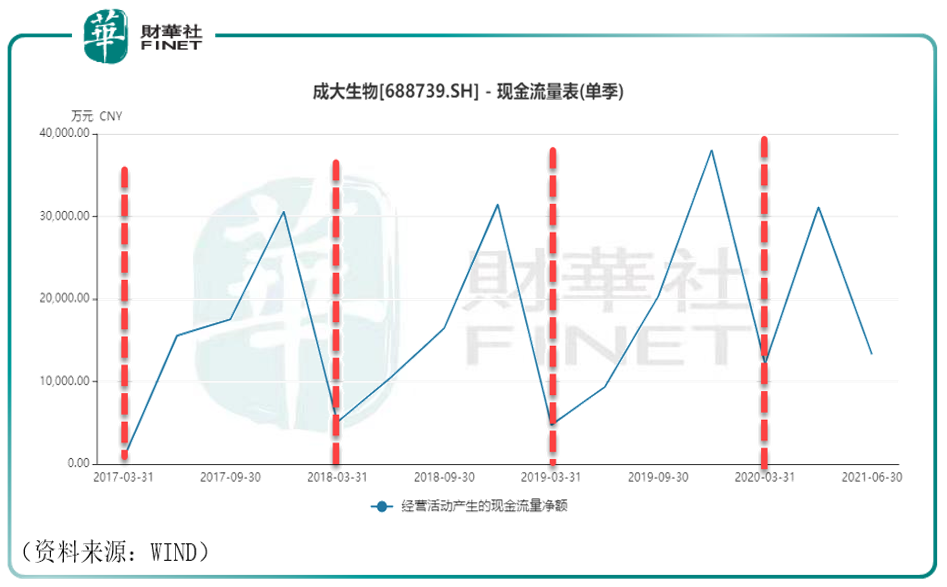

上述風險關乎於公司的現金流狀況。筆者認為一個公司的現金流狀況是非常值得重視的一環。筆者查詢了公司經營活動產生的現金流量淨額(單季度)發現,公司現金流呈季度特徵,在可查詢的數據年限内(2017-2020年),每年一季度現金流淨額較低,而第四季度較高,有非常明顯的流入流出的時間特徵(見下圖)。

如上圖所示,公司每年一季度的現金流情況值得投資者重點關注。

小結

公司背後是遼寧成大,遼寧國資委是實控人,中信證券、招商證券、摩根士丹利作為承銷商,實力雄厚。公司核心產品包括人用狂犬病疫苗及乙腦滅活疫苗,在國内都具有某項「唯一性」,一定程度上處於「壟斷地位」。從產銷率也可看出,疫情期間公司經營並未受到十分明顯的影響。同時公司已建立獨立且體系完整的研發平台,能夠獨立開展研發活動。這代表著研發和商業化已經形成完整的鏈條,簡單來說,這意味著公司投入和產出形成了良性循環。

疫苗企業最大的風險,就是投入費用成本和時間人力都很多,但還不一定能保證商業化。而公司顯然在這方面是有實力保證的。但需要注意的是,公司的應收賬款與閑置固定資產的賬面價值佔比都比較高,投資者需要密切關注公司現金流變化情況。

作者:許螣垚

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)