过去,宁德时代的一举一动牵动着锂电板块的走向,如今宁德时代跺跺脚,整个A股都得抖三抖。近期宁德时代股价又大涨,10月19日盘中最高位置触及614.98元/股,收盘价有些回落,报590.60元/股,总市值为1.38万亿,这一波的上涨与近期的利好动态、回复函的五问五答息息相关。

这个五问五答,信息量很大,值得细细解读,几乎是把宁德时代的家底、核心竞争力以及目前新能源锂电池行业状况、发展阶段都呈现出来了。

01 五问五答

2021年8月12日晚,宁德时代发出一项582亿元的定增计划,向不超过35名特定对象至多发行2.33亿股。这一举动引发了监管层的注意,深交所发函问询宁德时代此次融资的必要性,为啥要这么多钱,是否存在过度融资,募投项目收益测算情况、对外投资情况等。

2021年10月18日,宁德时代针对深交所的问询,一一进行了细致解答,概况起来总共有五问五答。

第一问,本次发行融资的必要性及规模合理性?补充流动资金为啥要93亿元,新能源先进技术研发项目为啥要70亿?有没有过度融资?

关于本次发行发行融资的必要性与规模合理性,宁德时代的回答大意是新能源车和储能是国家大力支持的产业,空间大,上下游产业链的投资比较高,研发投入高,花钱地方多,过去融过几笔资金,但是钱依然不够花,还得继续融资。

锂电产业本身是重资产的行业,需要借助财务杠杆来撬动,让雪球越滚越大,因此,宁德时代深谙此理,过去在借力资本反哺自身业务确实有独到本领,新增电池产能建设及实施涉及设计规划、生产用地、生产流水线等一系列流程,周期较长,宁德时代往往选择前瞻性布局,战略眼光高。

无论是债权融资还是股权融资,宁德时代历经多次,债权融资主要通过银行授信及发行债券等方式实施。报告期各期末,公司银行借款和应付债券合计余额分别约为 55.66亿元、95.97亿元、280.45亿元及 323.54亿元,金额逐步增长。

这样的直接后果就是资产负债率偏高,宁德时代的资产负债率从 2018 年末的 52.36%提高至 2021 年 6 月末的 63.67%。截至 2021 年 6 月末,宁德时代的银行授信额度约为732亿元,其中已使用287.73 亿元。

股权融资包括 2018 年首次公开发行和 2020 年非公开发行。2018年首次公开发行募集资金净额 53.52亿元,2020 年非公开发行募集资金净额 196.18 亿元,截至 2021 年 9 月 30日,第一笔已经使用完毕,第二笔已使用金额占募集资金净额比例为79.38%。

关于新能源先进技术研发项目为啥要70亿?高研发投入其实是任何一家龙头制造业的典型现象,宁德时代当然也不例外。

宁德时代的回答是,为了布局成本更低的新型电池技术,比如钠离子电池、 CTP 技术,公司正在研究下一代 CTC 技术,在电芯和底盘集成基础上,再集成电机、电控等汽车组件,进一步降低电池制造成本,提升新能源车续航里程。

简而言之,降成本、降能耗、提升产品竞争力,更好满足下游需求,这可是基业长青的关键啊。

这70亿主要花在人才成本、机器设备两大方面了,项目建设期限为 5 年,平均每年投入 14亿元。

设备方面,需要购置相应的研发设备及软件系统等,开展新一代动力及储能电池关键材料体系研发、结构设计及智能制造、钠离子电池产业链关键材料及设备开发、大规模储能系统、智慧能源网络等,这个项目如果进展顺利、成功落地,极有可能成为宁德时代新的业绩增长点——“储能、钠离子电池、智慧能源网络”。其实储能已经在财报上体现出了,钠离子电池与智慧能源网络孩子酝酿阶段。

人才方面,目前研发技术人员 7878 名,其中,拥有博士学历的 134 名、硕士学历的 1524 名。

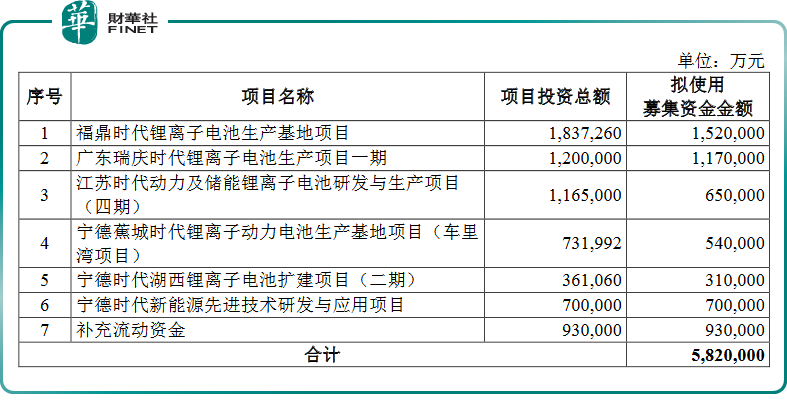

本次发行股票募集资金总额不超过 582亿元,在扣除发行费用后拟全部用于以下项目:

可以看出,除了79亿的研发项目,93亿的流动资金,这582亿的资金大部分还是用到了产能扩建方面。

也就是说,宁德时代目前依然处于“滚雪球”的阶段,整个锂电池的产业处于飞速发展时期,全球的一把椅位置虽然目前是宁德时代(市占率30%),但是还存在未知数,需要不断释放新的产能,跑马圈地,远远甩开老二的市占率,才能坐实这一位置。

第二问,2018-2021上半年,为啥宁德时代的毛利率逐年下滑,存货占流动资产的比例却逐年提升?这个问询可以说是针对宁德时代盈利能力的拷问。

客观的说,对于任何一个新兴的产业,刚刚兴起的阶段,毛利是偏高的,因为参与者少,供给低于需求,量少价高,但随着参与者越来越多,供给量多了产品价格就走低,毛利就进入下滑期。

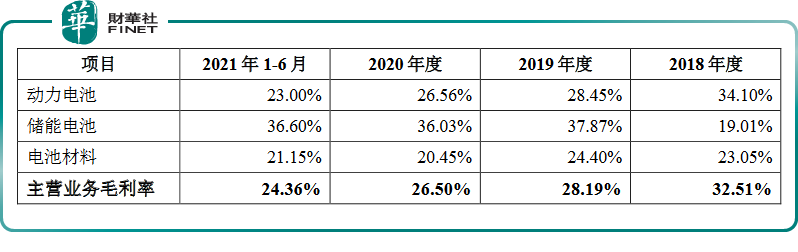

宁德时代在回复中表示,2018年-2021上半年,公司的动力电池销售单价分别为 1.16元/Wh、0.96元/Wh、 0.89元/Wh、 0.79元/Wh,确实呈现逐年下滑,这样就引起宁德时代的动力电池毛利逐年下滑,由2018年的34.1%下滑到2021上半年的23%,如下表所示:

当然,这并非是宁德时代的自身原因,整个动力电池行业的毛利都是在下滑的。

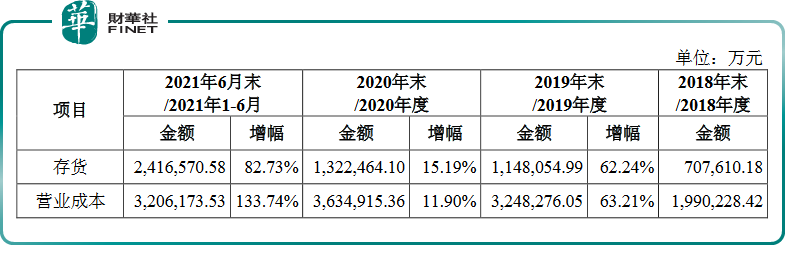

关于存货的疑问,2018-2021上半年,宁德时代的生产规模随着订单的增加而增长,相应各期末存货账面价值增加,存货增长规模与业务发展规模相匹配,具体如下表所示:

对动力电池行业的来说,目前处于抢占市场的阶段,适度的存货是明智之举,客户第一时间要,能够第一时间给,增强下游的黏性。

存货高不可怕,其实最可怕的是产销率低,2018 年至 2020年,宁德时代的产销率均高于80%且逐年上升,产销率情况良好,对当下的锂电动力电池来说,确实是供不应求。

第三问,发行人本次发行拟募集 582 亿元,其中 419 亿元用于5 个电池生产项目,投资成本与收益的测算,项目存在的风险以及是否取得相关生产资质。

通俗点来说,就是监管层在询问宁德时代计划投资的这5大电池生产项目,大概收益多少?有没有啥风险?

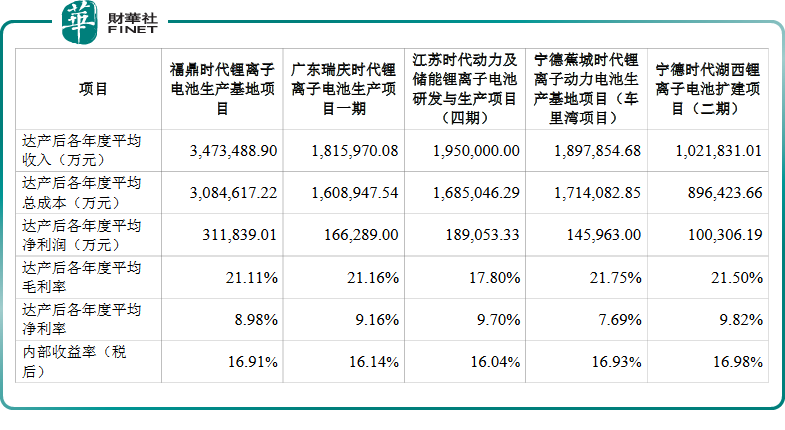

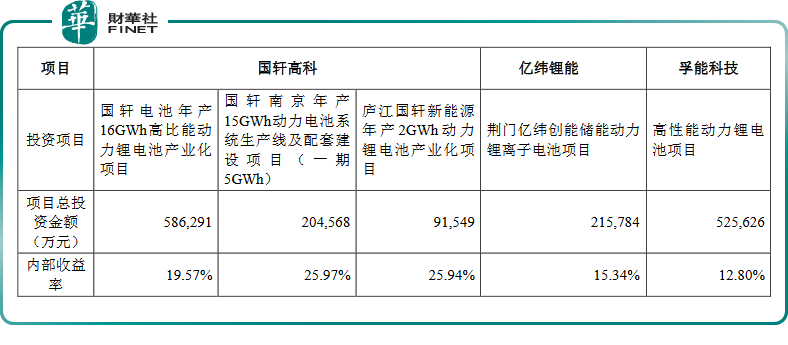

宁德时代的效益测算逻辑还是比较偏保守、谨慎的,充分考虑了公司历史实际经营情况和未来行业发展状况,包括 2021 年以来部分原材料价格上涨等因素,公司测算使用的达产后各年度平均毛利率低于报告期内公司动力电池和储能电池毛利率,五大生产项目的收益测算如下所示:

宁德时代本次募投项目的内部收益率介于 16%~17%区间,处于同行业上市公司类似募投项目内部收益率的区间内。我们可以想象,如果这五大生产项目能够顺利投产并落地,宁德时代的营收业绩将再一次插上翅膀飞一波。

与同行业上市公司类似募投项目相比,宁德时代5大电池的项目效益测算确实较为谨慎,同行业上市公司近年来类似募投项目的效益测算情况如下:

可以看出,融资(或自有资金)+扩产是当下动力电池厂商的主旋律,大家都在积极提升产能来抢占市场。

第四问,关于宁德时代旗下公司的两次行政处罚,第一次是子公司龙岩思康新材料有限公司被处以罚款 32.5 万元的行政处罚;孙公司湖南邦普循环科技有限公司因燃爆事故而受到49.98 万元罚款,监管层问询的是整改措施以及是否属于重大违法行为。

这个问询是监管层针对宁德时代突发事件的应对能力的问询。

宁德时代的答复是已经及时整改,且两次处罚不是重大违法行为。

第五问,关于宁德时代对外投资的情况,财务性投资情况,有没有涉足房地产公司。

通俗点来说,监管层在问询宁德时代有没有搞一些风险较高的投资活动,怕融资的钱用错地方。

2021 年 6 月末,宁德时代的交易性金融资产金额为 22.15 亿元,这笔钱主要是短期理财行为,不属于财务性投资。持有的衍生金融资产金额为 11.84亿元,主要由期货合约和远期外汇合约构成,为减少生产经营相关原材料价格波动给公司经营带来的影响,宁德时代开展了商品套期保值业务。

2021 年 6 月末,宁德时代的长期股权投资账面金额为 92.41亿元,长期股权投资主要围绕产业链布局、市场拓展等开展,投资标的主要集中在锂电设备及材料、储能应用、车用半导体及相关领域,投资方向始终围绕公司主业,布局产业链上下游,以保障关键资源供应及加强产业链合作和协同。

宁德时代目前共参与八只产业基金及并购基金投资,投资目的也是为了围绕产业链布局而开展的投资,其中六只基金已开展投资,其余两只尚未开展投资。

截至 2021 年 6 月末,宁德时代的财务性投资及类金融业务账面金额合计17.78亿元,占归属于上市公司股东的净资产比例为 2.59%,占比较低,不足30%。

长期股权投资当中,除小康人寿、重庆蚂蚁消费金融公司以及上海融和电科融资租赁公司,认定为财务性投资外,其他投资不属于财务性投资。

关于是否涉足房地产行业,宁德时代及其控股子公司、参股公司的经营范围中均不涉及房地产开发业务类型,均未从事房地产开发业务。

宁德时代毕竟是一家制造业公司,而非金融公司,我们可以看到,宁德时代的投资都是始终围绕着自身业务相关的,属于产业投资。

通过这五问五答,我们可以间接的发现,目前锂电板块仍然处于高速发展时期,离所谓的饱和期、泡沫期还尚早。

02 近期的利好动态

第一件事,10月14日,一家叫Electric Last Mile Solutions(ELMS)美国商用电动汽车制造商表示,该公司已与宁德时代签署电池供应协议,宁德时代将为ELMS提供磷酸铁锂电池(LFP)。供货期限是2025年前,且双方约定将在美国建厂。这家ELMS应该就是一家物流供货企业,9月开始生产的小型商用电动车就采用了宁德时代供应的电池。这意味着美国市场在逐渐打开,宁德时代的全球化又迈出重要一步。

第二件事,宁德时代近期公告,拟在湖北宜昌投资不超过320亿元,主要建设具备废旧电池材料回收、磷酸铁锂及三元前驱体、钴酸锂及三元正极材料、石墨、磷酸等集约化、规模化的生产基地,拟由广东邦普、宁波邦普负责实施,建设期为6年。6年的时间,这个时间点值得关注,6年挺长的,说明新能源离饱和期还尚早。

第三件事,宁德时代与中国人保财险签署战略合作框架协议,契机是新能源车上保险困难,传统车险并未将三电纳入理赔范围中,保险公司缺乏数据,新能源车险定价难,还存在“高保低赔”的现象,对车主是一种损害,宁德时代与人保财险在行业标准制定、新能源汽车保险业务、渠道和人员共享、大数据等方面开展深入合作。

宁德时代此举或将进一步推动新能源汽车行业车电分离模式的发展,也就是宁德时代拟推广的电池银行,在车电分离模式中,用户购买新能源车电池部分的成本不用用户承担,而采取从电池银行租赁的方法获得动力电池,租金采取按揭方式支付。

宁德时代的利好不断,而LG却屡出幺蛾子,通用汽车近日的官方消息,已与LG就雪佛兰BoltEV的召回问题达成协议,LG同意最高将会向通用汽车赔偿19亿美元(约合人民币122.1亿元)。从2019年开始,雪佛兰BoltEV车型已经至少发生了13起自燃事件,采用的均是LG的动力电池。导致雪佛兰起火的根本原因,是LG电池中同时存在两种制造缺陷:负极极耳撕裂和隔膜发生褶皱。这并不是LG由于动力电池质量问题的首次赔付,今年,现代汽车因为自燃危机召回了8万多辆电动汽车,召回成本达到1.4万亿韩元(约合人民币76亿元)。

宁德时代超过LG并拉大差距似乎是情理之中的事了。目前宁德时代全球市占率已经是30.3%,不但稳居榜首且领先第二位的LG新能源近6个百分点。

如果此次582亿的定增能够顺利完成,五大电池项目能够成功落地,那么未来的三年内,宁德时代的全球市占率能否冲破50%,全球一把椅的位置将坚固的坐实,全球新能源汽车的关键命脉将掌握在中国手中,这是个非常值得期待的看点。

作者 慧泽李

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)