2021年10月18日,据港交所披露易平台显示,专注于为企业用户的客户联络和客户经营活动提供软件服务解决方案的天润云,通过了港交所的聆讯,将择日进行全球发售及敲钟上市。

值得注意的是,天润云此次登陆港交所可谓是一波三折。在此之前,天润云曾以天润融通为主体于2016年1月18日在新三板挂牌上市,代码835653。

挂牌交易两年后,天润融通觉得新三板较低的流动性及知名度,无法满足自身发展预期,便选择于2018年11月29日摘牌,退出新三板市场。

沉寂两年后,天润融通于2020年10月28日拟在A股创业板上市,并向证监会办理上市前辅导备案。

然而,上市前辅导几个月后,想到A股漫长且不确定的审查过程,以及看到多家SaaS企业纷纷在港主板成功上市;左右权衡之后,于2021年2月天润融通又决定不再寻求A股上市了,终止A股上市前辅导;随后天润融通快马加鞭向港交所赶去,并于6月7日以“天润云”的身份,递交了上市申请书。

对于天润云而言,此次通过港交所聆讯,将为一波三折的上市之路画上完美的句号,并以全新姿态憧憬着“美好”的未来。

然而,对于二级市场投资者而言,可不管上市背后有多么曲折的故事,只在乎作为继联易融(09959.HK)、新纽科技(09600.HK)及医渡科技(02158.HK)之后,年内港股市场又一只SaaS领域的新股,如何抵御当前IPO“破发潮”,才是打新投资者关心的。

上市之路一波三折,面临“破发”大考

目前,SaaS这条黄金赛道中,可大致分为三大玩家:SaaS创业公司、传统软件厂商和2C互联网大厂。

三大玩家根据自身基因、优势及企业服务领域等不同,在各自熟悉的领域构建“大、小SaaS生态”,暂时互不干涉。

由于传统软件厂商和2C互联网大厂在所处行业已经占有一席之地,在布局SaaS方面更倾向于建设覆盖广泛业务和行业的“大生态”,好比金蝶云、京东云及阿里云等;而有技术且综合实力偏弱的SaaS创业公司更多围绕自身技术特点及优势,在垂直细分领域扎根,并占领高地。例如,港股上市的地产SaaS服务龙头明源云(00909.HK)、医疗SaaS独角兽医渡科技、第三方供应链金融科技解决方案SaaS龙头联易融等都是垂直细分领域佼佼者。

作为中国早期SaaS创业公司的天润云,在客户联络这条细分赛道中沉浮了十几年,自然也有几个响当当的头衔。

据天润云招股书显示,按2020年的收入计算,天润云是中国最大的客户联络解决方案供应商。换而言之,天润云是客户联络领域的SaaS龙头。这意味着港股市场又将迎来下一只SaaS领域细分龙头的加入。

只不过,天润云此次上市将面临着“破发”风险明显要高于年内上市的医渡科技、联易融等SaaS股。

2021年下半年,港股IPO市场风云突变,刮起了“破发”风暴。2021年7月至今港股IPO市场共有31家新股上市。截至2021年10月20日,跌破发行价的企业有18家,破发率高达58.1%。其中,首日上市即破发的企业有11家,首日破发率为35.4%。

按照月份划分,8月份至今上市的新股破发率最高。截至8月1日至10月20日,港股市场共有11家企业敲钟上市。目前,跌破发行价的企业有8家,破发率高达72.7%。其中,上市首日跌破发行价的企业有7家,首日破发率达63.6%。

值得一提的是,上半年在港股上市SaaS新股联易融、新纽科技及医渡科技虽然上市首日并出现未破发。但是,下半年受新股破发潮、SaaS板块投资情绪低落及科技股回调等诸多市场因素影响,联易融、新纽科技股价已经跌破发行价,而医渡科技离破发也只有一步之遥。截至2021年10月20日,联易融、新纽科技及医渡科技年初至今股价累计涨跌幅分别为-43%、-60%及+7.9%。

除了港股之外,年内中国SaaS企业赴美上市第一股容联云(RAAS.US),目前股价亦出现了破发。年初至今,容联云股价累计跌幅高达73.63%。

在“破发潮”阶段,以及打新赚钱效应极差的当下,选择此时登陆港交所主板市场的天润云将会迎来大考。

天润云发展前景:机遇与挑战并存

长远来讲,虽然当期SaaS赛道众多,但贵在天润云进入得较早且建立了一定的优势,发展前景还是看头的。

先说说天润云所处赛道未来增量空间方面,根据灼识咨询报告,中国基于云的客户联络解决方案行业发展迅猛。其市场规模(按收入计)由2016年的人民币32亿元增至2020年的人民币91亿元,年复合增长率为29.5%,并预计于2025年达到人民币244亿元,自2020年至2025年的年复合增长率为21.8%。

相较于其他客服领域SaaS企业,经过十几年的发展,天润云拥有较为完善的产品及服务体系,以及在云原生态核心技术领域、网络基础设施(软件定义的网络基础设施)及人工智能技术方面均有不错的技术优势及能力。

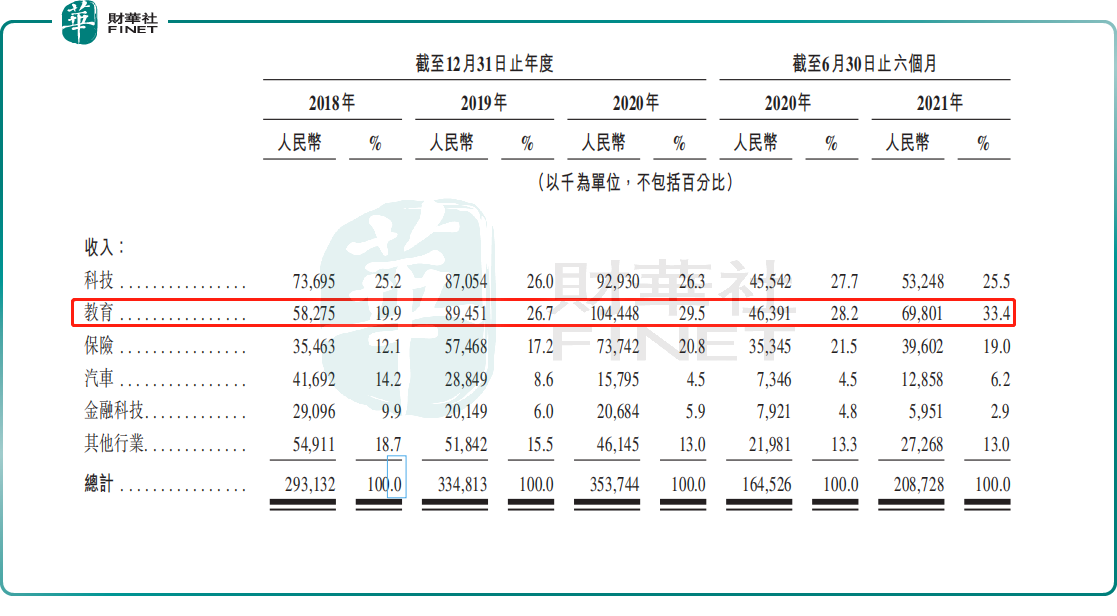

目前,天润云客户群更是覆盖了十几个行业,包括科技、教育、保险。汽车、酒旅、房地产、零售等等。服务过的企业有工商银行、交通银行、腾讯、百度、头条、京东、美团、 太平洋保险、阳光保险、大地保险、宝马中国、广汽集团、好未来、新东方、爱尔眼科、海王星辰、链家网、李宁、好丽友、联合利华、欧莱雅等知名企业。

业绩成色方面,从已披露的财务数据来看,在完善的产品及服务体系之下,SaaS模式给天润云带来利润是可观的。

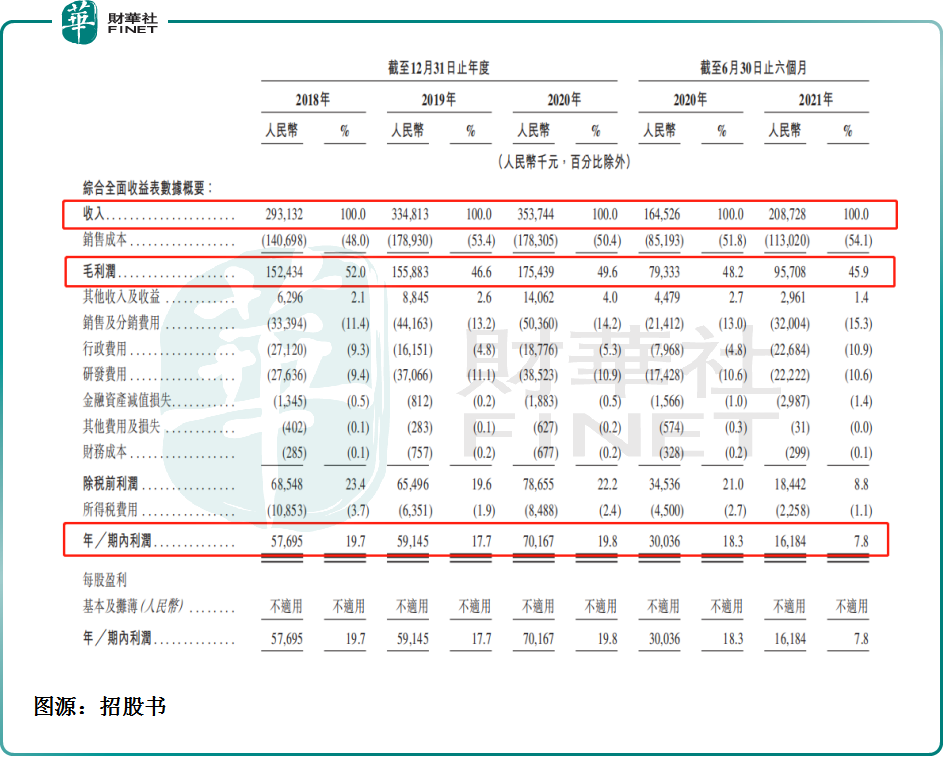

2018年、2019年、2020年及2021年上半年,天润云的营收分别为人民币2.93亿元(单位下同)、3.35亿元、3.54亿元及2.09亿元。其中,2018年至2020年营收复合年增速为9.9%,2021年上半年营收同比增长为26.9%,反映出营收增速在疫后有明显反弹迹象。

2018年、2019年、2020年及2021年上半年,天润云的净利润分别为0.57亿元、0.59亿元、0.7亿元及0.16亿元。其中,2018年至2020年净利润复合年增长率为10.3%,而2021年上半年净利润却同比下滑46.1%。

2021年上半年净利润下滑主要是受行政费用同比大涨1.85倍的影响,而行政费用主要是因上市带来的咨询费、法律服务等相关费用大增影响。倘若剔除上市带来的一次性开支影响,2021年上半年净利润基本与2020年上半年持平,整体利润表现还是过得去的。

从过往财报来看,相较于尚处于亏损的SaaS企业来讲,天润云持续盈利的表现实属不易了。

但是,对于接下来天润云预期业绩增长,投资者切莫过于乐观。尤其是在下半年教育“双减”巨变的形势下,天润云盈利能否保持稳增长的态势将是继“破发潮”之后另一大考验。

在教育领域中,包括新东方、好未来、学而思等在多家知名教育企业与天润云建立长期合作关系,而公司很大一部分收入是仰仗这些教育企业的。

目前,科技、教育和保险行业是天润云收入总额的三大来源。其中,来自教育收入占总收入比重约为33.4%。

天润云在招股书中披露,截至2021年上半年,业务涉及就中国义务教育体系中的学科提供校外辅导服务的客户28名。同期,这些客户带来收入占总收入的26.3%。

除此之外,天润云还强调到,2021年8月,天润云自这些客户(其业务为提供中国义务教育体系内学科相关的课后辅导服务)产生的收入较2021年7月减少约41.3%;天润云还提示到,2021年下半年及之后来自教育公司的收入将大幅下降的风险,预计2021年的毛利润及毛利率将受影响。

文:花荣

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)