电信三雄——中国电信(00728.HK, 601728.SH)、中国移动(00941.HK)以及中国联通(香港)(00762.HK),于近日分别公布了截至2021年9月30日的2021年前三季业绩。

2021年前三季,三大运营商总收入为1.22万亿元(单位人民币,下同),净利润为1234.5亿元。

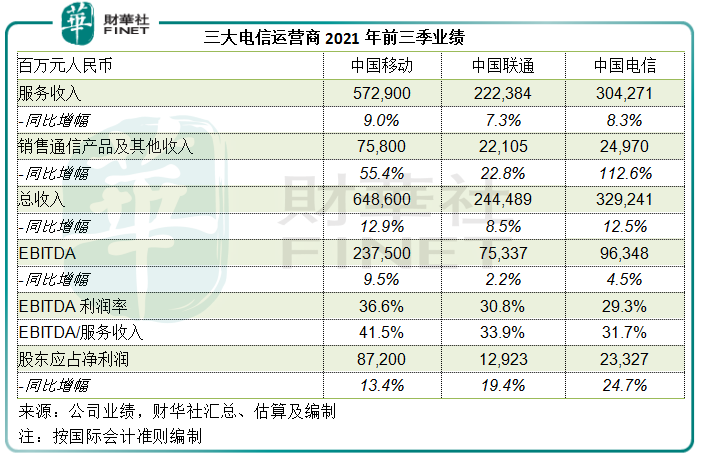

其中,中国移动的前三季总收入同比增长12.9%,至6486亿元,净利润同比增长13.4%,至872亿元;中国联通前三季收入同比增长8.5%,至2444.89亿元,净利润同比大增19.4%,至129.23亿元;中国电信的前三季业绩收入同比增长12.5%,至3292.4亿元,归母净利润同比增长24.7%,至233.27亿元。

从以上的数据可以看出,中国电信今年前三季的归母净利润增幅最显著,或得益于回A上市降低了利息成本。

然而,中国电信的回A之路并不顺遂,今年8月在上海交易所上市以来,股价破发后续创新低。

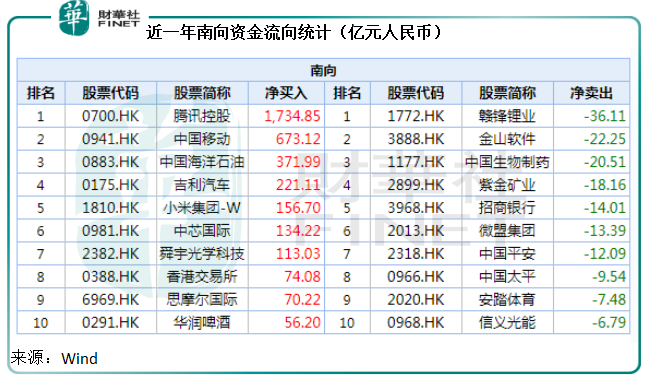

然而,同样有意向回A的中国移动却是另一番光景,港股价格年初以来已累计上涨19.95%,而且是这一年当中南向资金最钟爱的港股之一,仅次于腾讯(00700.HK)。

见下表,中国移动获南向资金净买入金额达到673.12亿元人民币,见下表。

从业务和业绩数据来看,中移动于今年前三季的表现并不比同行优胜多少,为何却得到南向资金的偏爱?

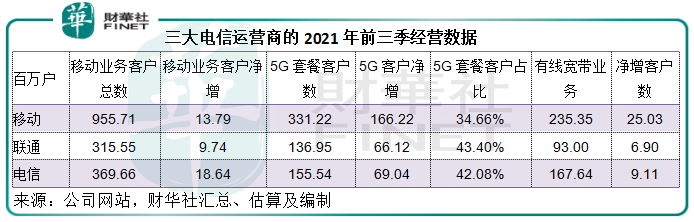

前三季业务增长不如电信,但前景或更佳

2021年前三季,中移动的移动业务客户总数达到9.56亿,今年以来累计增加1379万户,低于中国电信今年前三季的移动业务净客户增幅1864万户。中移动的5G套餐客户数为3.3亿,占移动业务客户的34.66%,低于联通的43.40%和电信的42.1%。

但值得注意的是,中移动于2021年第3季的移动业务客户增幅有所扩大,净增1020万,已占了前三季累计增量的74%。显然,该公司在第三季开始发力,转用5G服务的用户更大增8052.6万,远高于联通和电信,见下表。

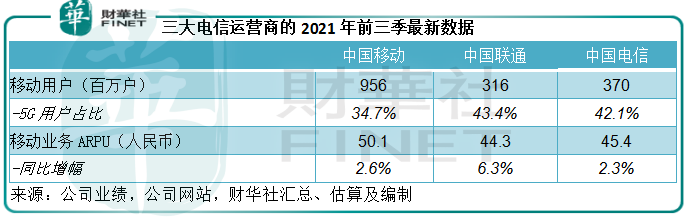

2021年前三季,中移动的移动业务ARPU(每月每用户价值)同比增长2.6%,至50.1元人民币。尽管增幅略微逊色,但此数值仍远高于联通的44.3元人民币,反映该公司的移动业务的单位收入更具优势,见下表。

从上图的用户数据可以看出,中移动的5G用户占移动用户比重为三大运营商中的最低,而该公司的用户基数要比电信和联通大得多,这意味着未来将有更多用户转换5G业务,5G业务占比的进一步提升空间或更大。

由于5G业务的ARPU通常比普通的移动业务高,随着转用5G业务的用户增加,其ARPU有望进一步提高。

所以,虽然前三季的业绩数据似乎逊色于同行,中移动未来的可拓展空间更大。

前三季利润增长略逊于联通,但盈利能力更胜一筹

2021年前三季,在ARPU提升和用户扩大的带动下,中移动的服务收入同比增长9%,至5729亿元,通信产品销售收入更按年大增55.4%,至758亿元,总收入达到6486亿元,同比增长12.9%,高于联通的8.5%和电信的12.5%。

然而,该公司的前三季股东应占净利润增幅却低于同行,同比增长13.4%,至872亿元,增幅低于联通的19.4%和电信的24.7%,电信扣除出售天翼电子商务和天翼融资租赁的一次性税后收益14.16亿元后,股东应占利润仍有17.1%的增幅。

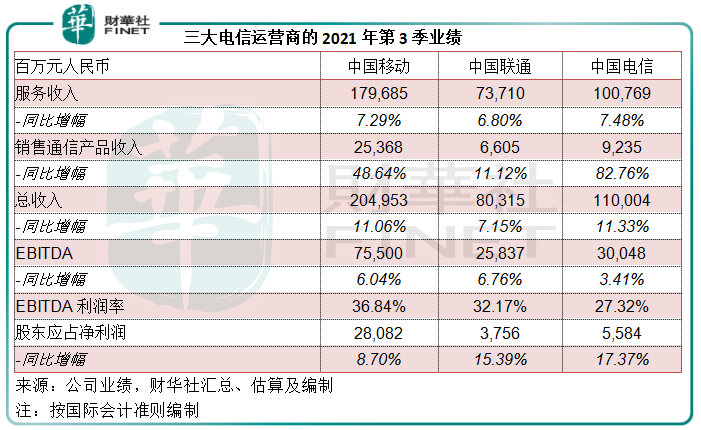

单看第三季业绩,中移动总收入同比增长11.06%,至2049.53亿元;股东应占净利润同为280.82亿元,同比增长8.70%,低于联通的净利润增幅15.39%和电信的17.37%。

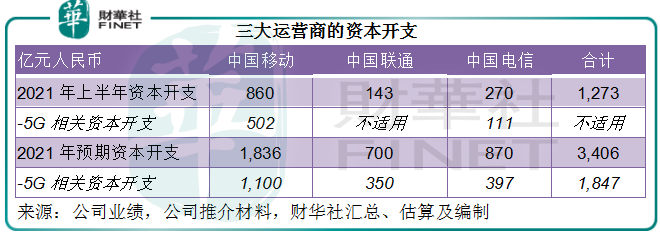

中移动的季度业绩中没有太详尽的数据,但对比上半年的数据可以推断出,中移动前三季利润增幅较低或与其较高的折旧及摊销成本有关,该项支出占了其上半年总收入的22.42%。上半年该项支出的同比增幅为14.87%,相较联通为0.15%,电信为2.08%。

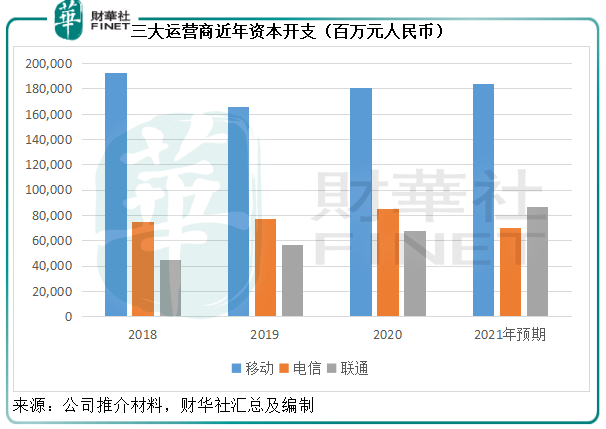

见下表,三家电信运营商的资本开支规模不是在一个重量级,中移动的全年预期资本开支是其同行的两倍以上。

从下图可见,中移动近三年的资本开支有所下降,而电信和联通的资本开支有上升趋势,联通的2021年预期资本开支增幅较为明显,这或意味着电信和联通未来的折旧及摊销支出将增加,从而抵消当前的趋势。

此外,移动的盈利能力也更佳。2021年前三季,移动的EBITDA(扣除利息、税项、折旧及摊销前盈利)与服务收入之比率为41.5%,较联通高出7.6个百分点,较电信高出9.8个百分点,或反映中移动更具规模效益。

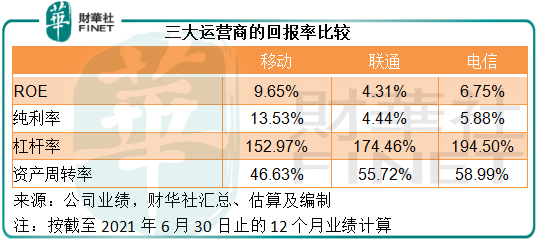

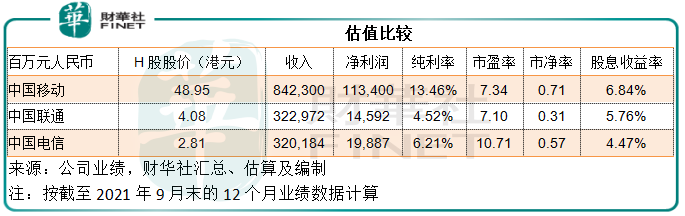

由于三大运营商在2021年9月末的业绩中并没有完整披露资产负债数据,笔者采用三家公司截至2021年6月30日止的数据进行估算,计得中移动的股本回报率(ROE)为9.65%,远高于联通的4.31%和电信的6.75%,反映于截至2021年6月30日止的12个月,移动的股东每单位成本的投入产生的回报要优于同行。

见下表的杜邦公式,移动较高的ROE,主要因为盈利能力更优(纯利率是联通和电信的两倍以上),这应是其更得股东欢心的原因。

总结

2021年前三季,中国电信得益于A股发行而致利息成本显著下降,加上投资收益大增,净利润增长表现不错。但从该公司的持续性经营业务来看似乎不太令人满意,尽管移动用户扩张幅度最大,但ARPU增长却最弱,盈利能力似乎也有所下降,EBITDA与服务收入的比率下降31.7%,较上年同期下降了0.7个百分点,是三大运营商中的最低。

相较而言,中国移动的业务和利润规模依然得以保持,而且盈利能力也维持稳定,市盈率估值亦低于电信,股息收益率更达到6.8%的水平,或许是其得到南向资金青睐的原因。

中移动也有计划在A股上市,但愿不会重蹈电信的覆辙。

方也

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)