近日,Facebook(網絡稱呼「非死不可」)改成Meta(網絡稱呼「滅他」)消息一出之後,中青寶(300052.SZ)、佳創視訊(300264.SZ)、易尚展示(002751.SZ)、天舟文化(300148.SZ)等國内元宇宙概念股集體爆發,「20cm」、「一字板」單日最大股票漲幅,連續幾日紛紛霸佔A股市場漲幅榜前列。

基於元宇宙概念股股價多個交易日的大幅異常,作為元宇宙概念股集中營的深交所,也是忙得不可開交,關注函持續抛向中青寶、佳創視訊等熱門元宇宙概念股。

隨著「元宇宙」市場熱度不斷升溫,業績欠佳、經營風險攀升的易尚展示股價也得到「起死回生」。11月至今,六個交易日股價累計漲幅高達48.6%,創出近一年的股價新高,給投資者有種夢回2015年的感覺。

以3D概念而起,股價一路飙升至170元

2013年,問哪個行業最火。「3D打印」肯定是當時搜索量最大且年度最熱門的詞匯。當時的熱度完全不亞於現在的「元宇宙」概念。

隨著3D打印行業資本關注度及投資者熱度持續攀升,擁有3D技術的創新型企業,加快了股權融資的步伐。而當時被譽為國内3D掃描業務龍頭的先臨三維與易尚展示,分别於2014年及2015年登陸資本市場。其中,先臨三維登陸新三板,而易尚展示登陸流動性更好的深交所主板市場。

作為A股市場當時稀缺標的股,易尚展示大獲券商及投行的認可,每股目標價更是被推上200元以上,成為當時最火熱的次新股。

例如,2015年7月,安信證券給出研究報告表示,易尚展示上市後將借助資本市場融資渠道,突破資金瓶頸,將加快相關應用的落地。公司技術優勢明顯,未來將著重完成3D產業相關佈局,具有先發優勢。給予公司「買入」評級,目標價為214元,對應的目標市值150億元。

易尚展示也非常配合,管理層在隨後財報中也表示「公司將集中力量深入拓展3D市場的應用領域。通過多種模式實現3D數字化技術在教育領域、數字博物館、醫療美容、遊戲動漫、服裝行業等行業的示範性應用。」

在此背景之下,從2015年9月16日至11月26日,短短兩個月里,易尚展示股價從28.42元(前復權,下同)飙升至170.71元,翻了6倍。

回過頭來看當前靠「元宇宙」概念而起的48.6%股價漲幅,與2015年因「3D打印」概念而起6倍股價漲幅,簡直就是小巫見大巫。

根據A股市場「漲跌定律」:概念一過,暴漲過後必定暴跌。

受「股災」帶來的低迷投資情緒影響及「3D概念」關注度持續降低,疊加2016年淨利潤「爆雷」,易尚展示股價開始出現腰斬、膝斬。隨後,股價雖有所反彈,但無奈業績不給力,股價一直再低位盤整。

聚焦產業多元,卻做起房地產生意

上市至今,易尚展示提供終端展示策劃、終端形象設計、終端道具研發生產、安裝維護等一體化的服務,主營業務由終端展示、循環會展、虛擬展示及其他構成,屬於典型的新經濟產業。

然而,從公司經營業績及主營業務結構來看,借助資本力度的易尚展示並非朝著新經濟產業的角度深度發展。主營業務終端展示呈現下滑態勢,市場看好的3D打印業務虛擬展示,營收雖有所增長,但毛利率卻大幅下滑,反而在房地產領域搞得風生水起。

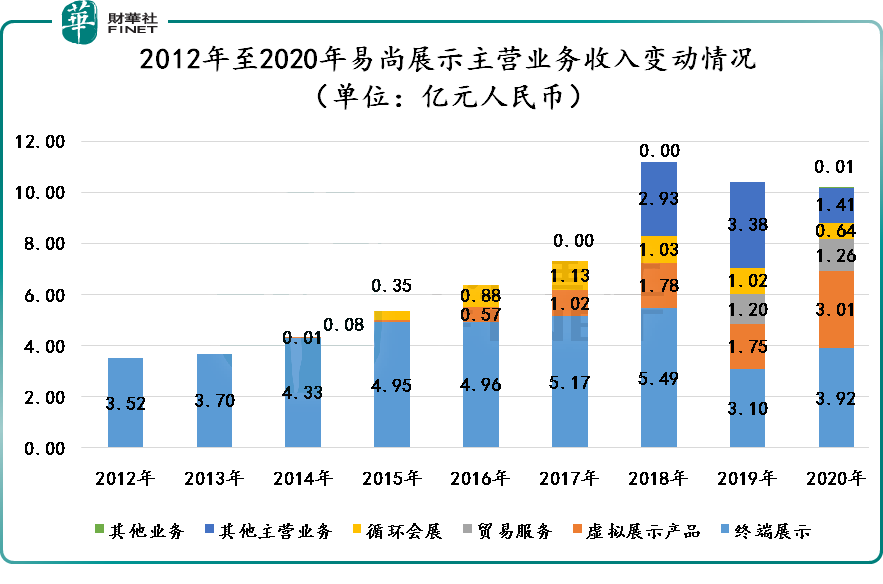

從過往主營業務收入來看,易尚展示主營終端展示收入呈現下滑態勢,而被外界看好的虛擬展示業務營收有較大提升,從2015年0.08億元增至2020年3.01億元,但是毛利率卻呈現下滑態勢,盈利能力堪憂。

據Wind數據顯示,截至2015年至2020年,易尚展示虛擬展示業務毛利率分别為79.44%、44.34%、51.91%、42%、39.56%及34.75%,整體呈現下滑態勢。

在主營業務終端展示收入規模及虛擬展示業務盈利能力雙雙下滑大背景下,易尚展示其他業務成為公司的「黑馬」,表現較為突出。

據Wind數據顯示,截至2018年至2019年,其他主營業務收入分别為2.93億元及3.38億元,對應毛利率分别為45.25%及54.18%。

其他主營業務實際上就是易尚展示的房地產業務。

據易尚展示財報顯示,其他業務收入主要來自惠州創意終端展示產品生產基地、易尚三維產業園、易尚創意科技大廈三處部分房產租賃和易尚創意科技大廈部分房產銷售。

雖說投資性房地產業務可為公司短時間内業績增色不少,但是也帶來了較大財務風險。

具體而言,這幾年易尚展示在主營業務造血能力有限的形勢之下,為了為保障惠州項目、寶安中心區項目和寶安西鄉項目的建設資金需求,公司不惜增加了大量的銀行借款,導致財務費用率大幅提升。

截至2021年前三季度,易尚展示的財務費用率(財務費用/營收總收入)為10.21%,較2020年底的9.35%,提升了0.86個百分點。其中10.21%財務費用率是公司上市以來最高值。

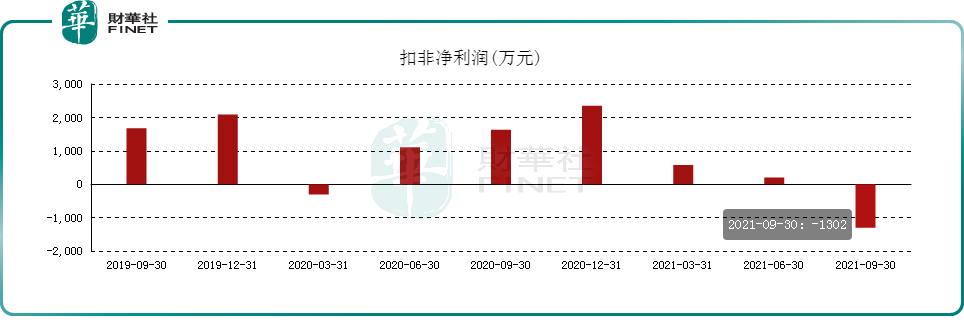

2021年前三季度,在財務費用高企、主營業務造血能力有限、房地產行業政策調控、應收賬款大規模計提等影響,淨利潤大幅下滑。

截至2021年前三季度,易尚展示營業收入為6.09億元,同比下滑1.43%、淨利潤為2008萬元,同比下滑22.26%,扣非淨利潤為虧損1302萬元,較去年扣非淨利潤2583萬元,出現了罕見的由盈轉虧的情況。

受此影響,在「元宇宙」概念未被炒作之前,易尚展示股價一直維持在歷史較低位置震蕩。

股價暴漲,誰在買入?

業績失色之下,股價誰在拉動呢?

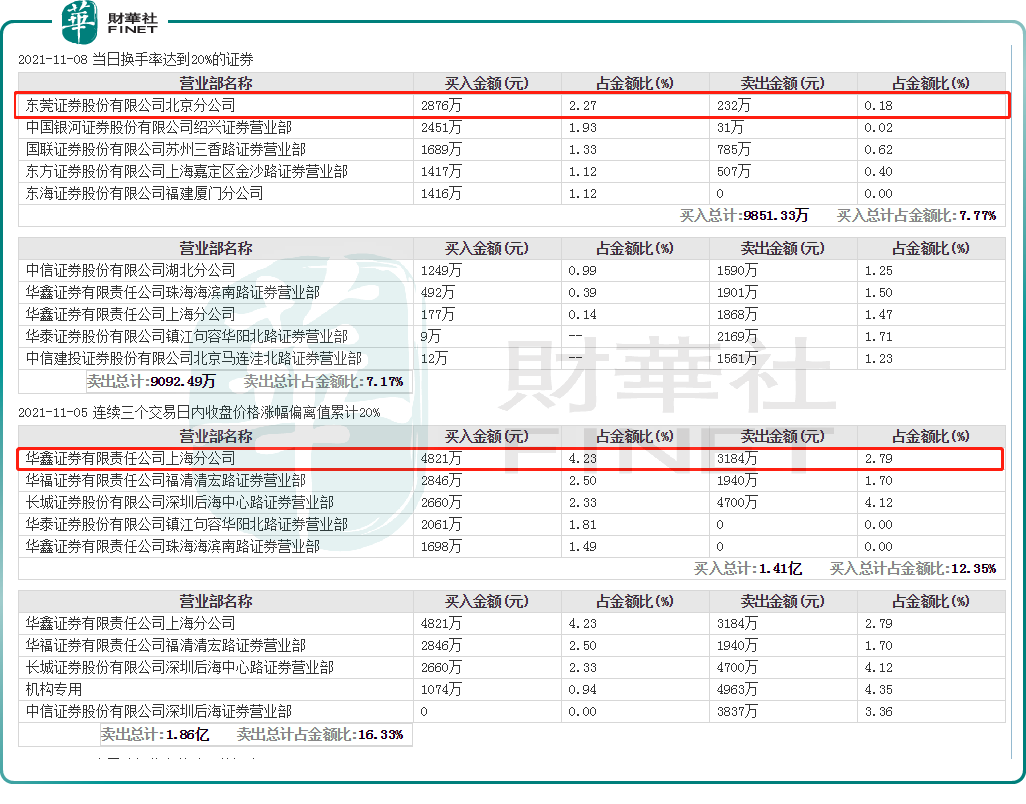

從龍虎榜單來看,營業部遊資炒作,調動市場投資情緒高漲的可能性較大。據choice數據顯示,近一年營業部龍虎板成交金額第二大的華鑫證券股份上海分公司,出現在天舟文化、易尚展示及佳創視訊等多只元宇宙概念股龍虎板。其中,11月份以來,易尚展示兩次龍虎榜單中均有華鑫證券股份上海分公司的身影,而且買賣金額均佔據首位。

此外,另一大遊資營業部東莞證券股份有限公司北京分公司,也多次出現在中青寶、天舟文化、易尚展示及佳創視訊等元宇宙概念股的龍虎榜單中,而且是多次出現。其中,11月8日,易尚展示單日第一買入營業部便是東莞證券股份有限公司北京分公司。

股價暴漲背後,負面消息纏身?

近一年來,除了經營問題外,易尚展示其他負面消息源源不斷,變賣資產求生、實際控制人股票被凍結、股東股票高度質押、被舉牌等等。

11月5日,易尚展示發佈公告稱,控股股東劉夢龍持有的公司部分股份存在被司法凍結的情況,具體原因未知。具體而言,控股股東、董事長的劉夢龍此次被凍結股份約585.82萬股,佔其所持股份比例的18.16%,佔公司總股本的3.79%。

除了部分持股被司法凍結外,截至11月6日,劉夢龍目前總計持有易尚展示3,225.03萬股,佔公司總股本的20.87%的股份,100%處於質押狀態。

不僅如此,其他股東同樣將持有股份進行高度質押。據Wind數據顯示,股東向開兵和王玉政分别質押易尚展示股數分别為384.75萬股、150萬股,分别佔其所持股份比例的80%、70.96%。

對於劉夢龍部分持股為何突遭司法凍結,易尚展示表示並不知情。不過,公司作出說明,劉夢龍不存在非經營性資金佔用、違規擔保等侵害公司利益的情形。

實際上,實際控制人資金緊張已經不是什麽新鮮事了。

早在2020年財報中,劉夢龍股票已經高達質押了,還遭到監管部門問詢,並要求對劉夢龍的質押用途、債務及償還能力等作出具體說明。而此後,易尚展示的解釋是,2018年以來,公司股價大幅調整,控股股東多次補充質押,這才導致其質押比例上升。

雖說股東將持有股票進行質押,是常有的事,亦是正常的股東自身的資本運作。但是股票質押是把雙刃劍。倘若股價質押比例過高且佔有公司股本較大,是極易發生「閃崩」風險的。在此,希望易尚展示控股股東能質押比例降一降,減少散戶投資者的過度擔憂。

除此之外,易尚展示當前還存在「易主」的可能,公司長遠發展存在諸多變數。

10月24日,易尚展示發佈公告稱,公司控股股東劉夢龍正在籌劃與林慶得轉讓部分股權事宜。若本次交易實施完成,可能導致公司的控股股東及實際控制人變化。目前,林慶得持有易尚展示773.8萬股股份,佔公司總股本比例的5.01%,為易尚展示第二大股東。

公開資料可知,林慶得為潮汕地區極為低調的一位大富豪,德威集團成立自2002年,注冊資金高達10億元,主要以房地產開發為主,集合資本運營、礦業投資、市政基礎設施投資、高端物業服務、餐飲等多元化產業佈局穩健發展。

倘若易尚展示真的易主林慶得成功,公司未來發展中心是否會向「新主」房地產業務傾斜呢?此外,如果易主失敗,在業績表現失色的情況下,如何為「雲宇宙」相關的虛擬展示業務輸送現金流呢,繼續變賣虧損資產?啓動配股?

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)