9月上线《哈利波特:魔法觉醒》的网易-S(09999.HK, NTES.US),似乎向资本市场施展了“魔法”。

竞争对手腾讯(00700.HK)受监管影响,股价自年初至今累计下跌9.75%,市盈率只有21倍,而与腾讯有众多业务重叠的网易,股价却累增19.58%,市盈率高达42倍。

市场为何如此看好网易?先从网易的最新季度报告说起。

网易的2021年第3季业绩表现到底怎样?

2021年第3季,网易的季度收入同比增长18.93%,至221.91亿元(单位人民币,下同)。

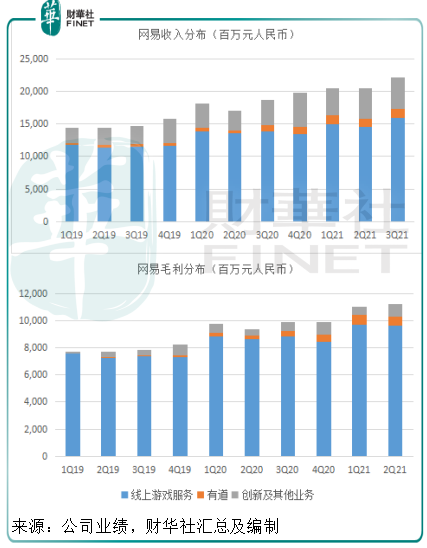

网易的收入主要来自三大业务:1)线上游戏服务,2)网易有道(DAO.US),以及3)创新及其他业务,见下图。

其中线上游戏服务是最主要的收入来源,季度收入同比增长14.70%,至158.99亿元,占总收入的71.65%。

不过有道和创新等业务增长强劲,分别按年增长54.82%和25.75%,而带动了其整体收入增长。

得益于在线游戏业务和有道学习服务规模效应增强,网易的整体毛利率提升了0.24个百分点,至53.22%。扣减销售、行政及研发等经营支出后,网易的经营溢利同比增长31.53%,至37.75亿元,经营利润率提升了1.63个百分点,至17.01%,或主要因为销售及市场费用优化。

然而,由于期内产生投资亏损2.65亿元,而上年同期为投资收益12.8亿元,尽管经营溢利有31.53%的增长,网易的第3季股东应占净利润仅按年增长6.12%,至31.82亿元。扣除股权激励费用,非会计准则的归母净利润为38.58亿元,同比增长5.14%。

2021年前三季,网易的累计收入同比增长17.30%,至632.32亿元;毛利率稍微下降了0.05个百分点,至53.85%;受研发费用上升39.35%影响,经营利润率较上年同期下降了2.7个百分点,至18.68%。前三季股东应占净利润仅按年增长0.68%,至111.63亿元。扣除股权激励费用后的非会计准则归母净利润则为131.66亿元,按年微增0.44%。

从以上的数据可以看出,受有道以及其他业务强劲增长带动,网易的第3季收入增速加快。另一方面,由于2021年上半年该公司为第3季上线的自研游戏《永劫无间》以及9月8日推出的《哈利波特:魔法觉醒》造势,而增加营销活动,随着第3季营销支出回落,其相对盈利表现也更佳。

以下就从各个业务分部来看看网易的竞争力和前景如何。

网易线上游戏VS腾讯游戏

第3季,网易上线了不少新游戏,而且反应不俗。

8月在全球上线的《永劫无间》登顶Steam销量榜首,9月上线的《哈利波特:魔法觉醒》连续多日位居中国iOS畅销榜和下载榜榜首,此外还在中国上线了《王牌竞速》、《无尽的拉格朗日》和《超激斗梦境》,以及在境外多地上线《The Lord of the Rings:Rise to War》。这些新游戏于第3季为网易贡献新收入。

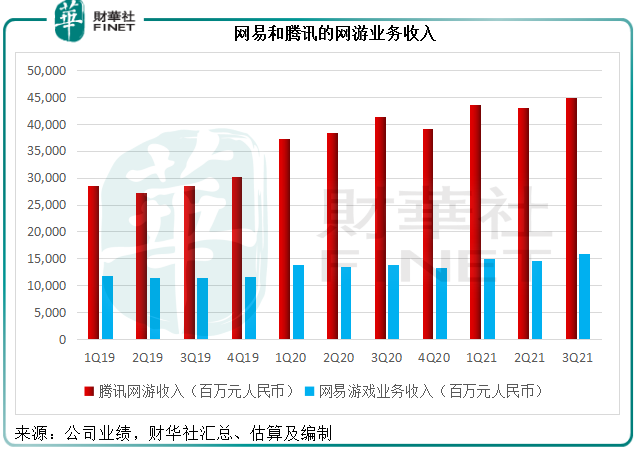

网易的线上游戏服务收入于2021年第3季按年增长14.70%(环比增长9.44%),至158.99亿元;毛利同比增长16.38%(环比增长6.83%),至102.62亿元。业务毛利率为64.54%,较上年同期的63.61%提升了0.93个百分点,较上季的66.12%下降了1.58个百分点。

相对来说,针对未成年游戏的最新规定对背靠社交平台的全球游戏产业王者腾讯(00700.HK)影响或更大,因其社交属性为未成年玩家提供更便捷的游戏进入通道。

于2021年第3季,腾讯的本土市场游戏收入按年增长5%,至336亿元,规模仍远大于网易,但同比增速却低于网易。包括国际市场游戏收入在内,腾讯的第3季游戏收入同比增长8.4%,环比增长4.4%,至449亿元,是网易线上游戏收入的2.82倍。

相对来说,网易的游戏产品收费较高,尽管付费用户规模或不如腾讯,但单位收入可能更佳。网易正继续丰富其游戏开发的产品线,即将推出多款游戏新品,包括《绝对演绎》、《永劫无间》主机版本、《暗黑破坏神®:不朽™》和《倩女幽魂隐世录》等,并将在海外市场推出《哈利波特:魔法觉醒》,这或意味着其中短期的游戏业务收入有望维持增长。

由于游戏业务的毛利率较高,游戏业务的增长有望提升其整体利润表现,这应是市场看好网易的主要原因。

不过值得注意的是,网易其他业务的前景可能不太妙。

有道短期前景有“暗涌”

在纽交所上市的网易有道,提供不同类型的整合教育服务,包括各种中小学辅导课程、外语、专业和兴趣教育服务,以及IT计算机技能等课堂。

有道于2021年上半年加大促销力度,加上课程需求大增,收入实现强劲增长。其在第3季也延续强劲的业绩增长。第3季收入同比大增54.8%,至14亿元,其中学习服务收入同比增长65.9%,至9.957亿元,学习产品收入同比增长56%,至2.545亿元。

受此带动,有道在公布业绩后股价大涨逾17%。

然而,下半年的“双减”措施将对其K12业务带来严重影响。

笔者留意到,有道2021年第3季的总账单金额同比下滑33.9%,高端课程的付费学生注册数同比显著下降40.9%,这些影响将逐渐在未来几季释放。随着“双减”措施在年底落实,有道明年的收入或大大缩水。

有道早前已披露,将出售其义务教育阶段的学科类课外培训业务,预计有关交易或在2021年底前完成。2021年第3季,来自义务教育阶段学科类课外培训业务的收入大约占有道总收入的25%。换言之,有关的措施将令有道的收入缩水四分之一。

有道早前曾表示,未来会向学习产品、STEAM课程、成人教育和教育数字化解决方案等非培训班业务倾斜。

目前效果未知,但有关措施的负面影响将在短期内影响其业绩表现。

网易云上市资料更新

网易的第三项业务创新及其他业务,主要包括网易云音乐、严选、网易CC直播、广告服务、163邮箱服务以及其他增值业务。该业务的2021年前三季毛利率只有16.49%,远低于线上游戏服务的65.07%和有道的55.46%。

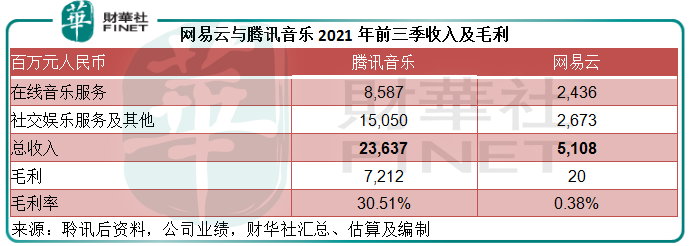

2021年前三季,创新及其他业务收入同比增长25.75%,至138.03亿元,主要受网易云收入强劲增长带动。网易云前三季收入同比增长51.53%,至51.08亿元,相当于该业务分部收入的37%。

网易云为在线音乐平台,主要通过销售在线音乐服务的会员订阅和销售社交娱乐服务的虚拟物品来变现。

目前中国的在线音乐服务行业中,腾讯音乐(TME.US)和网易云是规模最大的在线音乐平台,按2020年的收入计算,两者的市场份额分别为72.8%和20.5%。

网易早就有意分拆网易云在港交所上市,不过迟迟未有更新。网易公布第3季业绩后,网易云在港交所上也发布了第二版的聆讯后资料。

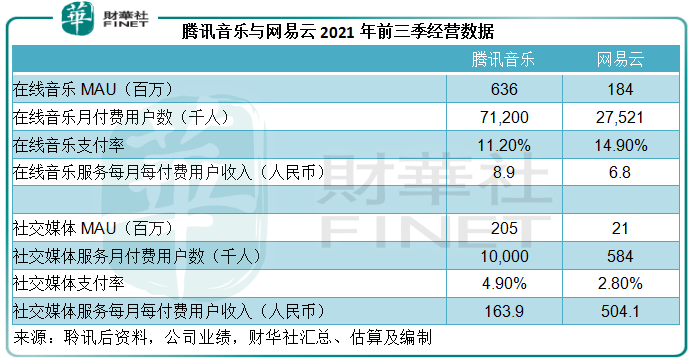

据更新后的资料,2021年前三季,网易云的在线音乐月付费用户数(MAU)为2752万人,同比增长93.25%,而腾讯音乐则为7120万人,同比增长37.72%,是网易云的2.6倍。

笔者猜测,网易云付费用户显著增长,或与收费优惠或促销有关,2021年前三季,网易云的在线音乐服务每月每付费用户(ARPPU)收入从上年同期的9元下降24%,至6.8元,明显低于而腾讯音乐的8.9元(仅按年下降5.32%)。

不过,网易云的增长潜力或在于社交娱乐服务及其他。2021年前三季,网易云的社交媒体月付费用户只有58.4万,远低于腾讯音乐的1000万,但其ARPPU高达504.1元,远高于腾讯音乐的163.9元,或意味着网易云在社区文化的运营方面具有优势。

网易云于2021年前三季终于实现毛利1959万元,不过仍无法与腾讯音乐前三季的毛利规模72.12亿元相提并论。

但值得注意的是,网易云在第3季有较大改善,或主要得益于社交娱乐服务的增长。

笔者从其前三季和过往数据估算出网易云的2021年第3季在线音乐服务收入(主要为会员费和广告收入)同比增长6.92%,至8.31亿元,而社交娱乐服务及其他(虚拟物品销售)则大增77.75%,至10.93亿元。

笔者从资深社区会员了解到,网易云的社区运营或较腾讯音乐更为多元和专业,推出多项满足会员需求的服务和独特的噱头来提高用户黏性和增加打赏,例如竞价、定价、语音交友等,这或也是其社交娱乐服务的单位付费收入高出腾讯音乐两倍的原因。

受社交娱乐及其他业务收入大增带动,网易云第3季总收入同比增长38.2%,至19.25亿元,并实现毛利3245万元,相较上年为毛亏9083万元有明显改善。

由于其用户规模尚小,未能形成规模经济,网易云在短期内或难以扭亏为盈。

高估值是否撑得起?

即使公布业绩之后股价下跌,网易的港股市值仍高达6098亿港元。

当前网易有道的市值为22.27亿美元,按网易的52%权益计算应占市值或约为90亿港元。

网易云的招股数据尚未披露。若参照腾讯音乐的估值(当前市值145.39亿美元相当于其最近12个月总销售额的2.9倍),网易云的估值或可达到193亿元人民币。未上市之前,网易持有网易云的62.46%权益,阿里巴巴(09988.HK)持有10.81%权益。按此计算,网易于网易云的持股估值或约为147亿港元。

网易的6098亿港元市值在扣减网易有道与网易云的应占估值之后,仍达到5861亿港元,这或是市场对其线上游戏及其他创新业务(例如163邮箱、CC直播、严选等)的估值。

从以上的业绩剖析可以看出,创新及其他业务的盈利能力本来不高,而且主要收入或主要来自网易云,这些业务的估值或未必及得上网易云。假设该业务的估值按网易云的估值方式计算,即收入的2.9倍,则估值或达250亿港元。

扣减所有这些资产之后,网易当前市值所反映的线上游戏业务估值或为5611亿港元,相当于其最近12个月游戏业务收入588亿元人民币的7.83倍。

相较而言,全球最大的第三方游戏开发商和发行商动视暴雪,市值为515.16亿美元,相当于最近12个月收入90.52亿美元的5.69倍。

2021年前三季,动视暴雪的收入同比增幅为17%,经营利润率为38.83%,纯利高达21.35亿美元(约合人民币136.4亿)。而线上游戏服务收入占总收入72%、毛利占比高达87%的网易,前三季收入增幅为17.3%,整体经营利润只有18.68%,纯利为111.63亿人民币,盈利能力明显逊色,却坐拥768.3亿美元(美股)市值,是否说得过去?

网易创始人及CEO丁磊表示,网易已做好元宇宙的技术和规划准备,等到时机成熟,网易可能跑得比谁都快。当然,网易有不错的场景,为元宇宙提供憧憬的空间,例如游戏、社区、音乐平台等。

业务与网易有重叠(例如音乐平台和游戏)但收入及盈利水平要比其优越得多的腾讯,也被市场认为是发展元宇宙最具实力、最多应用场景和最有底气的互联网企业,市盈率也尚且只有21倍,网易高达42倍的估值是否经得起推敲?

不知情绪化的市场对于网易的元宇宙准备以及游戏业务的潜在增长是否过分乐观,而忽略了潜在的监管、有道调整业务以及包括网易云在内其他业务的亏损在短期内难以扭转的影响。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)