在2016年,也就是國内核電項目審批停止的首年,中國核建(601611.SH)成功在上交所上市,核電全產業鏈概念股從而相聚A股。

上市一個月,中國核建股價漲勢洶湧,最高點達23.38元,此後股價開始了長時間的下跌趨勢,並長期在低位徘徊。而近3個月來,中國核建股價強勢回暖,8月中旬至9月下旬上演了一波強勢行情,隨後出現回調震蕩走勢。

在核電市場被寄予厚望的背景下,中國核建正否正煥發第二春?

核電基建龍頭

中國核建是特大型央企中核集團的下屬公司,中核集團同時還控股中國核電(601985.SH)和中核科技(000777.SZ)。

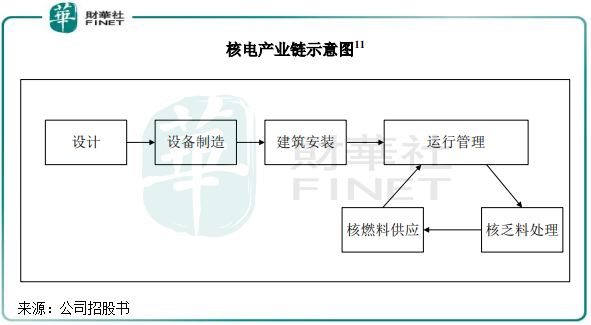

中國核建則是中核集團旗下核電工程建設的平台,與產業鏈的聯係最為廣泛和密切。除了核電建設外,中國核建同時還涉足工業與民用工程,以及軍工工程。今年上半年,中國核建工業與民用工程收入比重超過80%,核電工程收入為15.14%。但核電工程業務,一直被中國核建視為核心業務,該業務主要包括核電站的土建和安裝服務。

在核電工程領域,中國核建在國内屬巨無霸的存在。儘管該領域參與者有中國能源建設旗下的廣東火電工程總公司和浙江省火電建設公司這兩家企業,以及中國建築下屬中國建築第二工程局有限公司,但市場份額不及中國核建。

自20世紀80年代以來,中國核建承建了國内全部在役核電機組的核島工程,在行業内長期佔據絕對主導地位,配得上「核電基建狂魔」的稱號。資料顯示,中國核建掌握了包括壓水堆、重水堆、實驗快中子堆、高溫氣冷堆等各種堆型、各種規格係列的核電建造能力,能為各類型的核電項目提供承建服務。

在中國核建的核電工程業務客戶結構中,中國核電、中國廣核以及國家核電公司均是其客戶,客戶範圍涵蓋了國内核電的幾大運營商。

中國核建還自稱可同時承擔40餘台核電機組建造任務,這已接近我國當前所有在運營的核電機組。換句話說,單是中國核建這一家企業,滿足國内核電產業土建和安裝服務完全不在話下,國内核電建設的需求已不能滿足中國核建的野心了。

那麽,我國未來核電項目核準的數量,也決定了中國核建在核電工程領域的業績表現。

行業紅利期來臨

在《核電歸來丨「風、光市場」火熱,核電亦在發力!》一文中曾提到,在「碳中和」大背景下,我國領跑全球的固有安全核電技術作為支撐,所以能提出「積極安全有序發展核電」的策略。

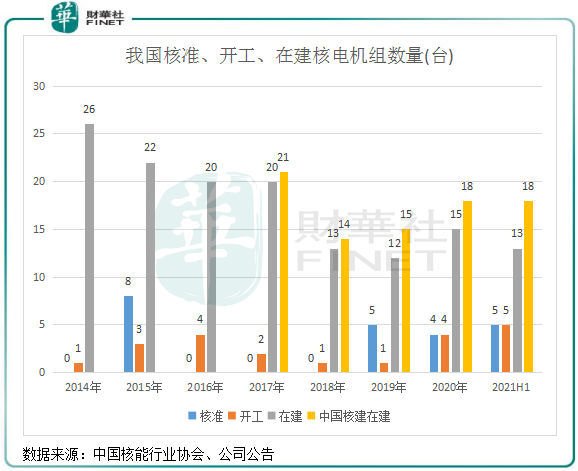

2019年以來,我國恢復核電項目審批,2019年和2020年分别有5台和4台核電機組獲批,今年上半年獲批機組也達到了5台。

根據中國核建披露的數據,2017年以來,中國核建在建的海内外核電項目數量均超過了國内在建項目數量,表明公司在核電工程建設市場仍然具備較強的影響力,在核電項目工程建設的主導地位依舊難以被撼動。

值得注意的是,核電機組由核島(主要是核蒸汽供應係統)、常規島(主要是汽輪發動機組)和電廠配套設施(BOP)三大部分組成,中國核建承建了我國全部在役核電站的核島工程,技術實力較強。而火電企業在核島施工方面,還需要長時間的積累,這也給中國核建帶來了市場機遇。

根據核能行業預測,我國自主三代核電十四五期間有望按照每年6-8台的核準節奏,實現規模化批量化發展。這對於中國核建來說,政策回暖有利於提升公司核電工程業務合同量。若在國内核電市場中繼續維持工程合同訂單的絕對優勢,中國核建在十四五期間的核電工程業務的在建項目有望快速上升。

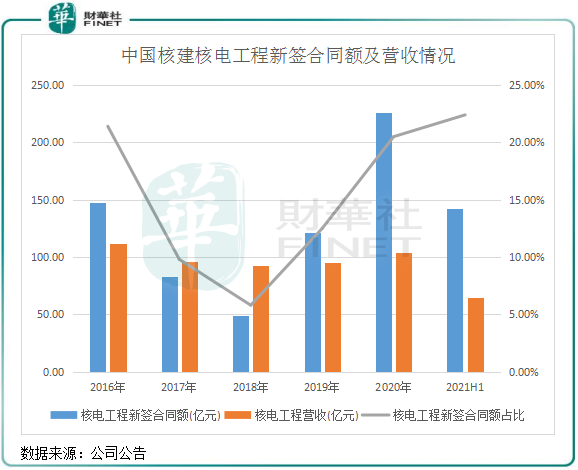

2016年-2018年,受核電審批政策影響,中國核建核電工程新簽合同額及營收均呈下滑趨勢,直到2019年才恢復增長。今年上半年,中國核建核電工程新簽合同額為142.17億元,佔比回升至22.4%,新簽的合同包括陸豐5、6號核島土建工程合同、三澳1、2號核島安裝工程合同、田灣7、8號核島土建工程合同等。

同期,核電工程業務營收為64.4億元,營收比重也回升至15.1%。可以看出,中國核建的核電工程業務受國内核電整體市場政策驅動十分明顯。

此外,值得注意的是,在中國核建的三大主營業務(即軍工工程、工業與民用工程及核電工程)中,核電工程業務毛利率最高,2018年以來保持在15%以上的水平,而其他兩項業務毛利率均不超過9%。

隨著核電工程營收佔比的持續提升,也帶動了中國核建利潤水平的提升。2017年-2020年,公司淨利潤分别為8.53億元、9.61億元、12.07億元及13.6億元,過去三年淨利潤顯著提升。公司一直將核電工程業務視為核心業務,從中便可看出其用意所在。隨著核電行業走向高景氣度,未來核電工程業務能否一躍成為公司利潤擔當,值得我們進一步觀察。

債務結構有待改善

從基本面看,中國核建的基本面在過去兩年呈現穩中向好的態勢,但從債務結構看,中國核建藏著些許隱憂。

中國核建所處的行業屬於建築業,與中國建築屬競爭對手。和中國建築最大的區别是,中國核建的業務主要集中在軍工和核電領域,而中國建築更側重於房建和基建。

建築行業有一個特性,就是高負債、工程項目投資回收期較長和資金回籠較慢,所以企業需要把控好現金流,防範出現現金流風險。

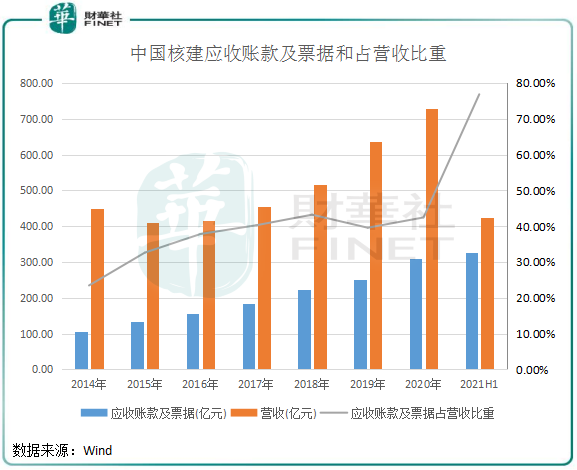

先看資金回籠問題。過去幾年,中國核建的應收賬款及票據逐年上升,今年上半年達到了326.84億元,佔營收比重飙升至76.6%。

不過,這也是整體行業存在的痛點。根據Wind數據,在A股143間建築概念股中,今年上半年應收賬款及票據佔營收比重超過70%的企業就超過90間。能將應收賬款和票據控制在1年以内,才能證明企業的回款能力。

按欠款方歸集的應收賬款看,中國核建的欠款方在過去幾年集中在核電領域,不過主要是公司的關聯方。在2020年,公司一年以内的應收賬款佔比僅為59%,意味著有高達41%的應收賬款屬於1年期以外。為此,公司不得不在當年計提了27.48億元(8.72%)的壞賬準備。

企業對壞賬損失的核算一般採用備抵法。在備抵法下,企業每期末要估計壞賬損失,設置「壞賬準備」賬戶。備抵法是指採用一定的方法按期(至少每年末)估計壞賬損失,提取壞賬準備並轉作當期費用。

應收賬款的不斷上升,也影響到了中國核建的債務健康度。

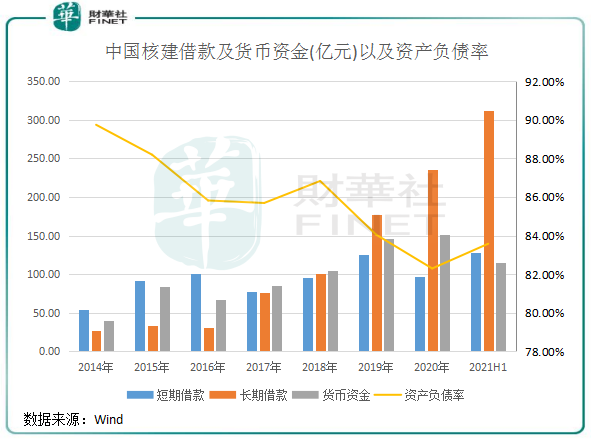

上圖可以看到,2018年以來,中國核建的短期借款和長期借款總額呈快速上升趨勢,不斷拉開了與公司貨幣資金的差距。在2021年,公司短期借款和長期借款總額達441億元,遠高於同期115億元的貨幣資金,公司面臨一定的債務壓力。

此外,儘管公司資產負債率在過去幾年整體呈下降趨勢,但在今年上半年仍達83.8%的高位,同期建築板塊的資產負債率均值則為73%。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)