运营管理上海浦东机场的上海机场(600009.SH)终于公布了控股公司对其注资的具体方案和对价,交易分两部分,一项为发行股份购买资产,另一项为募集配套资金。

购买资产交易

上海机场将向控股公司机场集团购买:1)虹桥公司100%股权,估值为145.16亿元(单位人民币,下同);2)物流公司100%权益,估值为31.19亿元;3)浦东第四跑道,估值为14.97亿元。三项资产合计估值191.32亿元,经当事方协商,这一估值为交易价格。

上海机场将以不低于定价基准日前20个交易日公司股票交易均价90%的发行价(确定为每股44.09元),向机场集团发行4.34亿股A股,以支付上述对价,发行股份相当于交易前已发行股本的22.52%,相当于扩大后已发行股本的18.38%。

当前,机场集团持有上海机场的46.25%权益,交易完成后,持股将增至56.13%。

交易有待证监会核准。

募集配套资金交易

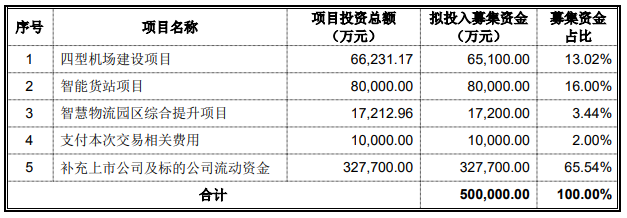

除此以外,上海机场计划向机场集团非公开发行股票募集配套资金,发行价为不低于定价基准日前20个交易日均价80%,或每股39.19元,筹资50亿元,按募资规模和计划发行价计算,发行数量或不超过1.28亿股。资金用途如下:

计划发行股份数相当于上海机场现有已发行股本的6.64%、两次发行后扩大股本的5.14%。完成上述两项交易后,机场集团于上海机场的持股比例将增至58.38%。

注资影响

也就是说,上海机场不花一分钱从控股公司手中取得虹桥机场,完成虹桥机场与浦东机场的双场上市,另外还将获得50亿的资金发展项目,代价是除控股股东机场集团以外的少数股东权益将被摊薄20%以上。

从上海机场提供的备考资料来看,如果按照2021年6月30日的财务数据计算,交易将令上市公司的资产扩大29.3%,股东应占权益扩大34.7%。如果交易在2021年之前完成,上市公司的收入或可扩大1.3倍,股东应占净亏损或缩减42%左右。

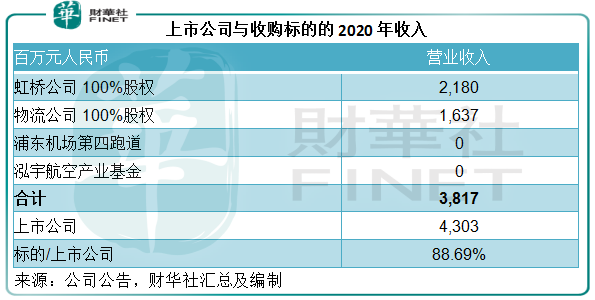

见下表,2020年上海机场的收入为43.03亿元,虹桥公司的收入为21.8亿元,物流公司收入为16.37亿元,则收购标的合计收入相当于上市公司期内收入的88.69%。

显然,收购将令上海机场的资产规模、收入规模和盈利规模扩大,但是盈利能力能否保持一致?笔者有所怀疑。

注资对上市公司业务表现的影响

这次交易最受瞩目的应该是虹桥机场并入到上市公司之中,完成国内经济活跃度最高的城市上海两大机场的同步上市。

国内一类1级机场有三个,分别为北京首都机场、上海浦东机场和广州白云机场,在这一梯队的民用机场收费标准一致,也便于我们进行比较。

作为重要的交通枢纽,机场的主要功用是航空运输。航空运输流量带来了对机场其他设施和功能的需求,例如零售商铺、停车场、广告、餐饮、地面服务、贵宾服务等等。也就是说,航空运输吞吐量的多少,支撑了这些辅助服务的需求。

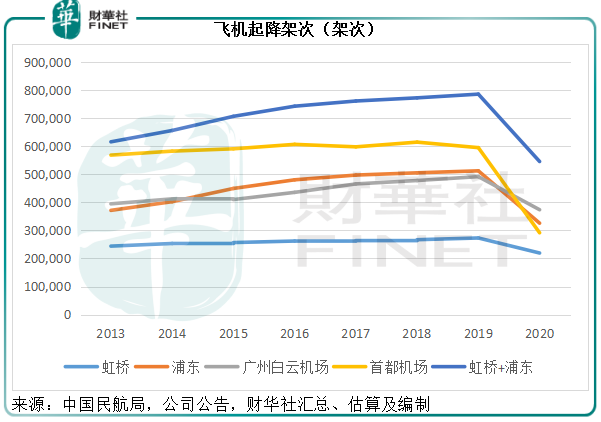

从飞机起降架次来看,港股上市的北京首都机场(00694.HK)领先全国,其次为浦东机场与广州白云机场(600004.SH),两个机场规模相当。加入虹桥机场之后,上市公司上海机场的飞机起降架次已远远抛离首都机场,刚好实现了市内两家机场的功能互补,见下图。

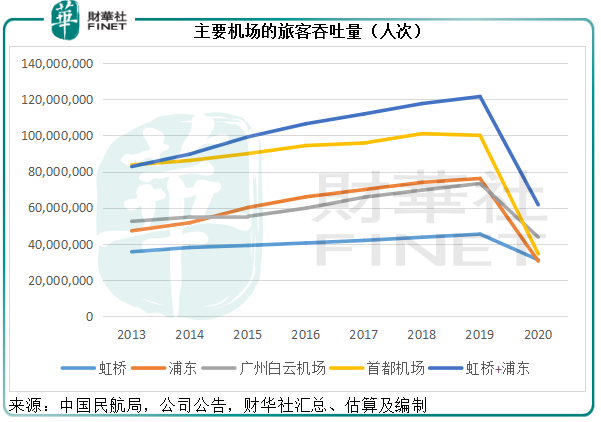

旅客吞吐量也一样,加入虹桥机场之后,上海机场的旅客吞吐量规模已超越白云机场和首都机场,成为全国旅客吞吐量最大的上市机场,见下图。

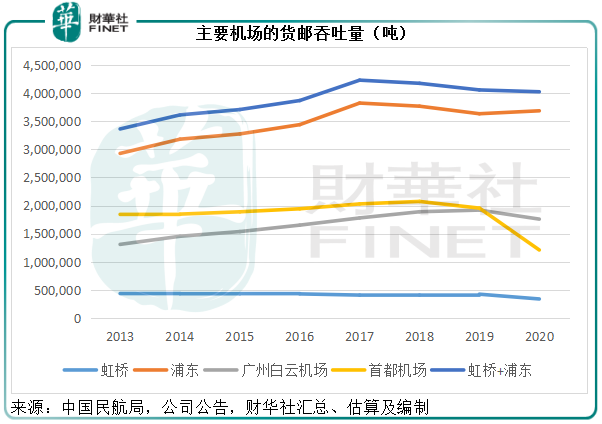

货运一直是浦东机场的强项,从下图可见,浦东机场的货邮吞吐量为四家机场中的最高,加入虹桥机场以及物流公司后,上海机场的货邮处理能力或将进一步提高。

疫情导致国际航线和国内航线的航运需求和流量显著下滑,从上图可见,2020年四家机场的飞机起降和旅客吞吐量都出现萎缩,打击了上市机场的收入和盈利表现。

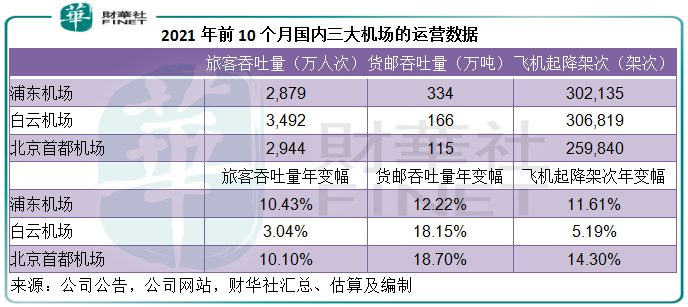

今年前10个月,国内疫情得到了比较好的控制,但国外疫情反复,国际航班受限,浦东机场、白云机场和首都机场的吞吐量较去年同期见明显好转,不过仍低于疫情前水平。浦东机场的旅客吞吐量、货邮吞吐量和飞机起降架次分别为28.79万人次、334万吨和32.2万架次,同比增长10.43%、12.22%和11.61%,但增速逊色于受大兴机场分流影响的首都机场,见下表。

如果加上虹桥机场,浦东机场的航空性业务量将得到大大的提升。

上海机场的2020年收入和扣非归母净亏损分别为43.03亿元和13.82亿元,2021年前三季收入和扣非归母净亏损则分别为27.47亿元和12.51亿元,亏损均超过十亿。但值得注意的是,在疫情之前,上海机场的盈利表现非常出色,2019年的扣非归母净利润率高达45.55%,远高于白云机场的12.37%,以及首都机场的纯利率22.38%。

原因很简单:机场类似于房东,利用资产来收租。在航空性业务方面按照航班起降、旅客流量和货邮流量收取相应的收入;而航空业务吸引来的旅客和货物,又能通过使用机场提供的辅助设施和服务,带来非航空性业务收入。航空流量越大,为非航空性业务带来的流量就越大。

浦东机场为中国最重要城市的枢纽机场,自然带来庞大的流量,与此同时,其支出相对固定,主要为运营维护成本、折旧摊销成本、人工成本等。在疫情影响期间,收入显著下降,但其运营维护成本、折旧及人工成本却没有相应的收缩,所以产生巨额亏损。

前文提到,机场收入分航空性业务收入和非航空性业务收入。白云机场没有明确列出航空性业务收入与非航空性业务收入的分类,我们下边用首都机场来进行比较。

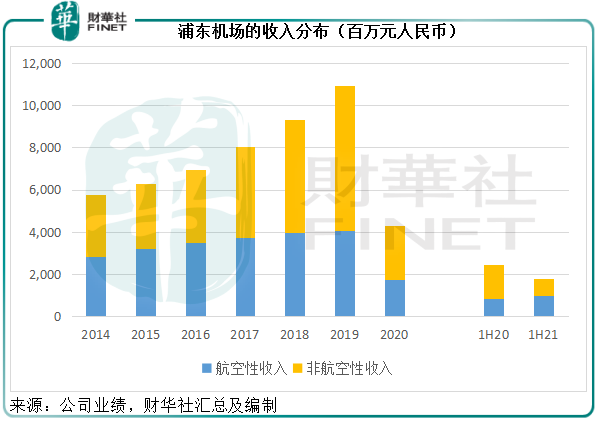

浦东机场的非航空性收入占比超过一半以上,2020年这一比例为59.86%,见下图。

由于非航空性收入的利润率较高,浦东机场的利润率也较高。

值得注意的是,首都机场的非航空性业务收入比重比浦东机场还高,2020年的收入占比达到63.87%,为什么首都机场盈利能力不如浦东机场?

首都机场近年因为北京新机场大兴机场的分流,而需要向商户让利,为商户提供更友善的租赁和经营措施,或蚕食了其盈利表现。此外,早年首都机场向母公司收购大部头资产,例如T3等,导致其债务繁重,财务支出远高于上海机场(后者能产生数以亿计的利息收入),是导致其盈利能力逊色于浦东机场的原因。

平心而言,浦东机场在疫情前高达45.55%的净利润率相当理想,已经跑赢许多大型互联网企业,原因在前文已有分析,是因为成本相对固定,收入越高,其留存的利润自然越高;作为全国最大的机场之一,浦东机场的维护成本也不低,在机场受疫情影响而收入锐减时,折旧和现金支出依然维持在高水平,也导致它的亏损比其他小型机场大得多。

疫情过后,随着流量回升,作为华东最繁忙空中交通枢纽大东家,浦东机场应可恢复原来的高利润水平。

但是加入了虹桥机场之后的上市公司上海机场却未必。

从上图可见,虹桥机场的流量规模小于浦东,其非航空性业务收入的占比也低于浦东机场。

疫情之前的2019年,虹桥机场非航空性收入占总收入的比重只有47.13%,而浦东机场为62.69%。在受疫情影响的2020年和2021年上半年,其非航空性收入的占比分别为52.15%和54%,相较浦东机场为63.87%和60%,反映虹桥机场的非航空性业务规模相对较小。

换言之,上市公司加入虹桥机场后,航空性收入的占比有望得到提升,或可抵御疫情反复对于零售、广告业务等的冲击。2021年上半年,浦东机场产生扣非归母净亏损7.4亿元,而虹桥机场为扣非归母净利润6374万元,可见虹桥机场对于疫情的影响更具韧性。

但是在疫情经济恢复之后,合并的新资产可能会拉低上市公司的整体表现。从2019年疫情前的数据来看,物流公司的纯利率为14.72%,虹桥公司的扣非归母净利润率为16.47%,远低于浦东机场45.55%的净利润率,合并之后其整体盈利能力未必能恢复到原来的水平。

综上所述,两场合并上市之后,上海机场或许可以通过统一规划管理,获得管理上的规模效益。同时,互补两个机场应可提升业务规模,巩固对机场商户和广告商的议价力,但整体盈利率可能因为合并资产的相对弱势而受到影响。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)