在與蒙牛(02319.HK)的巅峰對決中,伊利(600887.SH)越來越不把蒙牛放在眼里。

在包括液態奶、含乳飲料等領域的市場份額不斷拉開與蒙牛的距離後,伊利的下一野心也更大:2025年挺進「全球乳業前三」、2030年實現「全球乳業第一」。

為了搶灘國内乳業和奶粉市場,以及站上全球乳企之巅,伊利近兩年來很拼:收購、擴產、渠道下沉等等,目標劍指全球乳業市場寶座。

為了擴大液態奶和奶粉產能,以及在數字化和礦泉水等領域發力,伊利更是抛出了A股消費業史上最大的定增案。

定增大咖雲集,獲頂流外資搶籌

12月9日,伊利發佈公告稱,成功實施非公開發行股票。

伊利此次定增價格為37.89元/股,與11月23日詢價日的收盤價40.08元相比,僅折讓5.46%。對於A股市場上不少企業大幅折讓定增,伊利此次象徵性的定增折讓,也讓不少投資者贊歎「定價非常合理」。

此次定增,伊利共向22名特定對象發行的股票數量約為3.18億股,發行募集資金總額為120.47億元,扣除各項發行費用後,募集資金淨額達120.41億元。

超過120億元的定增募資額,也讓伊利成為A股市場消費行業規模最大的競價定增融資企業。

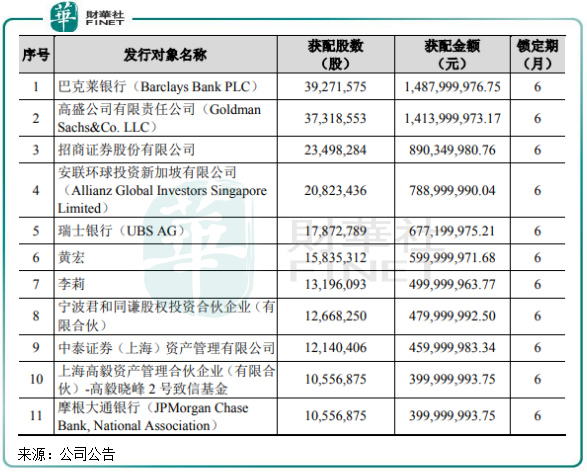

從22名特定發行對象來看,海内外大咖雲集,可謂是A股史上最豪華的定增之一。發行對象中囊括了保險、個人、公募、私募、外資、證券等各種類型的投資者,且參與者既有老股東,也有新股東。

其中最引人注目的是海外機構,包括巴萊克銀行、高盛、瑞士銀行、摩根大通銀行等6家外資機構,該6家機構共獲配1.36億股,金額總計為51.50億元,佔此次定增總金額約42.7%。

此外,國内的招商證券、高瓴資本旗下天津禮仁投資管理合夥企業基金、千億私募—上海高毅資產管理合夥企業、易方達基金和黃宏等多家知名機構和自然人也在名單中。

對於募資額用途,根據今年6月的使用規劃,伊利的首要目的就是要擴產。其中,擬以54.8億元用於多地的液態奶生產基地建設項目,15.5億元用於嬰兒配方奶粉製造項目,該兩大項目所耗資金佔計劃總募集資金的54.1%,可見伊利對站上全球乳業之巅的野心有多大。

其他資金用途則主要為補充流動資金及償還貸款、礦泉水項目及數字化轉型。

液態奶亮點十足?

液態奶市場龐大,該市場是伊利和蒙牛最激烈角逐的領域。

在2014年實現對蒙牛的趕超後,伊利在液體乳領域持續發力,在全球範圍内將不少乳企收入囊中,同時大幅擴充產能,並在國内逐步下沉市場,拉開了與蒙牛的距離。

在對外收購方面,伊利相繼收購了國内的悠然牧業、中國聖牧、中地乳業等乳企的部分或全部股權,在海外收購新西蘭第二大乳業合作社Westland股權等,不斷拓展全球範圍内業務範圍。

同時,伊利在國内及大洋洲和東南亞等地新建生產基地,持續擴大產能。截至今年6月底,伊利的產能為1394萬噸/年,高於蒙牛1089萬噸/年的產能。

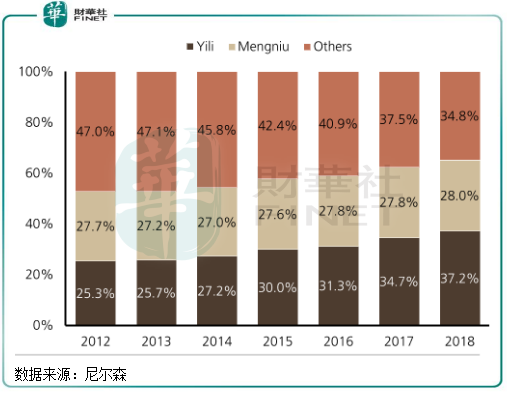

液態奶銷量方面,隨著產能的不斷提升以及銷售渠道的鋪開,伊利在液態奶領域的市場佔有率經歷了落後於蒙牛、追平蒙牛,最終超過蒙牛的三個階段。根據尼爾森數據,在2014年,伊利實現了在液態奶領域市場佔有率對蒙牛的超越。

到了2019年,蒙牛的這一差距被伊利進一步拉大,當年伊利和蒙牛在國内液態奶市場的佔有率分别為37.7%及27.2%,伊利超過蒙牛逾10個百分點。

營收方面,2020年,伊利營收為969億元,蒙牛為760億元,兩者淨利潤則分别為70.99億元和35.25億元,伊利完勝,穩坐國内乳製品行業一哥寶座。

所以,當前伊利的目標已不是追趕蒙牛,或者說是嚴防蒙牛這位競爭者。對於伊利來說,其野心是星辰大海,2020年其進入「全球乳業五強」後的目標是十年後登頂全球第一。而2020年,名列第一的瑞士企業雀巢營收高達22.8億美元,較伊利高出整整9億美元。

這意味著,伊利要實現登頂全球第一的目標,業績和體量在十年内需要有數倍的增長,這是一項巨大的挑戰。所以不難看出,為何伊利此次巨額募資主要用於產能擴張上了,有了海内外知名機構的資金支持,未來伊利要實現10年後的目標也多了一份信心。

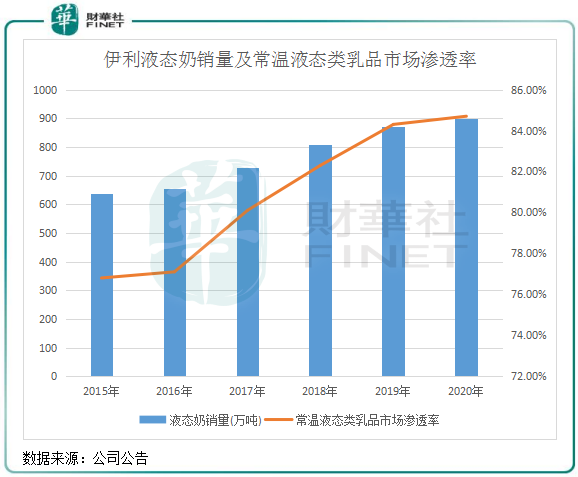

根據財華社統計,此次募資計劃建設的液態奶基地項目若投產後,將為伊利貢獻高達6148噸/日的產能,年產能約為224.4萬噸,佔2020年公司總產能的17%。

而國内液態奶滲透率較低的廣大鄉鎮地區成為伊利消耗未來產能的「前沿陣地」。2019年中國農村居民人均奶類消費量僅為7.3千克/人,相較低於城市居民人均奶類消費量的16.7千克/人,增長潛力較大。

在2020年,伊利服務的鄉鎮村網點近109.6萬家,較2018年提升了13.9%,可見伊利對渠道下沉的重視程度。

奶粉業的「國產替代」在路上

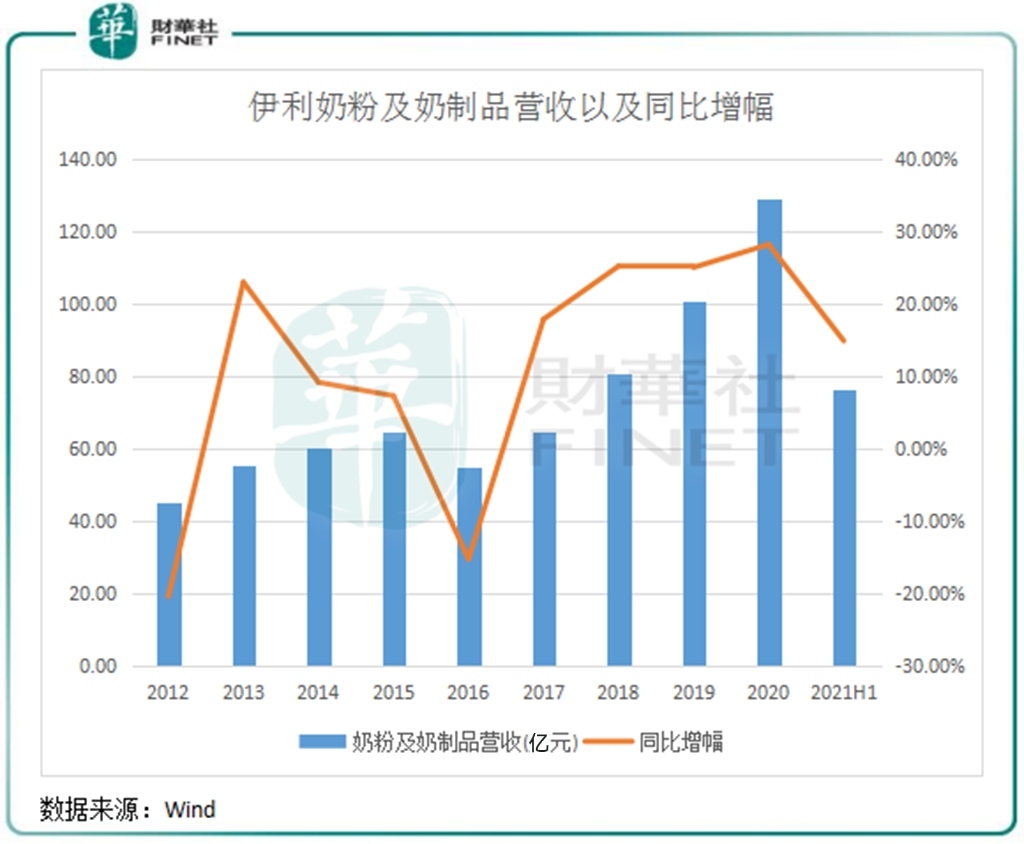

奶粉產品,被伊利視為未來擠進全球乳業桂冠的一項重點業務。奶粉和奶酪,都是伊利近年來重點發力的領域。

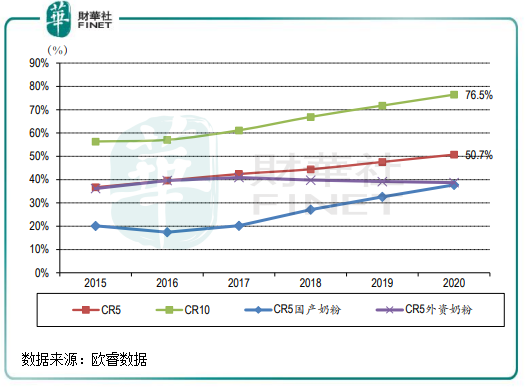

受2008年三聚氰胺事件影響,過去我國奶粉市場主要由外資品牌佔據。而隨著國產品牌的崛起,這一格局正在重塑,自2020年開始,國產奶粉品牌市場份額已能與外資品牌平起平坐。歐睿數據顯示,2020年,國產奶粉品牌CR5市場份額達到了37.8%,5年時間大幅提升了17.6個百分點,市佔率已接近近年來低速增長的外資CR5品牌。

很明顯,奶粉國產替代大浪潮已來臨,國内消費者對國產奶粉產品的信任度也日益提升,飛鶴(06186.HK)的迅速崛起就是一個例子。

這些年,伊利在奶粉領域動作頻頻,飛鶴也因此如臨大敵。伊利最震動國内奶粉市場的一次動作,是收購國内奶粉頭部企業澳優(01717.HK)。

今年10月底,伊利對外宣稱入股了澳優,佔了後者34.33%股權,成為後者第一大股東。

在2020年,澳優在國内奶粉市場的佔有率超過6%,僅次於飛鶴和君樂寶,且其配方羊奶粉居全球羊奶粉銷量第一。而伊利的奶粉業務增長十分迅猛,2020年在國内奶粉市場的佔有率也超過6%,今年9月這一數據飙升至9%。雙方聯合,對飛鶴和君樂寶來說無疑帶來巨大的增長壓力。

同樣,伊利在奶粉市場的野心也不局限於國内,其目標是成為全球奶粉市場龍頭企業。

收購澳優部分股權,有利於伊利補齊羊奶粉產品線;另一方面,此次再募資十餘億用於奶粉產能擴建,未來將加速釋放產能。由此可看出,伊利在奶粉市場的野心並不小。

未來3~5年,誰能在飛鶴之後,單一品牌銷售規模率先達到200億量級,尚未可知,但國產奶粉崛起的趨勢已經勢不可擋,伊利在自身優勢以及定增支持下,國内奶粉市場格局或會迎來巨變。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)