今年4月回港第二上市的一站式旅行平台携程集团-S(09961.HK),现价距离招股价268.00港元已缩水近三成,在公布了截至2021年9月30日止的第三季业绩后,股价似有起色,究竟其基本面有没有改善?

2021年第3季及前三季业绩

携程的收入主要来自酒店预订、运输票务、度假产品、商旅以及网络广告和金融服务等的其他业务,其中酒店预订和运输票务是主要的收入来源,占总收入的一半以上。

2021年第3季,携程的酒店预订及运输票务业务收入同比下降11.50%及4.57%,至21.94亿元(单位人民币,下同)和18.17亿元,抵消了度假产品、商旅及其他业务整体收入增幅23.50%,拖累该公司的季度收入净额按年下降2.16%,至53.44亿元。

所以,第3季经调整EBITDA按年下滑66.83%,至5.37亿元;非会计准则净利润(即扣除公允值变动、以股代薪等非经营项目影响后的净利润)则按年下滑62.62%,至5.23亿元。

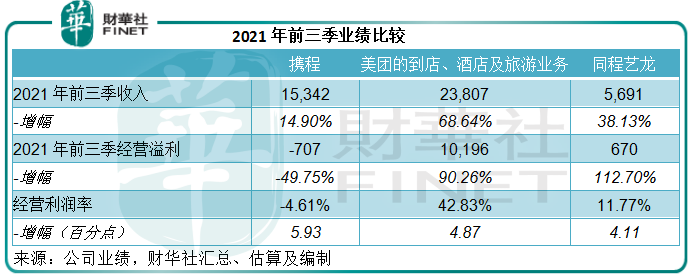

不过合并2021年前三季,得益于上半年的理想表现,携程收入按年增长14.90%,至153.42亿元;经调整EBITDA同比增长42.51%,至12.37亿元;非会计准则净利润则扭亏为盈,录得净利润10.47亿元,相较上年同期为净亏损19.76亿元。

与同行比较

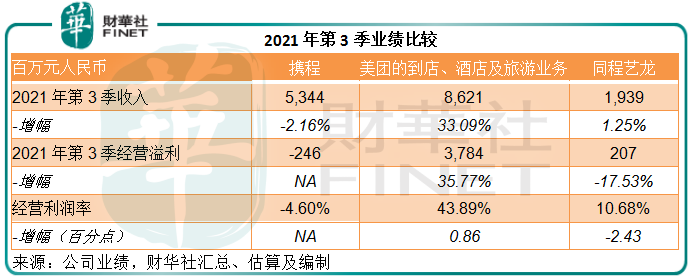

相对来说,携程的收入增长表现逊色于同行。2021年第3季,美团(03690.HK)的到店、酒店及旅游业务分部收入同比增长33.08%,至86.21亿元,进一步与携程拉开距离;携程持有26.98%权益的同程艺龙(00780.HK)第3季收入同比增长1.30%,至19.39亿元,主要得益于交通票务服务收入按年增长6.60%的带动。

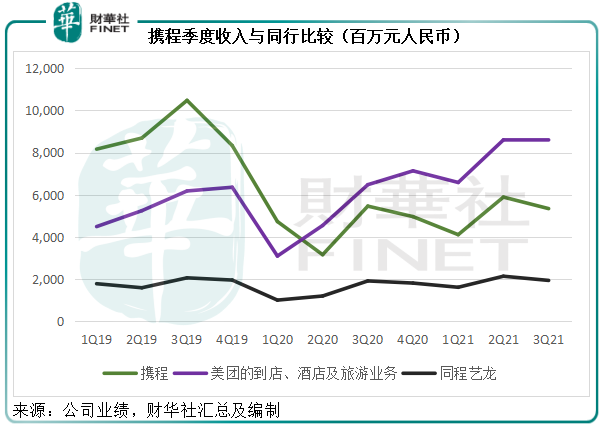

见下图,在2020年第1季疫情期间,整个行业都陷入谷底。

但是在第2季之后随着疫情受控,美团的到店业务迅速反弹,且逐步提高,2021年前三季收入已较疫情前2019年前三季高出49.56%;而携程虽然有所回升,却起伏不定,并未形成明显的复苏趋势,今年前三季收入仅相当于疫情前2019年前三季合计收入规模的56.13%;同程艺龙则在2021年恢复疫情前水平,其今年前三季的合计收入已较2019年前三季高出3亿以上。

由此可见,尽管携程最新一季的业绩表现较市场预期理想,但与同行相比明显逊色。

2021年第3季,美团到店业务的分部经营利润率为43.89%,经营利润规模是其外卖业务的4.32倍,可以说是美团的利润担当。同程艺龙扣除销售成本、服务开发支出、销售和营销开支以及行政开支后的经营溢利则为2.07亿元,尽管较去年同期下降17.53%,仍为正数收益。而携程于期内却产生经营亏损,达2.46亿元,相较上年同期为经营溢利7.9亿元,被同行比了下去。

携程的第3季毛利率其实不低,达到了77.11%,远高于同程艺龙的73.88%,但携程的经营开支相对规模很高,产品开发、销售和营销以及一般及行政开支占收入的比重分别达到43.13%、23.76%和14.82%,合共为81.72%。相对来说,同程艺龙第3季的服务开发、销售及营销以及行政开支占收入的比重分别为16.65%、40.58%和5.97%,合共为63.20%,较携程低了近19个百分点。

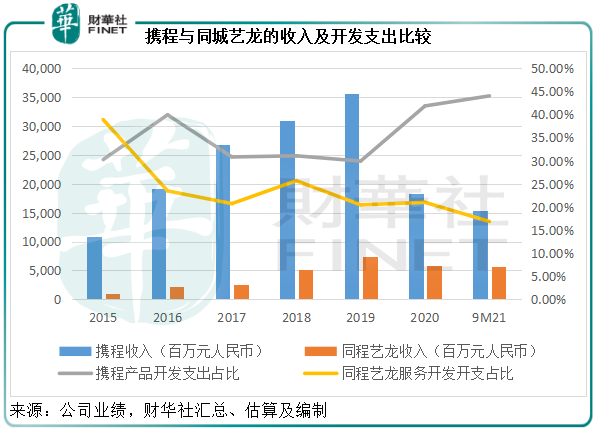

从以上的数据可见,产品开发是携程最重要的支出。根据携程的定义:产品开发成本主要包括开发生态合作伙伴网络的开支,以及维持、监控和管理平台的支出。从下图可见,开发支出的占比因收入规模的收缩而上升,或意味着该支出较为固定,收入减少所以单位支出产生的收入下降。

但值得注意的是,在疫情之后,行业的竞争形势已经发生变化,从上图可见,美团的到店业务成功崛起,并超越携程,连规模较小的同程艺龙也颇具韧性,迅速恢复到疫情前水平。面对这样的竞争形势,携程恐怕未必能恢复到疫情之前的产品开发效率。

行业展望

2021年,国内外疫情反复,旅游业并未恢复到疫情前的水平。从航空公司的数据可见,国际航班数量仍未回升,国内航班数量也仅相当于疫情前的一半左右,短期内旅游业应难以回复到疫情前水平,其中出境游受到的影响最严重。

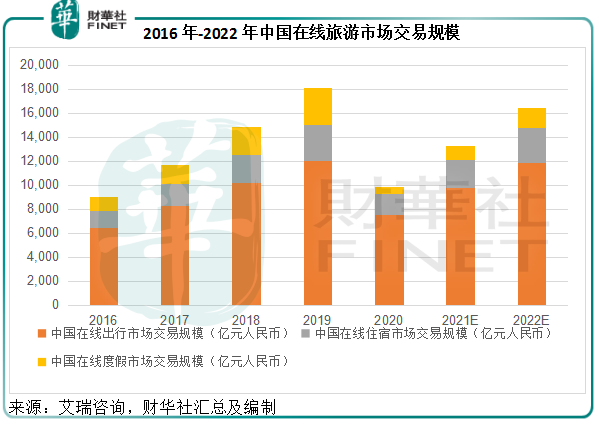

不过相对于2020年的低基数,2021年的整体市场表现已有改善。艾瑞咨询的数据显示,2021年在线旅游市场实现部分恢复性增长,全年交易规模或按年增长34.8%,至1.33万亿元。其中在线住宿市场和在线度假市场将成为增长主力军,交易规模或分别按年增长35.6%和94.7%,至2303.3亿元和1210.1亿元;而在线出行市场或仍可维持大约29.6%的增幅,交易规模有望达到9793.7亿元。

展望2022年,艾瑞咨询预计,中国在线旅游市场将在2021年的基础上进一步复苏,但从其数据来看,或仍未能追上疫情之前的水平。

该机构预计,2022年中国在线出行、在线住宿和在线度假市场交易规模或分别按年增长20.8%、26.2%和39.9%,至1.18万亿元、2906亿元及1693.4亿元,整体在线旅游交规模或按年增长23.4%,至1.64万亿元,见下图。

携程2021年前三季的收入增幅只有14.90%,显然远低于艾瑞咨询所估算的2021年增长水平(即34.8%)。作为一站式在线旅游平台,携程通过内容、平台服务等来吸流,最近其高级管理层也通过直播等新型营销方式来推广服务和品牌,尝试新的营销方式,效果待定。

美团则拥有大众点评和自身服务生态圈的流量,而且由于其服务生态多元,社区活跃度高,其内容的竞争力不容小觑。

携程为同程艺龙的第一大股东,而同程艺龙的第二大股东是持股21.98%的腾讯(00700.HK)。作为国内最大的社交平台,腾讯为同程艺龙提供流量入口,后者可在腾讯的服务生态下建立多元的流量渠道,这是其流量优势。此外,在下沉市场的深耕也让同程艺龙比携程等后来进入者更具优势。

所以就国内业务而言,携程的竞争力未见得特别突出。不过其海外业务有望成为复苏的重要驱动力。

携程的全球品牌主要包括面向全球旅行者的在线旅行平台Trip.com以及全球旅行信息搜索公司天巡,后者为前者提供用户流量,而前者提供的多元化产品和服务则加强天巡平台上的转化,实现协同效应。

此外,携程能提供更广泛的全球服务,这应是其区别于美团等同行的优势。截至2020年12月31日,携程的平台提供超过120万种全球住宿服务,涵盖酒店、汽车旅馆、度假村、住宅、公寓、民宿、招待所等,机票业务覆盖200多个国家及地区超过2600个机场,能够提供全球范围内超过31万种目的地内活动。

在疫情后欧美国家旅游业恢复,携程应可把握机遇实现实质性的增长。

此外,携程的度假产品和商旅业务也较具竞争力,这两项业务受到疫情影响而显著收缩,但疫情之后,它的这些业务优势应可得到体现。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)