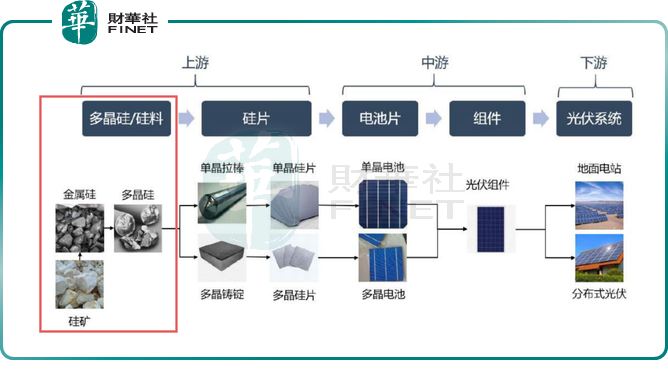

信义光能(00968.HK)依托信义玻璃(00868.HK)的玻璃传统业务起家,深耕光伏产业链,并逐步成长为全球最大的光伏玻璃制造商(全球市场份额约为30%)。

近年来,随着政策加速推动光伏发展,以及国家密集出台的顶层目标及能源政策,为新能源产业带来历史性机遇,同时也为信义系(信义光能、信义玻璃及信义能源)带来前所未有的增量机遇,二级市场信义系股价均迎来大涨,新高不断。

然而,与其他上市企业业绩大涨之后,花钱持续扩大产能,巩固自身市场份额的策略略有不同,信义光能联手信义玻璃,进军过去一直没有下手的上游原材料领域。

2021年12月16日,信义光能与信义玻璃双双发布公告称,信义光能与信义玻璃拟计划出资人民币33亿元成立合资公司“信义晶硅”,从事多晶硅的生产业务。

那么,在上游多晶硅原料行业竞争格局基本定性之下,信义玻璃联手信义光能进军多晶硅领域,意欲何为呢?

光伏产业虽方兴未艾,信义系却有难言之隐?

与2020年光伏行业一路高跟猛进的增长势头不同,2021年起,光伏行业受指标下发滞后、原材料价格飙升等诸多因素影响,2021年我国光伏装机量是不及市场预期。

尤其是今年上游原料价格持续上涨,让不少上游企业及投资者“乐呵呵”,却让中游企业“苦不堪言”。即便是对原材料成本管控相当优势的光伏玻璃老大哥信义光能,同样受困于原材料涨价之殇。由于光伏相关组件价格持续上涨,降低了光伏项目开发的积极性,同时在“能耗双控”的指引,光伏装机量的增长势头有所减缓,进而对光伏组件需求有所减少。

除此之外,在下游需求的不及预期的同时,去年光伏扩产的产能又逐步在今年释放,引发玻璃价格开始上蹿下跳,导致去年一直唱多的券商或投行,对今年信义光能的盈利能力预期有所担心。

以10月底,中泰国际研究报告为例,该行认为晶硅价格上涨拖低今年光伏装机需求,间接影响光伏玻璃进一步提价;另一方面,晶硅价格今年大幅上涨,推动光伏组件价格增长,近期已经导致一些光伏装机需求推迟至明年。对此,调低信义光能盈利预测,降低目标价10.0%,下调评级至“增持”。

除之外,叠加海运价格高企,以及漂亮国为首一些欧美国家对我国光伏有了“特殊要求”,对今年海外光伏产业带来一定的影响。

受种种利空消息影响,今年下半年起港股二级市场投资情绪比较低迷,福莱特玻璃、信义玻璃、信义光能等玻璃企业,年内股价振幅均超70%,股价波动非常之大。其中,信义玻璃、信义光能及信义能源年初至今股价均出现不同程度回调。

截至2021年12月17日收盘,年初至今,信义玻璃、信义光能及信义能源股价累计涨跌幅为-7.22%、-31.09%及-13.74%。

合资成立信义晶硅,弥补上游多晶硅短板

严格意义上讲,在未与信义玻璃合资设立信义晶硅之前,信义光能在上游原料市场是有所布局的。例如,2020年开始运营的广西低铁硅砂砂矿,就是信义光能在上游原料市场初次布局。只不过,广西这个砂矿所生产的砂质量适合生产浮法玻璃,而并光伏玻璃。因此,信义光能的在广西的砂矿砂是卖给信义玻璃用作生产浮法玻璃用的。

某次层面上讲,信义光能在光伏玻璃上游多晶硅原料的议价权还是比较弱的。而此次合资成立信义晶硅目的性就很强,就是弥补在光伏玻璃上游多晶硅原料的短板。

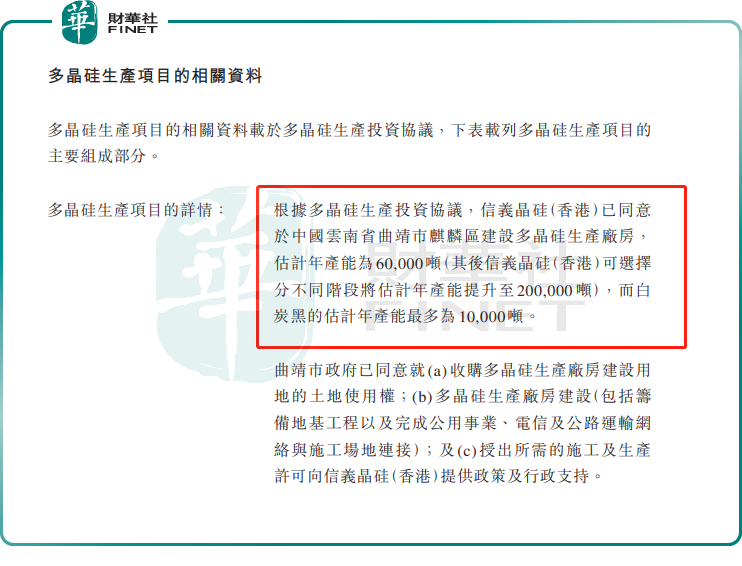

根据公告显示,信义晶硅拟计划在云南省曲靖市麒麟区建设多晶硅生产厂房, 估计年产能为60,000吨(其后信义晶硅可选择分不同阶段将估计年产能提升至200,000吨),而白炭黑的估计年产能最多为10,000吨。预计将于两年内完成建设。

实际上,在合资成立多晶硅公司信义晶硅之前,信义光能进军上游多晶硅原料的早有准备。

就在今年1月份,云南曲靖市政府与信义光能围绕光伏产业发展达成初步共识;12月13日,信义光能就与云南曲靖市签署项目合作协议。根据协议,该项目计划总投资230亿元,项目建成后,可实现年产20万吨多晶硅和2万吨白炭黑,日熔化1400吨浮法玻璃、2400吨光伏盖板。

从长远发展角度来看,信义晶硅的设立势必会提升信义玻璃及信义光能上游原料材话语权及成本管控,减少原材料及能源价格波动带来的影响,进一步提升企业核心竞争力是很有帮助的。尤其是随着平价上网年代到来以及“双碳”目标驱动之下,方兴未艾的光伏赛道,信义光能势必有所作为。

国际能源署在《中国能源行业碳中和路线图》预测,2030年至2060年中国平均每年新增光伏装机容量200GW。而CPIA预测2025年中国、全球新增装机规模中位数分别为100、300GW,对应20-25年复合年增长率分别为16%、19%。

尾语:

如果从行业竞争格局角度来看,信义光能聚焦上游多晶硅原料,很大程度也是想拉开与老对手福莱特玻璃的差距。

具体而言,近年来,光伏玻璃景气度不断提升,福莱特玻璃与信义光能两大头部企业一直在上演“龙虎斗”,扩产更是你追我赶。

以福莱特玻璃为例,目前福莱特玻璃共有9,200吨在产产能,2021年年底600吨窑炉冷修完毕投入,此外还将有2-3座1200吨窑炉投产,2021年底产能有望达到12200-13400吨;2022年将陆续有6座1200吨窑炉投产,22年底产能有望同比增长49-64%达20000吨。此外,福莱特玻璃还计划2023年产能达到约25000吨,同比增长25%。

反观信义光能,2021年上半年,信义光能两条日熔量1000吨的生产线投产,让其上半年的产能提升至11800吨,继续趋于领跑态势。此外,目前信义玻璃还有16条新的1000吨日熔量的生产线在建中。

因此,在信义光能与福莱特玻璃产能不相伯仲之下。如果谁能在上游原材料拥有更多议价权或话语权,势必可以进一步拉开与竞争对手的差距,进而收获更多的二级市场关注度。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)