今年以來,國内的智能電動汽車企業們前撲後繼地開啓了激光雷達前裝量產的比拼,激光雷達似乎已經成為智能汽車新一輪的内卷配置,氣氛可謂相當激烈。

近日,比亞迪與RoboSense(速騰聚創)舉行戰略合作簽約儀式,比亞迪未來將依託速騰聚創業内領先的激光雷達硬件、智能感知軟件和芯片三大核心技術,開發新的智能汽車產品。

不久前的廣州車展上,約13家乘用車企業宣佈在2021-2022年間推出搭載激光雷達的量產車型,其中阿維塔(長安汽車旗下)、極狐(北汽旗下)、廣汽埃安、沙龍(長城汽車旗下)小鵬、蔚來、威馬等品牌均有搭載激光雷達的車型亮相,單車搭載的激光雷達數量也超過以往。

不少行業人士認為,2021年是激光雷達上車的元年 。

究竟是什麽原因造成這樣的局面?激光雷達行業快速成長,又有哪些企業值得我們關注呢?

01什麽是激光雷達?

隨著智能汽車的量產,自動駕駛傳感器在汽車中的應用顯著增加。

智能汽車要實現自動駕駛的流程主要通過感知、決策、執行三大步驟,與人體的活動流動類似。例如人體就通過眼睛、耳朵、鼻子等器官去感知周遭的情況來獲取信息。

![]() 傳感器就相當於智能汽車的感知器官,被稱為自動駕駛的眼睛和耳朵,是實現自動駕駛的重要關鍵部件。而激光雷達就是的傳感器之一。

傳感器就相當於智能汽車的感知器官,被稱為自動駕駛的眼睛和耳朵,是實現自動駕駛的重要關鍵部件。而激光雷達就是的傳感器之一。

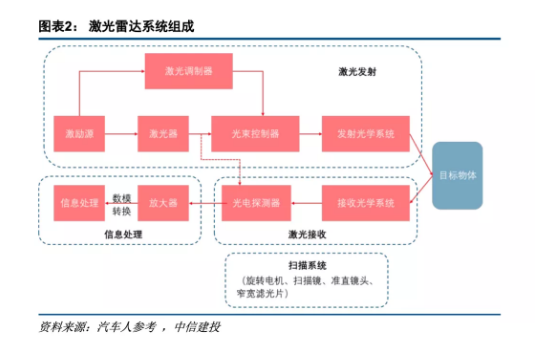

激光雷達本質上就是激光探測和測距,其通過發射與接收激光感知到與物體之間的距離、角度等信息,基於這些信息去做3D建模,通過分析準確地描繪物體的三維形狀,實現環境實時感知及避障功能。

簡單來講,就是通過激光雷達掃描,對環境有個立體圖在車的「大腦」里。這樣一來,面對復雜的路況,智能汽車也能了如指掌。

02市場對「激光雷達上車」褒貶不一

相較於其他傳感器,激光雷達具有探測距離長、分辨率高、全天候工作等優勢,能夠有效彌補攝像頭、毫米波雷達的感知缺陷,成為多數整車廠商宣傳智能駕駛的一大賣點。

2020年NIO Day上,蔚來汽車正式推出標配量產激光雷達的全新車型 ET7;此後,小鵬推行的城市NGP功能也開始落地,小馬智行、百度 Apollo 等相關科技公司都紛紛加大對自動駕駛領域的投入。

直至今年年末,在廣州車展上,國内車企在「激光雷達上車」問題上呈現出深度内卷,在蔚來ET7、小鵬G9、威馬M7、哪吒S等各價位的車型皆有搭載。

根據行業預測,受無人駕駛車隊規模擴張、激光雷達在ADAS中滲透率增加等因素推動,到2025年,激光雷達全球市場規模為135.4億美元,2019年-2025年年均復合增長率可達64.63%。其中,中國激光雷達市場規模將達到43.1億美元。

不過,激光雷達在業内有不小爭議。特斯拉創始人馬斯克就曾多次公開抨擊激光雷達,「用激光雷達的都是傻子。」

當前,特斯拉自成一派,選擇主要以攝像頭為主導,配合毫米波雷達、超聲波雷達等元件完成感知任務。

兩者截然不同態度的背後,是激光雷達自身鮮明的優缺點對比。

據了解,激光雷達的測量精度是毫米波雷達的10倍,但價格在0.8萬-7.5萬美金不等,遠高於其他傳感器。與此同時,激光雷達仍處於早期成長階段,尚未實現統一的標準和技術路徑。

毋庸置疑,除了造價成本高之外,技術路線不穩固也是激光雷達發展的一大痛點。

特斯拉作為全球智能汽車的龍頭,從數據獲取上看,經過長期的積累,特斯拉擁有海量的路跑視覺數據,同時性能算力也是頂級水平。

特斯拉上述兩方面能力是其他廠商所不具備的,為了滿足智能駕駛全場景需要,除了特斯拉以外,多數主流車企選擇了激光雷達方案。

不少業内人士認為,與特斯拉的競爭,「激光雷達上車」或許是其他車企實現彎道超車的機會。

03哪些概念股有望受益?

根據掃描方式分類,目前激光雷達可分為三類:機械式、混合固態式(半固態式)以及純固態式。三者均有各自的優缺點,據西部證券判斷,中短期激光雷達行業半固態或將成為主流的方案,長期往純固態發展。

從激光雷達的產業鏈來看,上遊主要為光學和電子元器件供應商,中遊是以 Velodyne、Luminar 為代表的激光雷達企業,下遊客戶主要是整車廠(ADAS場景)等。

從激光雷達廠商來看,國外企業起步較早,如Velodyne、Luminar、Ouster、Aeva等分别在機械式、半固態及FMCW等技術相對成熟,擁有先發優勢。而禾賽科技、速騰聚創、鐳神智能、一徑科技、大疆Livox等國内頭部玩家正加速追趕。

禾賽科技為國内車載固態激光雷達龍頭企業,業務集中於無人駕駛領域,客戶遍佈全球23個國家,包括百度、博世、戴姆勒、文遠知行、圖森未來等頭部公司。

近些年,禾賽科技持續推出產品均受到市場認可。2017年,禾賽科技推出40線激光雷達產品Pandar40;2018-2019年公司推出爆款產品Pandar40P和64線激光雷達產品Pandar64;2021 年,禾賽科技推出高性能車規產品 AT128。

據了解,AT128是市場上唯一同時滿足遠距和超高點頻的車規級前裝量產激光雷達。截至2021年8月13日,AT128已獲得多家頂級汽車廠商總計超過150萬台的定點訂單,將在2022年大規模量產交付。

從業績來看,2017-2019年,禾賽科技業務收入穩步增長,營收規模僅次於Velodyne,位居全球第二。此外,該公司毛利率較高且保持穩定,2017年-2020年公司的毛利率均在70%以上,遠高於海外龍頭Velodyne 和Luminar。

速騰聚創是全球領先的智能激光雷達係統科技企業。2021年,速騰聚創創建了國内首條車規級固態激光雷達產線,並實現車規量產交付。

根據行業數據,截至 2021年8月29日,速騰聚創在手定點訂單數量全球市場佔比 10%,排名中國第一、全球第二。

除了禾賽科技、速騰聚創之外,華為、大疆Livox、巨星科技、中海達、萬集科技等也憑借各自產品具備較強競爭力。

結語

當前,激光雷達正處在群雄逐鹿的階段,中金公司表示,國内激光雷達產業鏈尚未成熟,對於多數投資者而言確定性仍較弱。

光大證券認為,消費者對於智能駕駛的認知正逐步提升,而激光雷達作為智能汽車 L3 級别以上自動駕駛傳感器的關鍵,有望伴隨智能車載前裝量產上車的進程,於2022-2023 年迎來行業向上拐點。

也就是說,未來兩年或是激光雷達廠商競爭的重要窗口期。車規級產品驗證領先、技術研發叠代領先的企業或將率先受益,行業頭部企業值得重點留意。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)