時間走到了2021年的年尾,白酒行業的漲價風潮卻一直未停,從年初刮到了年終,近期更是愈演愈烈,多家酒企頻頻宣佈提價,這也勾起了不少投資者對於跨年行情的期待。

漲價風潮貫穿2021年

據悉,規模以上白酒企業數量從2007年超1300個下降至2019年1176個,規模以上酒企的利潤總額從2007年149億元增長至2019年1404億元,12年的年復合增長率為20.55%。

而根據國家統計局的數據,2020年規模以上白酒企業數量進一步減少至1040家,同比下降11.6%,跌勢未止。

其實,上述數據背後反映出來的就是國内的白酒行業已經進入了「量減價增」新階段。

價增如何實現?那只能對產品提價。

進入2021年後,白酒行業呈現出了提價範圍廣、頻次高、幅度大的特點。

年初,泸州老窖、古井貢酒、劍南春、水井坊等多家酒企宣佈漲價,其中部分酒企甚至同時上調旗下多款產品的價格。例如,古井貢酒於3月份就宣佈對年份原漿古20係列產品進行了不同幅度提價。

此後,今世緣、西鳳、金沙、水井坊、舍得酒業、山東景芝等上市和未上市的酒企也紛紛跟上了漲價大軍。

臨近年末,漲價的就更多了。12月24日,順鑫農業發佈公告稱,擬對部分牛欄山白酒產品價格進行調整,調價幅度在20元-50元/瓶。

12月28日,泸州老窖發佈調價通知,即日起,上調百年泸州老窖窖齡酒60年的建議團購價和零售價。

具體而言,52度窖齡酒60年,建議團購價調整為468元/瓶,建議零售價調整為558元/瓶;43度窖齡酒60年,建議團購價調整為448元/瓶,建議零售價調整為538元/瓶;38度窖齡酒60年,建議團購價調整為428元/瓶,建議零售價調整為518元/瓶。

值得注意的是,相較而言,「白酒老大」貴州茅台在今年的漲價潮中稍微有些沉寂。

「醬酒熱」從高燒到降溫

除了漲價的風一直在吹之外,白酒行業在2021年還流行過「醬酒熱」。

今年以來,與白酒行業的整體情況不同,醬酒企業逆勢迎來了井噴之勢,業内其他香型的酒企大舉進軍醬酒市場,同時還有外部資本紛紛「染醬」。

例如,水井坊於今年4月份宣佈擬投資設立貴州水井坊國威酒業有限公司,主要生產銷售醬香型白酒。同樣是4月份,周大福酒業與茅源老字號榮和燒坊資源整合,將投資百億打造高端醬酒基地。

海南椰島也宣告稱要和貴州省仁懷市茅台鎮糊塗酒業(集團)有限公司成立合資公司,一起打造醬香型白酒品牌。

跨界「染醬」的如主攻食用菌生產、銷售的眾興菌業也說要收購貴州茅台鎮聖窖酒業股份有限公司100%股權。

近一些的則有「食用油大佬」魯花於魯花會員商城推出兩款醬酒產品,分别為售價5994元/箱的魯花醬香經典(黃瓶),以及2994元/箱的魯花醬香經典(白瓶)。

實際上,2021年的「醬酒熱」是前幾年熱潮的延續,在此過程中也不乏批評的聲音。

從今年9月份開始,金融資本在醬酒領域逐漸降溫,資金也呈現規模式撤離。10月中旬,眾興菌業宣佈終止收購聖窖酒業100%股權的計劃。10月下旬,吉宏股份也隨之宣佈終止收購貴州釣台貢酒業有限公司。

想當初,這些跨界「染醬」的上市公司在宣佈進軍醬酒市場後股價都曾一度瘋漲,翻倍不在話下,而在宣告中止收購醬酒資產後,留下的只是「一地雞毛」和被收割的投資者。

行業同此涼熱:業績普遍增長,股價表現卻遠不如2020年

2021年的白酒行業看起來熱鬧非凡,但是白酒股的股價表現卻不那麽讓人滿意。

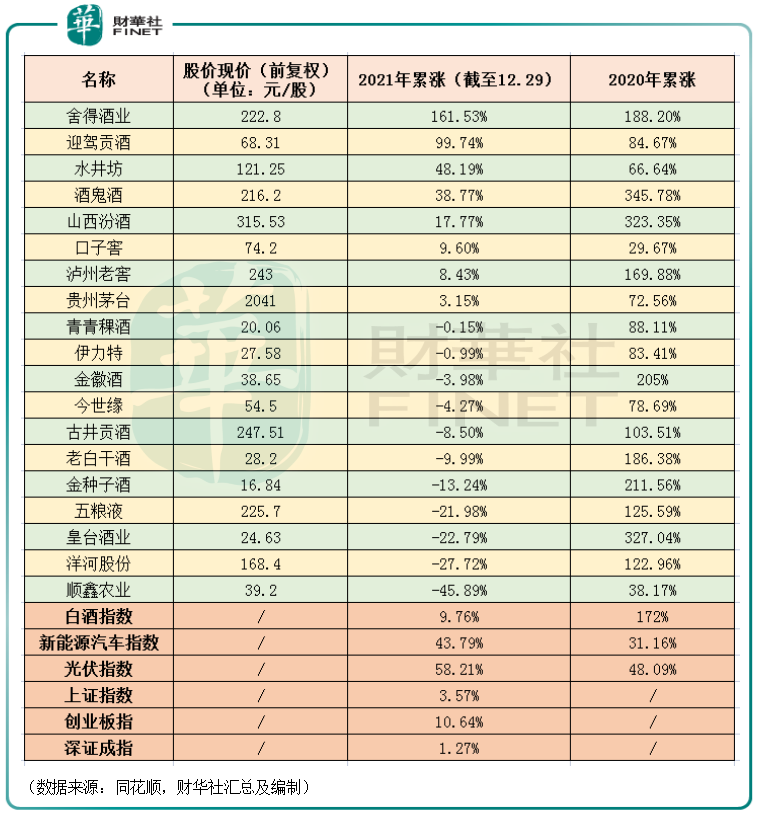

經統計,從年初截至2021年12月29日,A股市場合計有19只白酒概念股,其中8只在2021年上漲,漲幅排在前列的是舍得酒業、迎駕貢酒、水井坊,漲幅分别為161.53%、99.74%、48.19%;剩餘的11只的累計漲幅均為負數,跌幅排名靠前的是順鑫農業、洋河股份、皇台酒業,分别下跌45.89%、27.72%、22.79%。

這樣一看,白酒股的表現好像也沒有多差。

但是,白酒股多年來一向被視為是A股市場的核心資產之一,貴州茅台更獲得了「股王」稱號,其實整個板塊在絕大多數年份表現都是比較好的。

橫向對比來看,2021年非常火爆的新能源汽車板塊、光伏板塊的指數分别在年内上漲43.79%、58.21%,而白酒板塊的指數在今年僅上漲9.76%。

縱向來看,白酒股在2020年可謂是一路狂漲,漲幅翻倍的多達11只,表現最差的口子窖都有近30%的漲幅,板塊指數在去年累漲172%,要遠超2021年的表現。

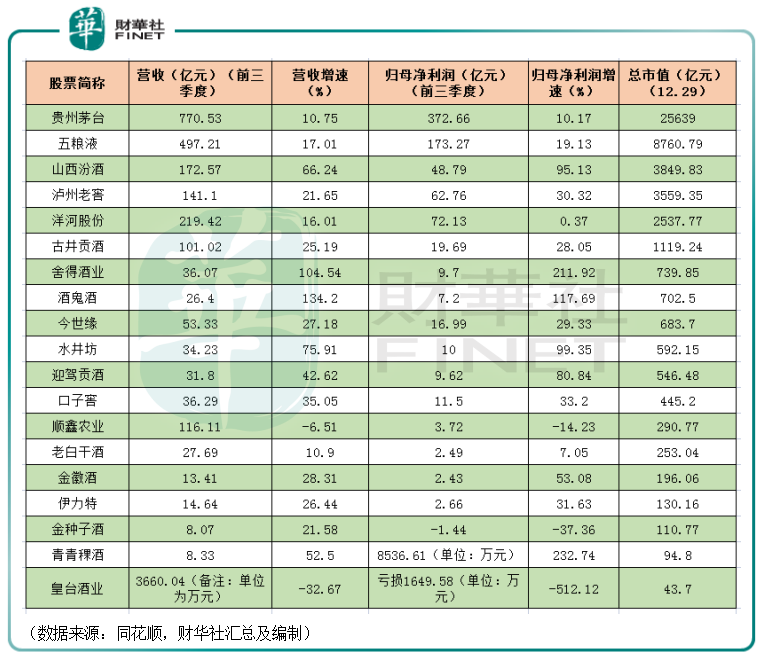

而從白酒股2021年前三季度的業績表現來看,整體表現其實還不錯。僅有順鑫農業、皇台酒業的營收同比下降,歸母淨利潤同比下降的則有順鑫農業、金種子酒、皇台酒業。

其中,今年前三季度業績增長較快的主要有山西汾酒、舍得酒業、酒鬼酒、水井坊和迎駕貢酒。

反而是作為行業老大、老二的貴州茅台和五糧液的業績表現比較一般,尤其是茅台前三季度的營收僅同比增長10.75%至770.53億元,歸母淨利潤也僅同比增長10.17%至372.66億元。

白酒行業最新格局如何?

值得一提的是,經過近一年的鏖戰,白酒行業的競爭格局也有一些變化。

從2021年前三季度的業績來看,白酒企業分化更加明顯,貴州茅台獨成一檔,五糧液雖然較貴州茅台還有比較大的差距,但又將其他酒企遠遠甩在了身後,由此形成了「雙強」格局。

而對於白酒行業第三把交椅,虎視眈眈的酒企不少。山西汾酒、泸州老窖、洋河股份三家的營收、淨利潤並沒有拉開特别大的差距,總市值上洋河股份則要稍遜一籌。總的來看,這三家均是行業老三的有力爭奪者,其中山西汾酒的上升趨勢更加明顯,未來有可能形成醬香型、濃香型、清香型的龍頭佔據行業前三的局面。

跨年行情穩了?機構這麽看

時至年末,春節已經不遠,白酒的消費也即將迎來旺季。因此,也有不少投資者期待著A股市場的白酒板塊會來一波跨年行情。

平安證券研究人員認為,我國白酒行業處於量減價增的擠壓式增長階段,行業整體需求平穩,消費升級與品牌集中的趨勢不改。名酒作為行業風向標,相繼提價有利於打開行業量價空間,構築2022年行業增長確定性,推動盈利能力提升。

山西證券研究人員有以下觀點:1)漲價與消費復蘇利好白酒行業。伴隨茅台、五糧液價格的持續高位,讓出600-800元價格帶,次高端酒順勢提價+產品結構升級,從各大酒企發佈的公告及通知來看,今年白酒提價密度和幅度遠超過2020年,不僅賦能了二三線酒企業績彈性加大,次高端酒企更是迎來「二次爆發」。因此,隨著疫情控制穩中向好,消費數據回暖,漲價貢獻業績彈性,預計2022年行業規模有望實現穩健增長。同時,白酒行業大面積推股權激勵,激發企業改革勢能,提升内外部積極性。

2)分價格帶:堅守高端,佈局區域龍頭。貴州茅台市場營銷改革預期較強,2022有望加速增長,此外,從估值的維度來看,高端白酒在經歷了提價、產品結構升級後,率先步入穩健增長時期,同時也完成了估值的切換,目前已到估值合理區間;次高端白酒增速良性回落,區域白酒龍頭有望加速增長。

3)年内節奏:第一季度開門紅可期,第二季度或成佈局良機。短期看,我們認為跨年及旺季行情仍未至終點,目前酒企回款反饋積極,一季報業績確定性較高,板塊具有較強支撐。但明年二季度屬於淡季,面臨高基數,需求回落的壓力,增速可能放緩,板塊回調後或是下半年佈局良機。

華鑫證券研究人員表示,疫情後的2021年白酒仍舊保持穩增長,頭部效應仍舊明顯。從主要酒企2021年第三季度預收款來看,主要酒企基本都留有餘力應對2021年第四季度,集中精力迎接2022年開門紅。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)