国风品牌安踏(02020.HK)连发两条好消息:

(1)安踏品牌和FILA品牌的2021年全年零售金额同比增幅或分别为25-30%,所有其他品牌的2021年全年零售金额同比增幅更达到50-55%,业务增长势头强劲。

(2)包括分占合营公司亏损影响在内的2021年全年股东应占溢利按年增幅或不少于45%,盈利增长亦不俗。

受业务增长及盈喜消息带动,安踏在发布公告后股价单日大涨6.48%,收报120港元,市值为3244亿港元。

然而蹊跷的是,在其发布盈喜之后,机构投资者大都调低对安踏的目标价,指其业绩预测低于预期。

考虑到2020年受疫情影响较低的基数,如此可喜的增长速度是数字技巧还是实打实的利好?

FILA零售表现放缓,其他品牌急起直追

先来看业务数据。

经过多年的发展和收购并购,安踏的品牌业务大致分为三项:1)安踏品牌;2)FILA品牌;以及3)所有其他品牌(包括DESCENTE和KOLON SPORT)。

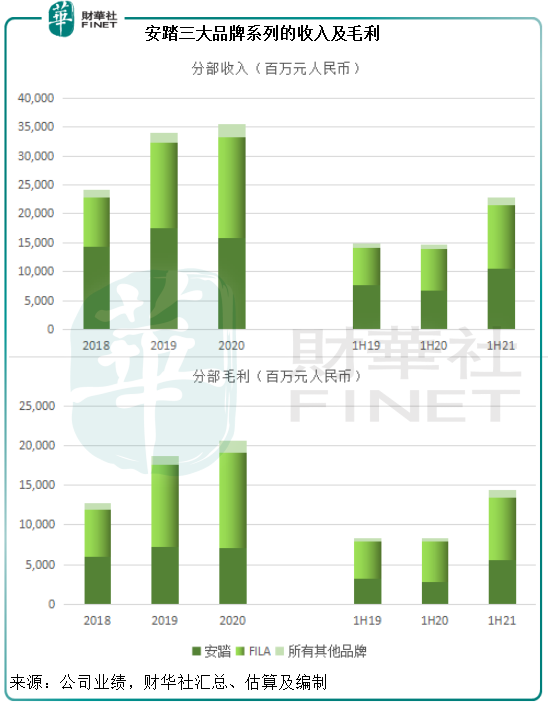

FILA和其他品牌主要面向中高端市场,而安踏品牌面向的是大众市场,所以FILA和其他品牌业务的毛利率较高。2021年上半年,FILA和其他品牌业务的毛利率分别达到72.32%和70.43%,而安踏品牌的毛利率为52.82%。

经过这几年的强劲发展,FILA已经超越安踏品牌,成为安踏最主要的收入及利润来源。2021年上半年,FILA贡献的收入占比达到了47.46%,高于安踏品牌的46.37%,见下图。

从图中可见,受疫情影响的2020年上半年营业收入数据与2019年上半年相比几乎持平,而2021年上半年的营收及毛利不论与2020年上半年相比还是2019年上半年相比都显著提高,或意味着安踏在2021年正从疫情的负面影响中恢复过来。

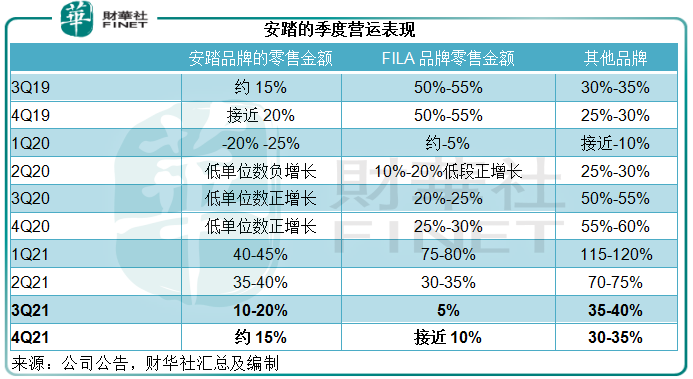

然而,2021年第3季和第4季的经营数据显示,主力的安踏品牌和FILA品牌零售额增幅均显著低于上半年,以及疫情之前的2019年下半年。既然其2021年的业务已经常态化,意味着最近两季的数据不再受到疫情影响的干扰,而反映其真实的业务状况。所以,较低的增幅或令市场担心其两项重要业务的增长已见顶。

其他品牌业务的增长依然保持强劲,远胜疫情前,但正如上图所述,其他品牌的贡献仍偏低,强劲增长不足以扭转整体的疲态。

下半年盈利增长放缓

安踏的预喜公告预计,不包括分占合营公司的亏损,其2021年股东应占溢利同比增长将不少于35%;若包括分占合营公司亏损影响,2021年的股东应占溢利年增幅或不少于45%。

2020年,安踏不包括合营公司亏损的全年溢利为57.6亿元(单位人民币,下同),包括合营公司亏损的全年溢利为51.6亿元。

按此计算,其不包括合营公司亏损的2021年全年溢利或不低于77.76亿元,意味着下半年盈利或为35.94亿元,年增幅仅6.14%。

包括合营公司亏损的2021年全年溢利或不低于74.85亿元,意味着下半年盈利或为36.45亿元,仅按年增长4%,或较2019年下半年增长20.6%,远低于上半年的按年增幅131.6%以及与2019年上半年相比的增幅65.3%。

安踏的预喜公告指,2021年收益增长主要受到三个因素推动:

(1)全年业务收益较2020年全年有所反弹;

(2)2021年产生净融资收入,而2020年为净融资成本;以及

(3)分占合营公司亏损或有所减少。

前文已经分析过,其全年业务增长主要得益于上半年的强劲表现,但下半年的主品牌安踏品牌和FILA品牌业务增长放缓。

笔者留意到,安踏的2020年业绩表现有所下降,除了受疫情影响业务增长放缓外,陡增的财务开支以及合营公司的持续亏损也是主要的原因。

2020年财务开支大增主要因为高达3.37亿元的净汇兑损失,笔者认为应属一次性支出。

合营公司的2020年亏损主要来自2019年收购的芬兰运动品牌集团Amer,后者持有始祖鸟、所罗门、颂拓等高端运动品牌。2020年,Amer的净亏损为11.4亿元。不过到2021年上半年,Amer的净亏损显著改善,较去年同期缩减51.94%,至6.56亿元。

由此可见,安踏2021年的盈利增长,或主要得益于没有了2020年的一次性成本,以及Amer的减亏,主营业务增长所带来的正面影响或有限,所以其真实的表现或不如预期乐观。

同行比较

最近携谢霆锋高调亮相的特步(01368.HK)也发布了盈利预喜,预计在收入大幅增长、主品牌毛利率提升的带动下,其2021年全年盈利增幅或不低于70%。

笔者留意到,特步的2020年净利润较2019年下滑30%,所以低基数也是其2021年盈利大幅增长的一个主要原因。

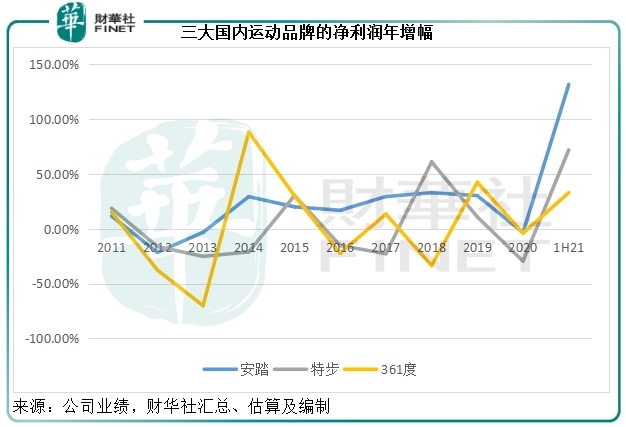

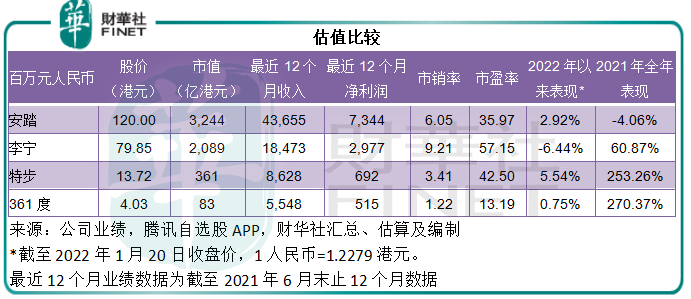

见下图,受疫情影响,“晋江三兄弟”安踏、特步和361度(01361.HK)于2020年的盈利表现都明显放缓,随着疫情后的消费恢复,其2021年业绩反弹也就不足为奇。

安踏前景如何?

笔者认为,尽管2021年下半年的盈利表现或不如预期理想,安踏的前景应仍是乐观的,主要基于以下几点:

(1)2020年启动DTC(直面消费者)模式,于2021年已完成过渡流程,安踏对于传统批发渠道的依赖已明显减弱,2021年上半年,批发收入占比由68.75%降至30.88%,或有望提升其整体毛利率。

(2)其他品牌的强劲增长或可支持其整体毛利率表现,在一定程度上缓冲FILA增长放缓的影响。

(3)Amer亏损减少或可提振其整体盈利表现。

(4)此外,Amer于2020年出售Precor品牌业务将产生1.32亿元人民币一次性净利得,有可能在2021年入账,或有利于业绩表现。2022年初,Amer在官网上宣布,已经与小米生态链公司猎声科技达成协议,向后者出售专业运动表品牌颂拓(Suunto),预计于2022年上半年完成。这些举措或可优化其产品组合,提升经营效率,应有利于未来表现。

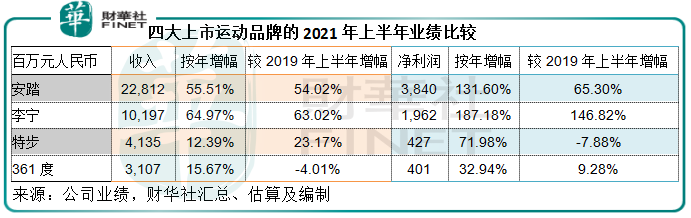

见下表,单就2021年上半年的业绩而言,安踏和李宁的收入及盈利增幅都十分理想,远超疫情前的2019年上半年表现,特步和361度则略微逊色。

从估值来看,安踏的估值明显低于盈利表现波动性较大的李宁,估计这也是李宁今年以来股价累计下跌的原因。

即将来临的北京冬奥会或为这些国潮品牌带来一波概念式的涨势,从过去一年的表现来看,安踏明显跑输同行,其当前的股价应可得到一定的支持。

安踏曾入选「港股100强」综合实力100强主榜单。

「港股100强」评选活动自2012年举办以来,活动规模及影响力逐年扩大,深受专业机构及市场认同信赖。评选活动每年通过准确的数据及一系列科学化的评价标准进行计算,评选出香港主板上市公司中发展良好及拥有投资价值的上市企业,发布主板榜单及颁发奖项,促进香港资本市场的健康繁荣发展。目前,「港股100强」作为首个香港和内地共同合作针对香港上市公司的评选活动,已成为两地一年一度的财经盛宴。

目前,第九届「港股100强」活动评选已经启动。那么,安踏能否凭借良好的业绩表现及再度冲进港股100强榜单,我们拭目以待吧!

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)