1月20日,京東方A(000725.SZ)發佈的2021年度業績預告震驚了不少投資者。

據悉,該公司預計2021年的歸母淨利潤同比增長逾4倍,達到近260億元的規模,創下了新高,且要遠遠超過其餘任何一年的盈利能力。

不過,如此出色的業績卻沒能換來股價的大漲。1月21日,京東方A高開2.42%,略微上衝後,其股價(前復權)就開始了回落。截至收盤,該股最終上漲0.81%,報收4.99元/股,總市值現為1918.44億元。

「面板一哥」暴賺近260億創新高

京東方A上市於2001年1月,是半導體顯示領域全球領先企業,素有「面板一哥」之稱。目前,公司已經構建了以顯示事業為核心,MLED、傳感器及解決方案、智慧係統創新、智慧醫工等事業融合發展的「1+4+N」事業群,還向智慧車聯、智慧零售、智慧金融、工業互聯網、智慧園區、數字藝術等各個物聯網細分領域拓展。

不過,業務雖然繁雜,但正如上述所言,顯示事業才是核心。2021年上半年,這部分業務貢獻了97.57%的收入和95.16%的利潤。

1月20日的業績預告顯示,該公司預計2021年度實現營業收入2150億元至2200億元,同比增長59%至62%;實現歸母淨利潤257億元至260億元,同比增長410%至416%;實現扣非淨利潤237.94億元至240.94億元,同比增長791%至802%。

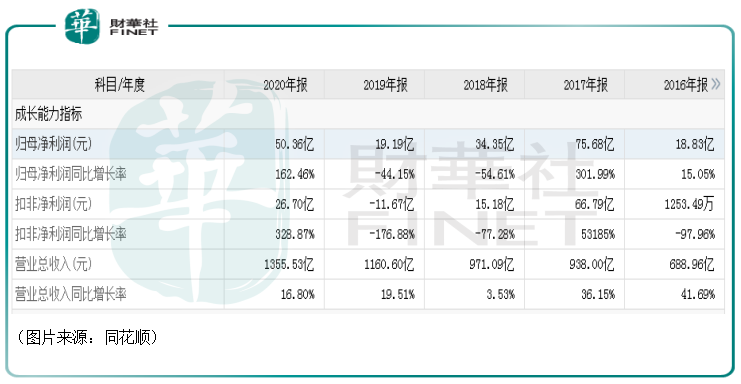

結合該公司上市後的業績來看,京東方A預計2021年實現的歸母淨利潤不僅刷新了公司的記錄,而且去年單年的歸母淨利潤基本相當於2013年至2020年期間的歸母淨利潤之和。

而橫向對比,目前A股市場已經有接近620家上市公司預告了2021年的業績,京東方A的歸母淨利潤僅次於中國石油,暫列第二位。

總的來看,「面板一哥」2021年的業績表現相當亮眼。

據京東方A自己披露,業績大幅預增有以下一些原因:

其一,2021年,半導體顯示行業在上半年延續了史上最長的景氣周期;三季度以來,隨著需求端出現調整,行業產品價格出現結構性回調,全年行業整體景氣度較去年相對較高。公司充分發揮行業龍頭優勢,受益行業景氣的同時,經營業績同比大幅提升。

景氣度的變化確實也反應在了單季度的業績上,第一季度至第四季度,京東方A分别實現歸母淨利潤51.82億元、75.8億元、72.53億元、57億元至60億元,自第二季度開始逐漸呈現出下降趨勢。

其二,LCD方面,面對產品價格結構性調整,公司依託良好的產品、客戶結構以及技術力、產品力領先,積極調整產品組合,仍保持較好的盈利水平。

其三,柔性OLED方面,充分發揮技術、產能優勢,構建廣泛、緊密的客戶合作關係,出貨量快速提升,業務發展取得重要突破,2021年12月單月出貨量首次突破千萬級。

其四,2021年,公司提出了「屏之物聯」戰略,物聯網轉型持續深化,「1+4+N」事業快速發展。

面板行業周期性將進一步弱化?

值得注意的是,雖然整體來看京東方A全年的業績確實很炸裂,但是其股價表現卻完全不是那回事兒,已經有投資者表示,公司的股價表現「配不上」業績的表現。

實際上,京東方A的股價也不是完全沒反應,只不過有些提前反應的味道,在2020年4月底至2021年4月底期間,其股價累計上漲超過100%。

這大致上也符合主流面板產品的價格走勢。例如,IT面板從2020年8月開啓漲價模式,整體漲幅弱於TV面板,而進入21年後漲幅明顯提升。而自2020年二季度末開始,液晶面板價格持續回暖。據群智咨詢數據顯示,截至2020年12月,主流尺寸的面板價格漲幅均在60%以上。液晶面板行業迎來近10年來最大漲幅。

目前已經是超長景氣周期回落階段,再加上業績暴增本就是「明牌」,1月21日的A股大環境也不是很好,因此其股價沒有因大增的業績預告而飙漲也算比較正常。

展望未來,由於行業景氣度的滑落和高基數的影響,京東方A或許很難將如此亮眼的業績表現延續下去。

不過,面板行業一個大趨勢值得投資者關注,這個趨勢對於京東方A這位「面板一哥」是一大利好消息。

回溯面板發展歷程,大致可以概括為「美國起源-日本發展-韓國超越-中國台灣崛起-大陸發力」的路徑。

目前美國和日本以及德國主要致力於行業上遊原材料;而韓國、中國台灣和大陸則主要專注於中遊面板制造環節。

由於2018年至2019年面板價格持續低迷,各面板主要廠家營業利潤大幅下滑。迫於營業壓力,日韓LCD廠家紛紛計劃退出,LGDisplay和三星SDC於2019年開始宣佈在2020年底全面退出關停LCD產線,並向盈利能力更高的OLED轉型。

2020年BOE(京東方)、華星光電(國内僅次於BOE的面板龍頭)分别以20%、14.4%的出貨面積佔比居於全球大尺寸面板前兩名。相比2017年,當前面板行業競爭格局已趨於明朗,國内廠商經過此前的幾輪擴產,高世代線的產能規模和運營效率優勢明顯,日韓包括台廠落後產線將逐步退出競爭。

國聯證券研究人員預計,此輪韓國廠商退出之後,大陸面板廠的產能佔比2021年將進一步躍升至67%。到2025年,BOE全球LCD產能佔比將超30%。

一直以來,面板行業的估值都比較低,主要受到兩方面的影響,其一是受行業周期性影響,可持續盈利能力不強,每當有新的進入者擴產放量,面板價格受影響波動幅度較大,行業整體容易出現巨額虧損;其二是前期巨額投資的產線有被後進入者更高世代產線替代的風險,缺乏可持續發展能力。

LCD由於其高性價比仍是未來5-8年的顯示主流技術。隨著海外企業退出,大陸廠商繼續整合,行業集中度將進一步提高,龍頭廠商的議價能力有望增強,從而帶動價格周期性減弱。

這有助於面板價格維持在一個合理的價位,避免價格戰,同時有助於提升行業龍頭的估值水平。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)