受集采影响,“东北药茅”长春高新以及重仓长春高新的“医药女神”葛兰近日登上热搜新闻。据笔者统计,长春高新1月19日-21日连续吃了三个跌停,终于在本周一(24日)打开了跌停板,该股1月19-25日累计下跌35.11%。连续三跌停的那段时间,有股民表示“三天喝了三瓶自来水”。

而前期“妖股”九安医疗近期也持续下跌,1月21日、24日、25日三个交易日已连续“喜提”三个跌停板(九安医疗25日走势“过山车”,非一字跌停)。该股“花边”:此前有股东赚嗨了在互动易上喊话说要捐钱,现在连续跌停,他的愿望“成功实现”了(见下图)。

医药生物板块最近压力十分大。据WIND数据,医药生物指数(申万)1月18日就已开始下跌,1月18日-25日累计跌11.24%,而个股层面如前文所述,无论是行业龙头还是题材概念,下跌幅度颇大。

这或许和近期大环境有关。

近期召开的国常会为2022年集采定调,决定常态化制度化开展药品和高值医用耗材集中带量采购,医疗医药行业面临较大压力。据证券日报近日报道,看懂研究院医疗研究员陈乔珊表示,目前,医疗行业有三条清晰的投资主线:分别是创新药、CXO(医药研发外包)和高端医疗器械。

从近年来医疗类公司IPO情况可以看到,这三类公司上市数量和上市规模是最高的。其中,医疗器械板块市场关注度一直很高,虽然经历了一轮全国集采,但从估值水平看,医疗器械板块的估值较高,且不限于高端医疗器械公司。

虽然集采是行业最大的不确定性,医疗器械估值也较高,但近期机构对医疗器械行业却非常“感兴趣”。

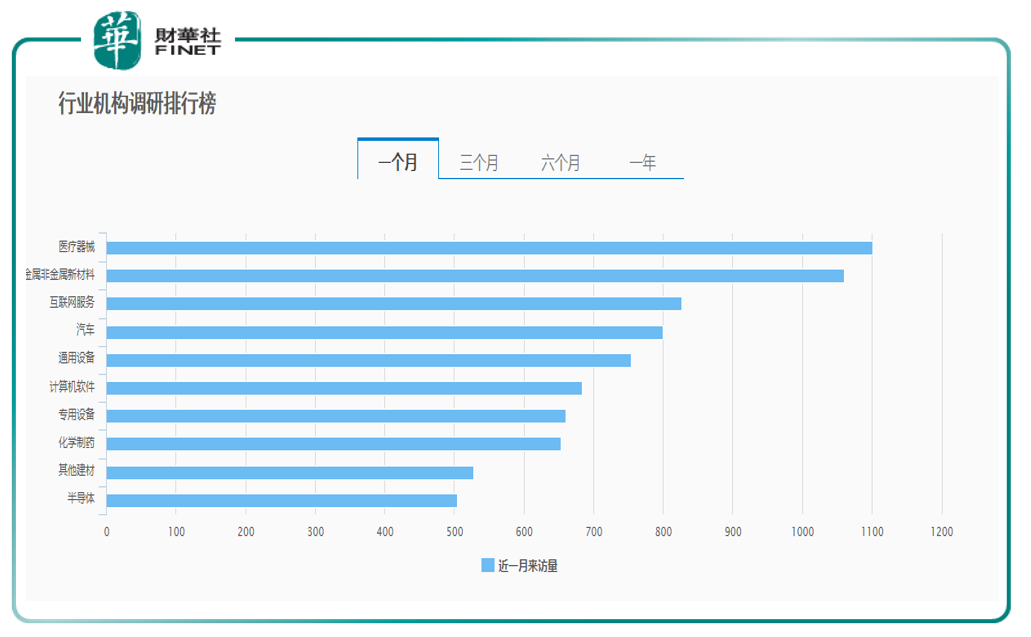

笔者从Choice数据中发现,医疗器械领域近一个月以来受机构关注度颇高。机构调研数据显示,按行业调研排名,截至1月23日,近一个月以来,医疗器械排名首位。

消息面上,近期有一则来自高层的行业规划文件,或许是近期机构对医疗器械“感兴趣”的原因。

2021年12月28日,多部门联合发布《“十四五”医疗装备产业发展规划》;规划明确了7个重点领域,实施5个专项行动,采取6项保障措施,推进医疗装备产业发展。其中七大重点领域包括:诊断检验装备、治疗装备、监护与生命支持装备、中医诊疗装备、妇幼健康装备、保健康复装备、有源植介入器械。笔者曾在去年12月31日文章《医疗装备顶层规划出炉,7大重点领域核心股一览!》中详细整理了该规划出炉后各领域存在的投资机会。

根据西南证券研报,中国医疗器械销售规模从2016年的3700亿元增长至2019年的6882亿元,年均复合增长率为18%。新冠疫情防控需求增加,国内医疗器械企业蓬勃发展,国家政策大力支持国产医疗设备限制并进口产品,国产设备有望迎来进院利好。

另据艾瑞研报,2020年全球医疗器械行业市场规模为34998亿元,同比增长4.6%,预计到2025年全球医疗器械行业规模将达近41885亿元,2014-2020年复合增长率为4.5%。纵观国内,截至2020年,中国医疗器械市场规模约为8118亿元,同比增长15.5%,接近全球医疗器械增速的4倍,中国也已成为仅次于美国的全球第二大医疗器械市场,预计2021年我国医疗器械市场规模总量将接近万亿。

机构感兴趣、市场规模大,笔者遂统计医疗器械行业相关情况,结合已公布最新财务数据(2021年三季报)以及已公布2021年年报业绩预告相关情况,整体寻找下行业相关投资机会。

根据申万行业(2021版)分类标准,医药生物为1级行业,医疗器械为该行业下2级子行业,医疗器械又分为3个3级子行业,分别是:医疗设备、医疗耗材、体外诊断。以下数据都按WIND内申万2021版行业分类统计。

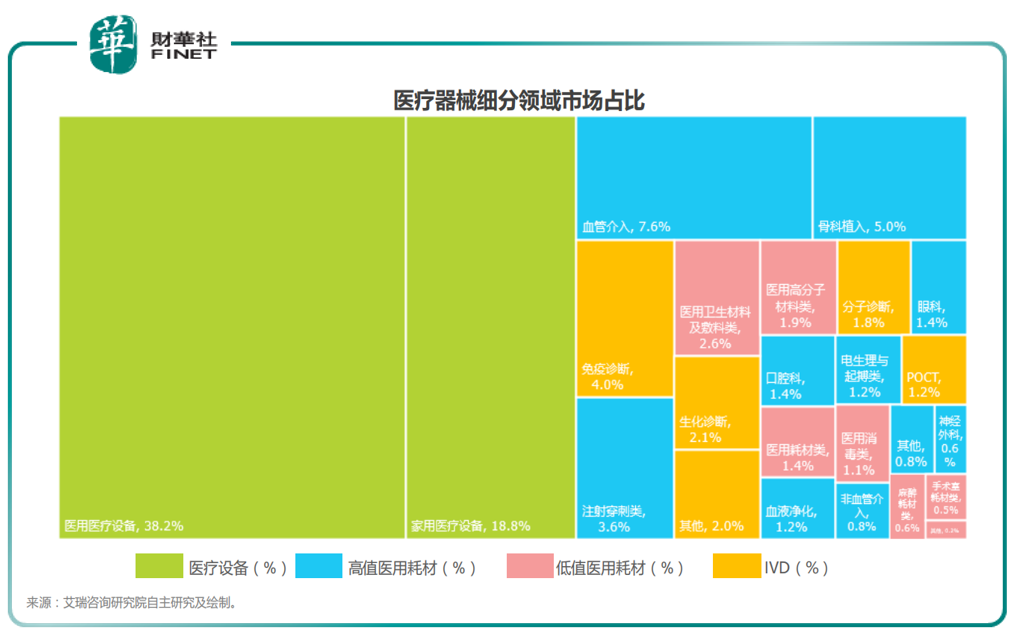

根据艾瑞研报,医疗器械可以按产品特性分为医疗设备、高值耗材、低值耗材、体外诊断等几大类。

其中医疗设备占比最大,细分为医用医疗设备(38.2%)、家用医疗设备(18.8%),医疗设备是医疗器械里的主要子行业(见下图绿色部分)。

所以我们先来看医疗设备的A股上市公司情况。

医疗设备

根据WIND数据,医疗设备共有29家A股上市公司,根据2021三季报:

1、营业收入同比增长率:算术平均为14.59%,中位数为12.10%,高于平均数的有12家,其中排名前三的有楚天科技(67.24%)、海尔生物(54.89%)、东富龙(54.61%)。

2、归母净利润同比增长率:算术平均为46.25%,中位数-10.50%,共有14家企业为正利润,15家为负利润,盈利企业和亏损企业的绝对差值极大,导致平均数与中位数相比差值大。例如排名前三的分别为楚天科技(723.53%)、开立医疗(418.78%)、澳华内镜(174.58%),而亏损企业排名前三的分别为和家医疗(-94.94%)、九安医疗(-86.19%)、阳普医疗(-83.59%)。

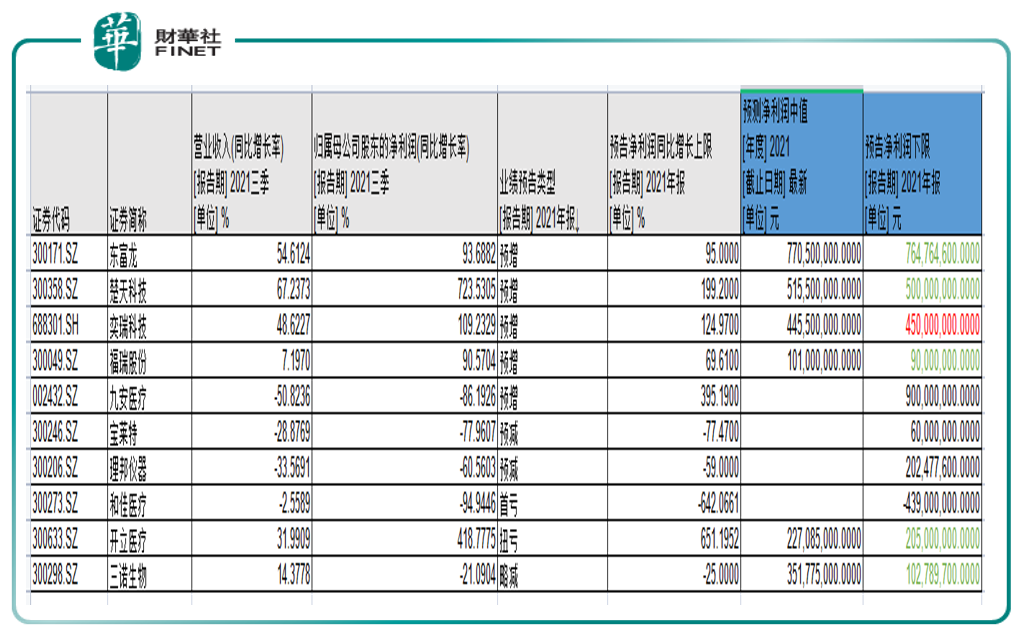

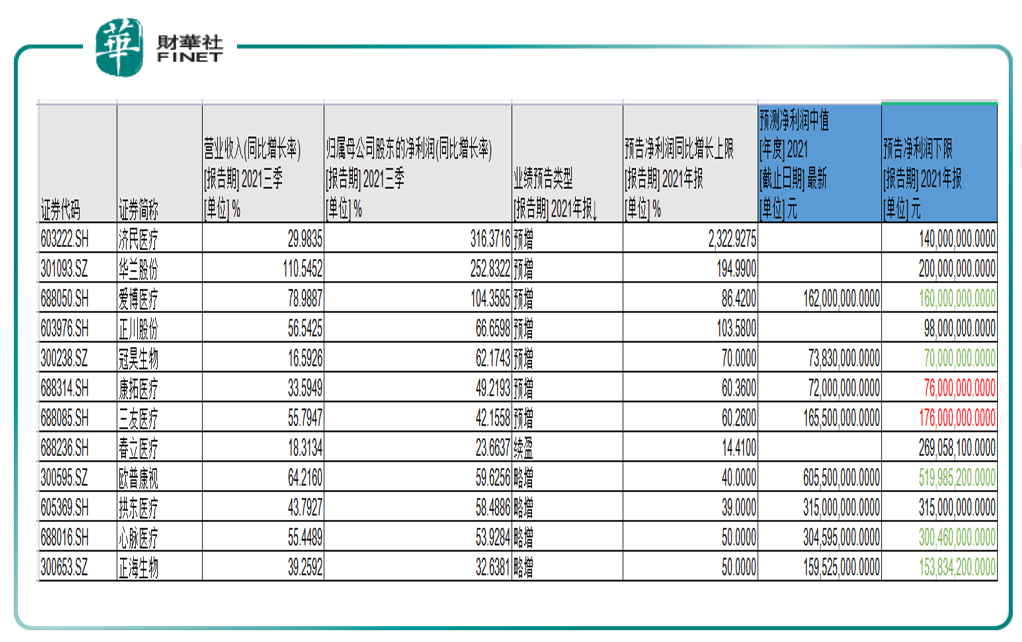

据WIND数据,截至1月24日,医疗设备行业里已有10家企业公布了2021年全年业绩预告,5家预增、2家预减、1家首亏、1家扭亏、1家略减。

这10家企业里有6家能查到机构预测净利润的中值,我们用机构预测数值与公司公布的业绩预告(预告净利润下限)相比,看看哪家公司超预期,哪家公司暴雷(下文同):共有5家不及机构预期,1家超机构预期。

3、不及机构预期(公司预告净利润下限小于机构预期,下文同):东富龙、楚天科技、福瑞股份、开立医疗、三诺生物。

4、超机构预期(公司预告净利润下限大于机构预期、下文同):奕瑞科技。

上表为10家已公布业绩预告公司业绩情况,注意预告净利润下限这一列,绿色表示不及机构预期、红色表示超机构预期(和股票K线绿跌红涨的国内习惯对应,下文同)。

奕瑞科技近期资金面信息,1月24日主力资金净流入1218.98万元,游资资金净流入18.17万元,散户资金净流出72.67万元。(注:主力资金为特大单成交,游资为大单成交,散户为中小单成交)。

公司在公告中解释业绩增长原因:2021年公司继续积极开拓全球市场,成功实现多个战略大客户的导入和量产,同时医疗、工业新产品销售保持快速增长,动态产品销售占比进一步提升。

医疗耗材

根据WIND数据,医疗耗材共有37家A股上市公司,根据2021三季报:

1、营业收入同比增长率:算术平均为29.16%,中位数为33.59%,高于平均数的有21家。其中排名前三的是心脉医疗(55.45%)、佰仁医疗(54.24%)、英科医疗(52.56%)。

2、归母净利润同比增长率:算术平均为36.12%,中位数为39.42%。平均数低于中位数的原因是,亏损最多的赛诺医疗拉低了平均数(-326.65%)。而盈利企业中,有5家公司净利润翻倍(同比增长超100%),分别为济民医疗(316.37%)、华兰股份(252.83%)、昊海生科(175.64%)、惠泰医疗(126.38%)、爱博医疗(104.36%)。

近日,赛诺医疗再次披露股东大比例减持计划。

据赛诺医疗公告显示,公司股东Great Noble Investment Limited、Denlux Microport Invest Inc.及其一致行动人Denlux Capital Inc.、CSF Stent Limited拟合计减持不超过17.97%公司股份,其中,CSF Stent Limited拟清仓式减持,为近期股东减持规模最大的个股之一。

实际上自2020年11月起赛诺医疗部分股东就开始频繁抛出减持计划,最终实际减持比例约为10.72%,实际套现金额约4.6亿元。

这家公司股价最高点是2020年7月,股价为43.60元,而近期股价已经跌到个位数(约7-8元附近)。

据WIND数据,截至1月24日,医疗耗材行业里已有12家企业公布了2021年全年业绩预告,预增7家,略增4家,续盈1家,全部是喜报。

这12家企业中,有8家企业能查到机构预测净利润的中值,5家不及机构预期,2家超机构预期,还有1家完全符合机构预期。

3、不及机构预期:爱博医疗、冠昊生物、欧普康视、心脉医疗、正海生物。

4、超机构预期:康拓医疗、三友医疗。

5、符合机构预期:拱东医疗(下表倒数第三行,未进行颜色标注)。

体外诊断

根据WIND数据,体外诊断共有39家A股上市公司,根据2021三季报:

1、营业收入同比增长率:算术平均为119.72%,算术平均比医疗设备、医疗耗材都高,原因是体外诊断营业收入同比增长为负的企业只有5家,负值拖累行业整体较少。同期同指标下,医疗设备有7家负值,医疗耗材有6家负值。

体外诊断营收同比增长率中位数为27.16%,高于平均数的有7家,值得一提的是,热景生物营收同比增长2508.41%,高居子行业榜首。

该股在今年初大涨大跌,与九安医疗一样同属“妖股”范畴。其中,1月5日-14日,该股累计涨幅107.48%,8个交易日翻倍;1月17日-24日,该股又掉头向下,累计下跌40.06%,6个交易日接近“腰斩”(其中15、16日为双休日),急涨急跌,很难操作。

该股在概念上属于新冠检测板块。近日热景生物董秘积极与投资者公开互动,回复公司研发生产的新冠检测试剂盒准确性以及检测效能类话题。其在投资者互动平台表示,经生物信息学比对分析,公司新冠检测试剂能够检出Omicron新冠变异毒株,相关产品已在全球30余个国家和地区实现销售。

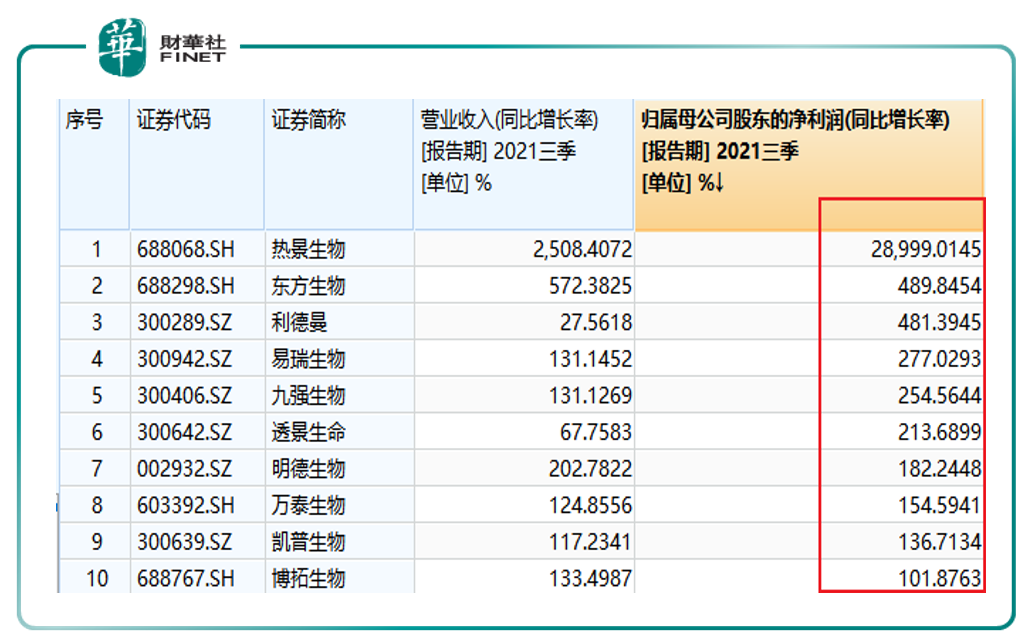

2、归母净利润同比增长率:算术平均为800.51%,平均数那么高,原因就是热景生物一家公司把别人家都给“平均”了(28999.01%),笔者一开始甚至以为看错了,反复核对后确认无误。

除热景生物外,还有9家公司净利润翻倍增长(同比增超100%),见下表。

据WIND数据,截至1月24日,体外诊断行业里已有14家企业公布了2021年全年业绩预告,预增8家,略增4家,首亏2家。

这14家企业中,有7家企业能查到机构预测净利润的中值,5家不及机构预期(其中贝瑞基因业绩暴雷),2家业绩超机构预期。

3、不及机构预期:东方生物、凯普生物、贝瑞基因、普门科技、安旭生物。

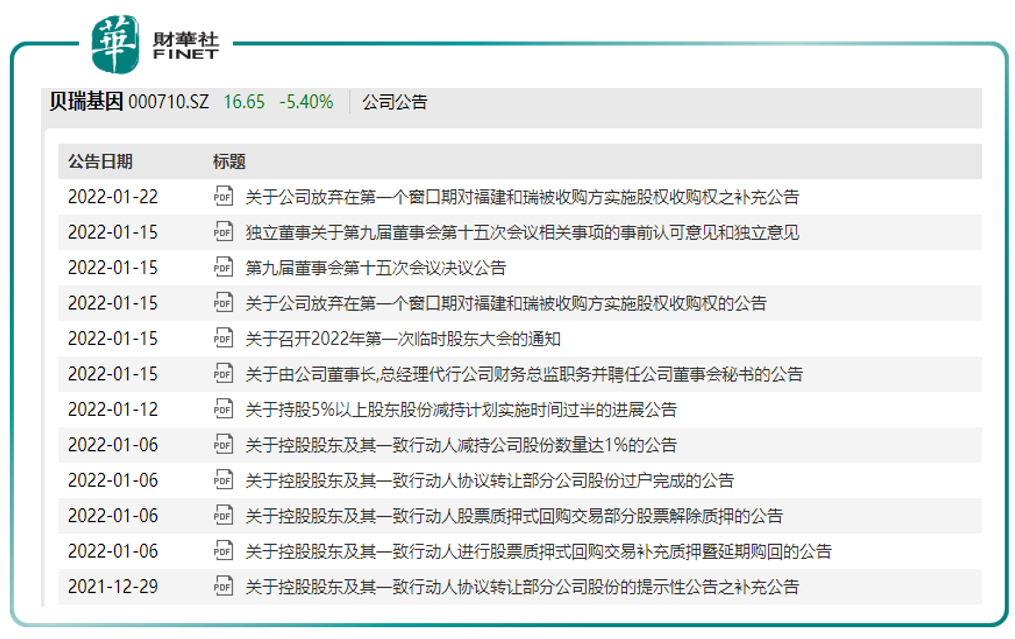

笔者在此特别提醒,与机构预期严重不符,属于业绩突然变脸的暴雷公司是贝瑞基因。

而笔者查询该公司近期公告发现,一些风险预警的关键词伴随着公告,比如质押、减持、放弃以及高管变动(见下图)。

4、超机构预期:万泰生物、硕世生物。

值得一提的是,这两家都大幅超预期,特别是硕世生物。但在股价表现上已有所反应,比如硕世生物在1月7日-14日上涨55.35%,而1月17日-24日又下跌34.58%,股价坐一轮“过山车”。

笔者查询公司简介,硕世生物是国内领先的体外诊断产品提供商。据去年12月31日公告,公司在去年12月机构调研会议上表示,2021年公司的业绩表现来自于新冠和常规业务的双轮驱动,并不单纯依靠新冠检测。在常规业务上,目前公司的非新冠诊断试剂主要是HPV、BV、其它传染病试剂。

医疗器械板块小结

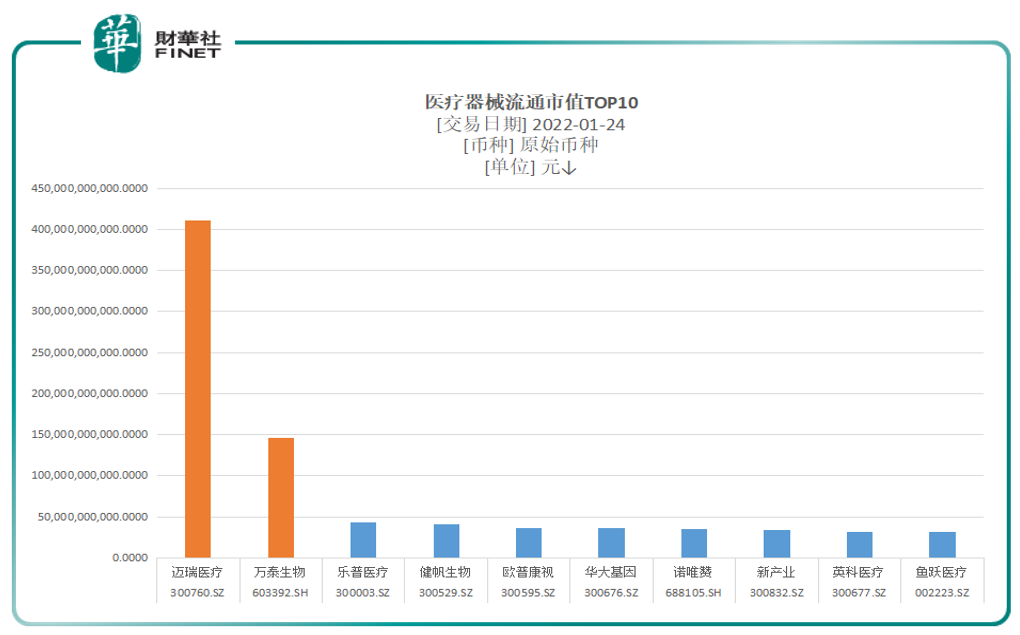

若按流通市值排名来看,医疗器械行业流通市值前10公司,迈瑞医疗和万泰生物这两家公司处于绝对的“霸主”地位(见下图),后8名的流通市值差不多。

2021年,机构调研热门股榜首仍为迈瑞医疗,Choice数据显示,该公司全年合计机构接待量达到3065家次,并且成为唯一一家机构接待总量突破3000家次的公司。此前2020年,迈瑞医疗超越海康威视,成为最受机构青睐公司。

但结合前文细分行业数据看,很多“小”公司业绩增长或更“性感”。特别是年初刚经历过“新冠检测”的一波行情,成就了几个“妖股”,如九安医疗、热景生物等。

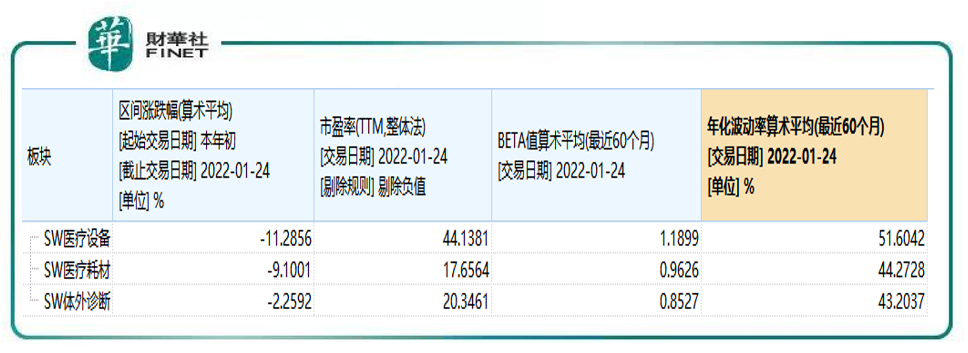

对于医疗器械行业下的3个细分子行业,板块整体情况如下表:

从表中可以看到,虽然经历了年初的“新冠检测”行情,但三个子行业年初至今皆下跌,其中医疗设备跌幅最大,而体外诊断则十分“稳定”。从波动率来看,三个子行业波动近似,BETA值则是医疗设备领先,这与该子行业的波动率略大呈互相验证的关系。

(备注:BETA值,是一种风险指数,用来衡量个别股票或股票基金相对于整个股市的价格波动情况。该值越高,意味着股票相对于业绩评价基准的波动性越大,反之亦然。)

从子行业分类来理解其中的投资机会和风险,笔者翻阅了大量机构研报后,引用招商证券的观点作为本文结尾:

医疗设备:

医疗设备为器械领域市场规模最大、进口替代率相对最低的赛道。医疗设备开发技术门槛较高,除自研外,企业多通过并购及合作研发等进行产品开发及技术升级。随着新冠疫情延续,医疗设备国产替代及国际化都有望迎来快速发展。可关注企业并购、设备销售供应链金融等业务机会。

医疗耗材:

高值耗材成熟产品短期集采压力较大,以冠脉支架为例,2020 年落地的全国集采对相应产品收入规模、利润率、未来成长空间都有较大影响。但是国内临床需求尚未完全满足的如心脏介入瓣、神经介入、外周血管支架等产品,中长期仍有较大进口替代空间,警惕单品集采风险同时,可关注平台型耗材企业分拆上市、并购整合业务机会。

体外诊断:

体外诊断分为生化、免疫、分子诊断及 POCT 等,生化进口替代相对完全,技术进步空间较小、格局稳定,短期面临集采风险。化学发光近年市场快速扩张,国产逐步由低端走向中高端市场,短期部分区域集采释放风险信号。分子诊断国内外发展阶段都处于较早期阶段,未来在伴随诊断、肿瘤早筛及产前诊断等领域大有可为。

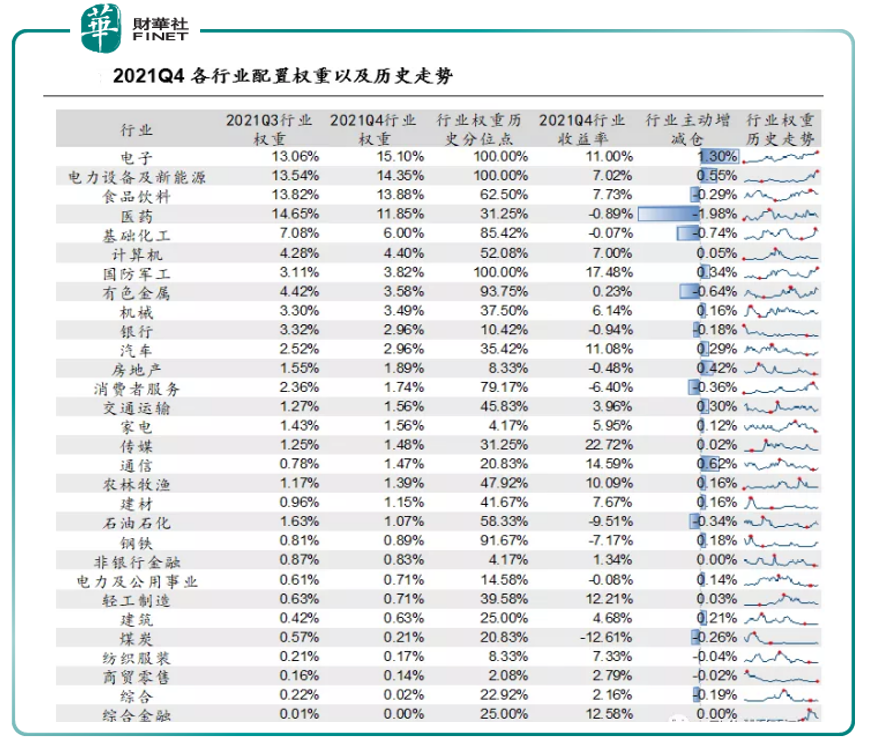

笔者又寻找了机构持仓情况。近日随着公募基金四季报的逐渐披露,机构持仓数据也浮出水面,需要指出,根据目前公募基金持仓情况来看,医药行业在去年四季度属于被减仓最多的行业(见下表统计,行业主动增减仓那一列)。

具体情况如下:

2021年四季报中披露配置权重最高的三个行业为电子、电力设备及新能源以及食品饮料行业,分别为15.1%、14.35%以及13.88%。主动加仓最多的三个行业是电子、通信以及电力设备及新能源行业,幅度分别为1.3%、0.62%以及0.55%,而主动减仓最多的三个行业为有色金属、基础化工以及医药行业,幅度分别为0.64%、0.74%以及1.98%。

本文是比较硬核的行研文章,在近期个股业绩预告相继出炉、长春高新成为热点的情况下,作为医疗器械行业的整体研究文章,笔者希望能引发一些思考。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)