近年來,在政策扶持和市場發展雙輪驅動下,新能源汽車的產銷量急速增長。回顧剛剛過去的2021年,我國新能源汽車產銷分别完成354.5萬輛和352.1萬輛,同比均增長1.6倍,火熱的市場需求難以抵擋。

然而,伴隨新能源汽車保有量的持續增長,批量「退役」的動力電池問題成為關注的焦點。

據工業和信息化部官網消息,工信部等八部門近日印發加快推動工業資源綜合利用實施方案。方案提出,推動產業鏈上下遊合作共建回收渠道,構建跨區域回收利用體係;推進廢舊動力電池在備電、充換電等領域安全梯次應用。

作為整車「心臟」的動力電池,不僅成本高,回收難度更高。當前,動力電池回收行業政策愈發明晰,二級市場投資熱情也瞬間被點燃。

2月11日,動力電池回收及汽車拆解概念板塊衝高大漲。個股看,迪生力強勢漲停,超越科技大漲超15%,天齊鋰業、天奇股份、格林美等個股紛紛跟漲。

動力電池回收「催生」新藍海

眾所周知,電池並不能像普通的垃圾一般隨意處理掉,如果置之不理對於土壤和水源可能產生長期的環境污染問題,所以動力電池處理回收亦不簡單。

根據國家規定,動力電池容量衰減至額定容量的80%以下,就面臨退役、被強制回收。對於報廢的動力電池主要有梯級利用和回收再生兩種處置方式。

具體看,梯級利用是將電池的使用壽命延長,即將剩餘容量較高的退役電池在低要求的電池領域進行二次使用;回收再生則通過幹法、濕法等特定回收工藝篩選再生得到有價值的金屬材料。

相較而言,報廢拆解回收流程相對簡潔,為目前電池回收的主要技術手段。而梯次利用的退役電池目前主要被應用於儲能、電信基站、低速電動車等領域。

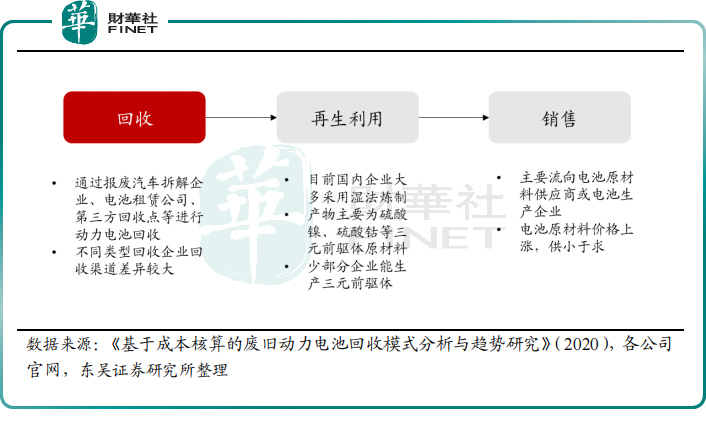

從產業鏈角度看,回收回來的電池,還需要經過煉制,形成再生可利用原料才可供上遊廠商生產銷售。即是說,動力電池回收產業鏈劃分為「回收—再生利用—銷售」三個環節。

要知道,2021年新能源上遊原材料一度趨於緊缺,在供不應求的市場供應格局下,再生資源回收利用逐步得到了重視,一定程度也促進了新能源汽車產業的可持續發展。

站在市場的角度,在動力電池回收行業逐步放量的背景下,回收產業鏈有望成為一個千億級市場。國家能源署預測,未來10年該行業的規模將會達到1648億元,或將成為一個新的爆發行業。

巨頭爭相搶食大蛋糕?

值得一提的是,由於動力電池回收產業正處於起步階段,回收係統尚未成熟,正規的回收企業仍然比較少,目前經過工信部「認證」的擁有合格回收資質的企業只有27家。

其中,電池廠商寧德時代旗下子公司邦普循環現有處理廢舊電池總量超12萬噸/年,回收處理規模和資源循環產能均屬亞洲前列。

「钴爺」華友钴業已有廢舊動力電池回收處理產能6.5萬噸/年以上;主營報廢汽車拆解業務的天奇股份,現有回收規模達2萬噸/年,計劃2023年回收處理能力達到5萬噸/年。

「固廢回收龍頭」格林美則與全球超250家整車及電池廠簽署電池回收協議,共同佈局動力電池回收再利用,目前該公司年回收處理廢舊電池量佔中國報廢總量的10%以上,2025年預計回收動力電池達25萬噸。

面對龐大的電池回收市場,以及可預見的市場前景,汽車後市場龍頭也開始頂上這塊「肥肉」。

比亞迪作為最早一批佈局新能源汽車市場的車企,也是最先佈局動力的電池的回收工作,目前已在全國設立了近40個的動力電池回收網點。2021年12月比亞迪宣佈成立新的電池公司,重點對廢舊蓄力電池回收再利用。

整車廠蔚來汽車選擇與寧德時代、國泰君安等企業共同投資了電池資產公司「蔚能」,目標不只是做回收,而是要做電池的全生命週期管理;福特汽車宣佈與美國最大的鋰離子電池回收公司Redwood合作,致力於建立電池回收和電動車電池的供應鏈。

面對各方巨頭的加速入場佈局,動力電池回收市場競爭將日益激烈。值得期待的是,隨著動力電池回收監管政策相繼出台,對回收企業的各項要求正在補充完善,對產業鏈上各環節企業的相關責任亦逐漸明確。

財信證券認為,動力電池回收利用標準制定速度加快,未來相關細分領域的電池回收利用標準會逐步擴充,進一步促進行業規範化發展,動力電池回收再生市場放量在即。

東吳證券預計,隨著新能源滲透率快速提升,動力電池佔比逐步提升,2030年動力電池佔比預計將達到61%,2035年動力電池佔比預計將達到70%。電池回收再生作為電池後週期行業,將顯著顯著受益於客觀的累計裝機規模與未來持續裝機高增,電池回收行業維持長週期高景氣。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)