2020年疫情至今,世界經濟發生著顯著的變化:油價從歷史低位反彈至七年高位,歐美國家從無限量化寬松到收緊貨幣政策,供應鏈成為制約全球經濟正常化的重大阻力,各國對於碳排放的承諾和芯片緊張讓新能源汽車又喜又悲……

如此大環境下,投資界的風格也在輪換。近日,最為國内投資者所熟悉的三大投資者巴菲特、達利歐和張磊麾下基金伯克希爾(BRK.US)、橋水(Bridgewater Associates)和高瓴(HHLR)先後公佈了2021年第4季的美股持倉。

三位投資者都有自己的投資理念和風格,他們買了什麽?賣了什麽?看好哪些行業?

「巴菲特旗艦」跑赢

果然,姜還是老的辣。

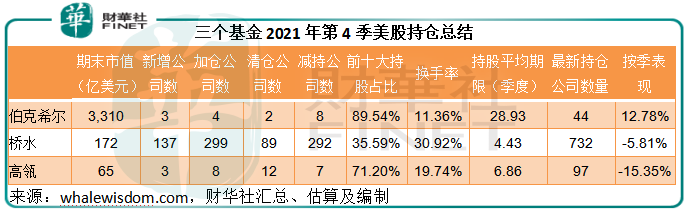

對比於2021年第3季,股神巴菲特旗下伯克希爾於2021年第4季的美股持倉值上升了12.78%,至3310億美元,其中蘋果公司(AAPL.US)仍是其最大持倉;而橋水和高瓴的美股持倉值分别按季下降5.81%和15.35%。

從交易風格來看,伯克希爾認真秉持「買入並持有」策略,換手率只有11%,加倉和減倉的動作都顯著少於橋水和高瓴,而且比較集中,前十大持倉佔了組合的89.54%,市值超3000億美元的組合只包含44家公司。

橋水換手率最高,平均持股期只有一年左右,組合里的公司數量也多得驚人,達到700多家,其中中概股為數眾多,顯示橋水仍看好中國。

高瓴的市值是三者最低,表現也差強人意,集中度頗高,前十大持倉佔比達到71.20%,其中百濟神州(688235.SH,06160.HK,BGNE.US)為第一大持倉,佔了組合的22.91%。

筆者留意到,巴菲特的投資組合不愛動,但他作出的投資決策一般都與市場的可預見前景有很大關聯。

此外還有一個有趣的現象:橋水與高瓴在第4季的一些交易操作剛好相反,例如橋水繼續增持阿里巴巴(09988.HK),高瓴卻選擇清倉;高瓴增持小鵬汽車(XPEV.US)和理想(LI.US)、減持蔚來(NIO.US),橋水則增持蔚來,減持小鵬和理想;高瓴減持拼多多(PDD.US)和清倉哔哩哔哩(BILI.US,09626.HK),橋水則繼續看好、繼續增持。

伯克希爾:堅持就是勝利?

巴菲特的旗艦伯克希爾,所持有的股份當然不僅僅是13F文件中呈報的持股,例如非美股上市的比亞迪(002594.SZ,01211.HK)就沒有列在其中,所以以下的分析僅包括三家基金的美股持股,不包括海外市場的持股。

2021年第4季,伯克希爾管理的13F證券市值為3309.53億美元,前十大持股合共佔比89.54%,最大持倉為蘋果,持8.87億股,持股市值為1575.29億美元。

由於期内蘋果股價繼續上漲,儘管伯克希爾於期内並沒有增持蘋果,其所佔的比重仍由上季的42.78%進一步上升至47.61%。

2016年第1季建倉的蘋果,在伯克希爾賬中的平均持倉成本或為每股37.32美元,現價168.88美元已增值352.52%!依然是最大赢家。

再來看伯克希爾的增減持操作,頗值得玩味。

2021年第4季,伯克希爾建倉3只股票,增持4只股票,清倉兩只股票,減持8只股票。

建倉的股票包括:

1)Nu Holdings(NU.US):這是一家2013年成立的巴西數字銀行,2021年12月09日在紐交所上市,首次公開發行價為9美元。

這家數字銀行的目標是要打造全球最大的數字銀行平台,主要面向擁有6.52億人口、4.5萬億美元GDP的拉美市場,而其目前主要經營巴西、墨西哥和哥倫比亞市場,合共佔拉美人口和GDP的60%和61%。

截至2021年9月30日,該數字銀行在巴西、墨西哥和哥倫比亞擁有客戶48.1百萬,過去三年的客戶數量年復合增長率為110%。

值得注意的是,銀行股一向是巴菲特的最愛,但筆者留意到,伯克希爾在最近兩個季度都在減持傳統的信用卡公司(將在下文提到)。

Nu在2021年12月初上市,發行價為9美元。事實上早在Nu上市之前,伯克希爾已經對其母公司進行了5億美元的投資,隨後,騰訊(00700.HK)、紅杉資本等風投公司也持續買入。

由此看來,股神正與時俱進,摒棄已經賺了大錢的傳統銀行股,轉投新一代數字銀行股。

2)動視暴雪(ATVI.US):

說起動視暴雪,不由得想起不久之前宣佈收購動視暴雪的微軟(MSFT.US),建議收購價或為每股95美元,較公佈交易前(2022年1月14日)動視暴雪的收市價65.39美元溢價45.28%。

微軟的巨額收購引發各方矚目,成不成卻是個問題——反壟斷這一關能不能過都成問題。但不要緊,微軟的出價已經大大提高了動視暴雪的身價,在交易公佈前就持有動視暴雪的股東無論如何都是最大受益者。

伯克希爾在2021年第4季就買入動視暴雪的1.47萬股,平均成本價或只有66.53美元,較現價81.50美元折讓18.37%,較微軟的出價折讓30%,怎樣都是賺的。

3)F1集團:

F1集團為自由媒體(Liberty Media)集團成員。

自由媒體乃世界六大媒體集團之一,經營和持有眾多媒體、通訊和娛樂業務的股權,這些業務主要分為三個部分,分屬三大上市集團:SiriusXM集團(包括天狼星XM廣播和演唱會運營商Live Nation Entertainment)、Braves Group集團(美國職棒大聯盟球隊亞特蘭大勇士隊),以及F1集團(一級方程式賽車、自由媒體收購公司和其他少數股權權益)。每個上市集團又劃分為多種股份類别。

巴菲特早在2016年第2季就建倉自由媒體集團旗下SiriusXM集團的LSXMK和LSXMA,上一季(2021年第3季)和這一季(2021年第4季)還加倉了這些股份,所以這次建倉F1集團,或顯示巴菲特又向其背後的大老板自由媒體集團投下信心一票。

但值得注意的是,在加倉LSXMA和F1集團的同時,伯克希爾也於2021年第4季清倉了自由媒體通過SiriusXM集團持81%權益的天狼星XM廣播。

增持的股票:

除了以上提到的自由媒體旗下LSXMA外,伯克希爾於期内增持了能源公司雪佛龍(CVX.US),主要從事定制家具、古董、裝飾等銷售和酒店經營的奢侈品零售商RH,以及地板裝修材料零售商Floor & Decor(2021年第3季建倉)。

減持的股票:

伯克希爾減持的股票與2021年第3季相若,包括前文提到的信用卡公司VISA和萬事達,有線電視公司特許通訊,腫瘤藥企艾伯維,保險公司威達信以及制藥公司施貴寶。對比估算的成本價與現價可以發現,伯克希爾對這些股份的投資已經累積了一定的收益。

食品零售商克羅格的減持理由或也相似。

值得注意的是,減持的名單中還包括生物科技公司Royalty Pharma,減持449.8萬股,但伯克希爾於上一季才建倉,或意味著「長情」的巴菲特對這家公司的看法在短短一個季度内有了改變。

清倉的股份:

清倉的股份為以上提到的自由媒體旗下資產天狼星XM,或與調倉有關,另外還有健康護理股梯瓦制藥,從後者的建倉時間來看,已有四年,預計成本遠高於現價,或為「斷臂」確認虧損已調劑應繳稅之舉。

筆者留意到,從2011年第2季起,伯克希爾的資訊科技類股份持倉量持續攀升,持有蘋果之後,資訊科技類的持倉值更大幅攀升,顯然佔比接近一半的蘋果居功至偉。

另一方面,消費類股份和金融股都是股神的至愛,但從近幾季的持倉來看,這些持股佔比有所下降,或與蘋果市值增加擠佔它們的比重有關。另一方面,通脹急劇上漲以及加息預期,或促使股神減持利率敏感、已累積了巨額收益的傳統金融股,而逐漸轉向新經濟企業,例如數字銀行(分類為信息科技),以及得益於油價上漲的能源股。

橋水的「中國好感」

在市場都不看好時,達利歐和橋水卻對中概股情有獨鍾。

筆者留意到,橋水最近幾個季度持倉的行業分佈有較大的變化:2020年第3季以來,消費類股的佔比大幅提高,而過去權重最大的金融股(主要為指數型基金)顯著收縮。

筆者認為,這可能是基於美國經濟復蘇、就業增加、薪酬上升帶動消費支出上升,從而有利於消費類股的預測。

另一方面,消費升溫加上供應鏈短缺,已經帶動通脹率大升,美國最新通脹率已達7.5%,或更堅定了美聯儲收水的鷹派立場,對利率敏感的金融股慘遭抛棄。

此外,流動性下降將可能對屢創新高的美股構成壓力,拖累整體大市表現,例如最近美股三大指數已有調整迹象,這可以理解橋水這幾個季度減持指數型基金的原因。

能源、通訊和健康護理股的持股比重也增加,反映2020年下半年以來油價持續攀升帶動的能源股行情向好;通訊和健康護理股持倉增加,或反映橋水看好通訊基建以及疫情中的健康護理股。

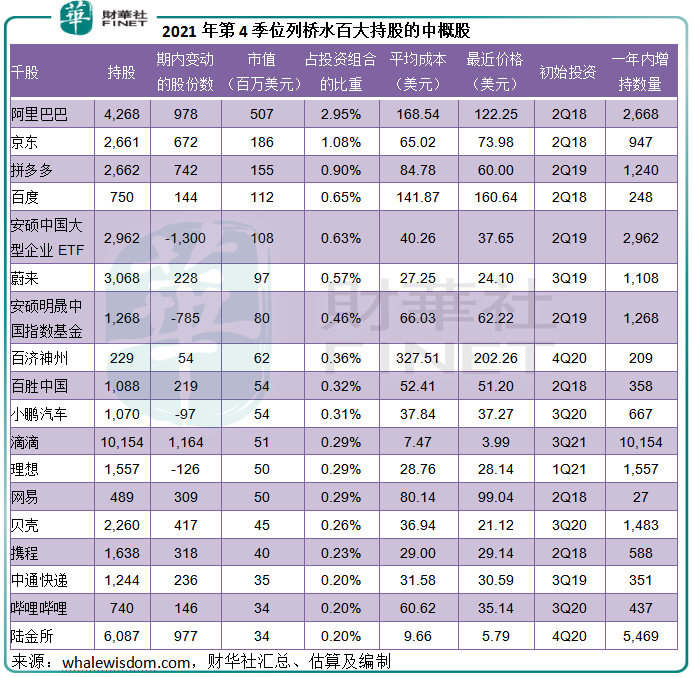

值得留意的是橋水投資組合中的中國元素。

2021年第4季,在橋水投資組合的100大持倉中,中概股就有16只,另外還有兩只與中國關聯的指數型基金安碩中國大型企業ETF和安碩明晟中國指數基金。這些資產合共佔了橋水總投資組合的10.19%,還不計及100大以外的其他中概股持倉。

這些中概股中,持倉最大的是阿里巴巴,佔比達到2.95%,是橋水的第八大持倉股,於2021年第4季進一步增持97.8萬股,至426.8萬股。

筆者留意到,2021年第4季橋水對這些中概股基本以增持為主,僅除了兩支ETF以及新勢力中的小鵬與理想。期内,橋水對小鵬汽車和理想分别減持9.7萬股和12.6萬股。但對比於2020年第4季,在這一年中,橋水加倉這些中概股。

筆者留意到,橋水的換手率很高,2020年第4季時,新東方、好未來、唯品會、騰訊音樂等還是橋水的百大持倉,如今已跌出百大。

從表中的數據可見,目前的中概股持倉多為虧損,而橋水依然锲而不舍地增持,顯見其對中國經濟發展的信心仍然充足。

高瓴:從生物科技轉向消費和IT?

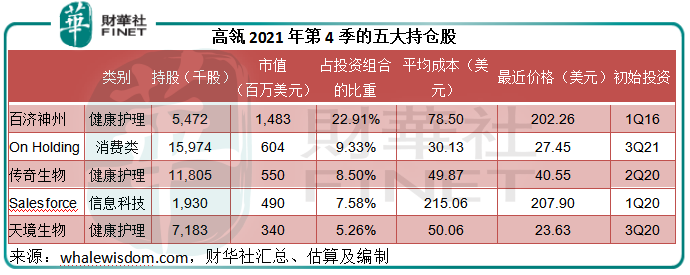

高瓴比較傾向於投資新興企業,尤其上市前的獨角獸。前五大持倉中,有三只是健康護理股,包括百濟神州、傳奇生物和天境生物。此外值得留意的是2021年9月15日上市,網球天王費德勒參與投資的運動品牌On Holding,一上市就成為高瓴的第二大持倉股。

從高瓴的持倉組合可見,健康護理佔了很大部分,但筆者留意到,該基金於2021年第4季清倉和減持股份均以生物科技公司為主,見下表。

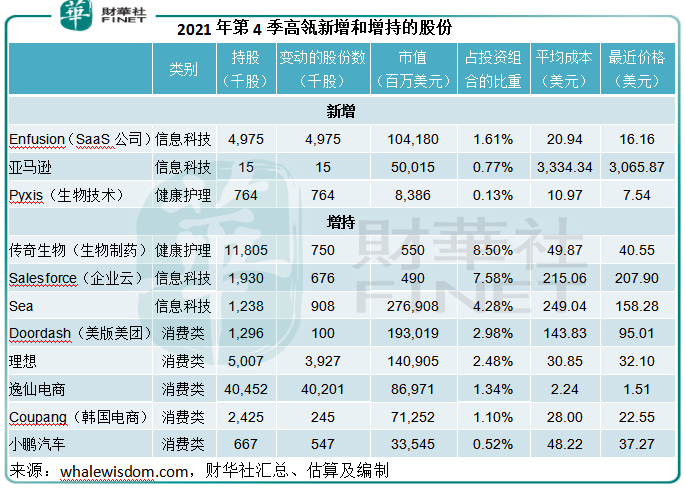

再來看高瓴建倉和增持的股份,主要以信息科技和消費類為主,見下表。

高瓴似乎正從生物科技領域轉向消費和IT,筆者猜測,或是基於生物科技估值已飽和,消費增長前景的考慮。另外,亞馬遜等科技公司並沒有跟隨美股上漲,反而持續受壓,雲計算市場龐大,亞馬遜和Salesforce前景應不俗,這應是高瓴看好的原因。

總結

巴菲特的交易穩而緩,但落子不悔,時機把握得很好。橋水比較多動,但看好中國是不變的主題。高瓴除了生物科技外,還比較偏好「網紅股」,例如On,買入的成本都有點高,依靠一些比較早期的投資賺取的收益來彌補虧損。

比較高瓴與偏好中概股的橋水可以發現,它們期内的一些操作是相反的,筆者比較認同橋水一方:以阿里巴巴為例,在釋出監管風險之後,其股價下行空間或有限,高瓴這時候清倉似乎晚了些。

不過,三位投資者都是業内大家,他們的交易應自有道理,到底是錯還是對,唯有時間來裁定。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)