近日深陷輿論旋渦的星巴克(SBUX.US),於2022年2月16日開始上調在中國市場的咖啡售價,漲幅約為1-2元人民幣。

事實上,在星巴克截至2022年1月2日的第1財季業績發佈會上,管理層已經提到了該公司在2022財年將面對較為嚴峻的成本壓力,主要來自通脹、疫情相關成本、員工培訓和支持成本,同時也要面對疫情出行限制的影響。

為應對這些挑戰,星巴克的CFO提到,會有選擇地加價和嚴格控制成本。在業績發佈會上,管理層已經明確提到,面對逾7%的通脹和不斷上升的人力成本,美國門店的加價是板上釘釘的事。作為第二大最重要的市場,中國市場的加價也僅是遲早的事。

星巴克的收入來源及成本結構

目前星巴克的收入主要來自三個業務分部:1)北美,包括美國和加拿大;2)國際,包括中國、日本、亞太區、歐洲、中東、非洲、拉美和加勒比地區;以及3)渠道發展。非呈列經營分部包括果汁品牌Evolution Fresh和未分配企業開支。

截至2021年10月3日止的2021財年,這三個分部的收入佔比分别為北美(70%)、國際(14%)和渠道發展(6%)。

北美和國際分部包括自營和特許經營門店。北美分部是其最成熟的業務,並且已經確立了較大的規模。國際業務則處於各種發展階段,其中中國是發展最快,也是星巴克最重視的市場。

渠道發展業務包括烘焙咖啡豆和咖啡粉、Seattle’s Best Coffee、星巴克和茶瓦納品牌產品、多種即飲飲品和食品,以及不在其自營和特許經營咖啡店售賣的品牌產品,例如授權擁有康師傅和全家等品牌之頂新國際旗下公司加工的星倍醇等。

其渠道發展業務的很大部分,是以與雀巢合組的全球咖啡聯盟(Global Coffee Alliance)特許模式進行經營,其全球的即飲飲品業務則通過與百事、康師傅飲品控股有限公司(Tingyi-Ashi Beverages Holding)、愛氏晨曦(Arla Foods)等公司建立合作關係來運營。

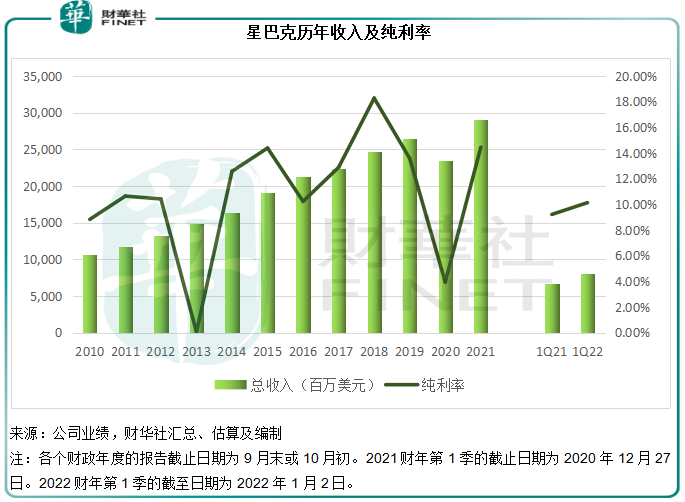

從下圖可見,除了2020財年因為疫情以外,在最近的十一個財政年度星巴克都保持收入增長,最新一季的收入亦然。從純利率來看,星巴克的純利率只在2018年達到18.28%,主要因為收購中國華東合營公司剩餘50%權益產生的一次性收益,其他年份都不超過15%。

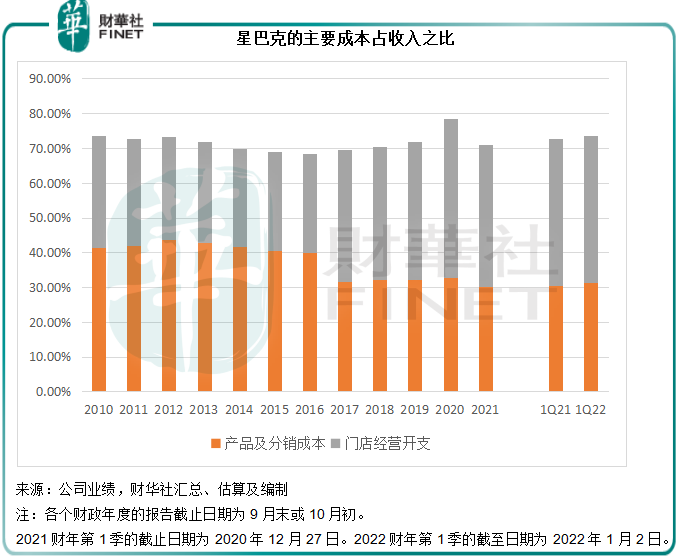

可見星巴克並非暴利型,其最大的成本是產品和分銷成本——主要包括咖啡豆、物料、包裝材料等;以及門店運營成本,包括門店租金、設備支出、員工支出等運營成本。2021財年和2022財年第1季,產品及分銷成本佔其總收入的30.07%和31.39%;門店經營開支則佔總收入的41.06%和42.23%,見下圖。

作為最大的連鎖咖啡店運營商,星巴克的主要經營業務就是售賣咖啡和咖啡飲品,所以咖啡豆的變動對其成本影響甚大。

2020年10月以來,受疫情、供應鏈、季節、勞動力短缺等因素導致庫存短缺影響,咖啡豆大漲。

星巴克主要採用的是優質的高海拔阿拉比卡咖啡豆。洲際交易所(ICE)的阿拉比卡咖啡期貨於今年2月突破每磅2.50美元的關口,這是2011年9月以來的首次。見下圖,現價2.52美元較2020年10月初的1.04美元大漲142.31%。

從星巴克的成本圖可見,在阿拉比卡咖啡豆價格於2011年見頂時,星巴克的2010財年至2014財年產品成本佔比都達到40%以上,而在咖啡豆價格回落後,其成本佔比降至40%以下。

星巴克採用多種方式來緩衝咖啡豆的價格波動,包括訂立定價採購合約,採用遠期合約、期貨合約和金融衍生品來對衝咖啡豆價格起伏等。所以咖啡豆價格的波動不會立即反映在其成本中,而是在接下來的兩到三年逐步實現。

這次咖啡豆的大漲也是一樣,儘管咖啡豆已有較大幅度的上漲,但星巴克的2022財年第1季業績所顯示的成本仍受到管控,隨著咖啡豆漲價在採購合約中體現,星巴克的利潤壓力將呈現。

另一方面,通脹和勞動力成本增加帶動了門店經營開支的上升,從上圖可見,這些影響已經體現在其最近的業績中。

這正是星巴克急於提價以轉嫁成本的原因。

中國市場對於星巴克的重要性

1971年,星巴克在西雅圖成立第一家店,開始經營咖啡豆業務。1999年,星巴克在北京開設第一家門店,開啓中國内地市場。2000年5月,星巴克分别在香港和上海開設了第一家店,開啓了華南市場和華東市場的運營。

第一家北京門店由星巴克授權的北京美大開設,上海店為星巴克與統一組建的合營公司經營,華南市場則為星巴克與香港美心集團合作經營。

2005財年,星巴克增持其於華南業務的權益至51%;並最終於2011財年第3季向華南地區的合作夥伴美心收購華南業務剩下的權益,同時將其於香港業務的5%權益出售給美心。

華北方面,星巴克於2006年10月18日收購了北京和天津的61家星巴克零售店特許經營業務的90%權益。

2017財年,星巴克進行了一係列重組和精簡交易,以聚焦高回報業務,並出售非核心、增長緩慢的業務,其中包括:收購華東合營公司的剩餘權益,將新加坡、中國台灣和巴西業務轉為特許經營模式,關閉茶瓦納零售店,出售Tazo品牌,以及關閉該公司在美國和加拿大的部分公司經營咖啡店,覆蓋了所有業務分部和企業職能部門。

2017年12月31日,星巴克宣佈從統一集團手中收購華東合營公司剩餘的50%權益,作價14億美元,當時華東業務在上海、江蘇和浙江擁有1400多家店。在收購華東合營公司的同時,星巴克向統一集團出售其於台聯營公司的50%權益,作價1.8億美元。

在不斷增持這些合營公司的同時,星巴克以獨資經營的模式拓展其他市場,包括青島和西南市場等。

2018財年第1季完成收購華東合營公司之後,星巴克在中國内地實現完全獨資經營,相比之下,在其主場美國,儘管大部分為獨資經營,美國仍保留部分特許經營門店,可見星巴克對中國内地業務的重視程度。

2021財年,特許經營店僅貢獻了其總收入的9%。特許經營店的毛利率較低,但經營利潤率較高(對比於公司經營店)。在特許經營模式下,星巴克可通過向特許商店經營者提供品牌產品和物料賺取利潤,以及收取零售銷售的特許權使用費。特許經營者則負責經營支出和投資,這是經營利潤率較高的原因。

但值得注意的是,星巴克收取的專利收益或僅相當於其特許經營店利潤的5%。作為全球第二大消費市場,擁有規模龐大的中產階層,内地市場的發展潛力和利潤空間不可估量,星巴克又怎會放過,所以其自2003年已開始在華獨資的構想,到2018財年方得完成。

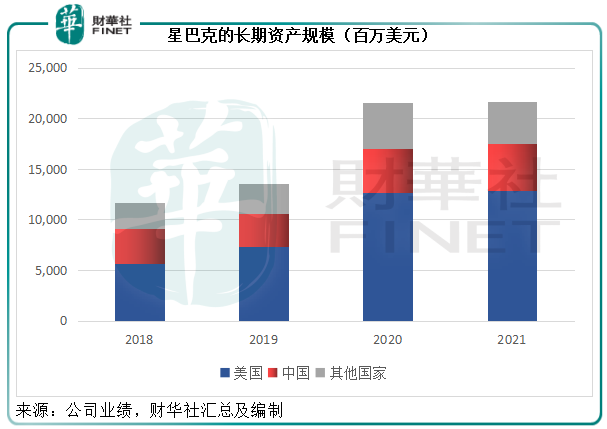

在其呈列的長期資產分類中,只分為三類:1)美國市場;2)中國市場;3)其他國家。見下圖,截至2021財年末,中國市場的長期資產規模已超過除美國以外的其他國家總和,可見星巴克的投入有多大。

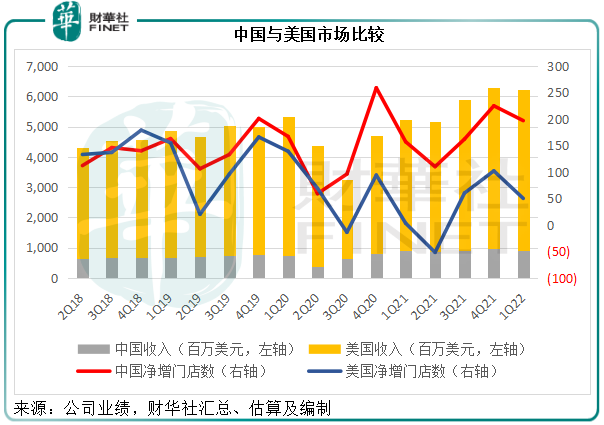

見下圖,其中國市場的收入規模遠未及美國,但中國的淨增門店數卻遠超美國,正與長期資產的走勢一致。

對於中國市場,星巴克是花了大心思、大投入,並已佈局二十多年,才剛剛將所有權全面收回又遇上疫情。

不過,這並未阻擋其持續看好、持續擴張的步伐。

截至2022年1月2日的財季,星巴克美國的門店數淨減160家,星巴克中國則淨增694家門店,是其淨增門店最多的市場,總門店數已達到5,557家。

但是,星巴克中國2022財年第1季的業務表現不太理想,同店銷售額同比下降14%,其中交易量同比下降6%和單價下跌9%,主要因為期内沒有上一年因為疫情的退稅優惠,加上配合「清零」而部分關閉門店。加價,或是其管理成本以緩和以上負面影響的舉措之一。

儘管瑞幸、加拿大國民咖啡Tims以及眾多小眾咖啡店都加價,星巴克並不是獨一份,但深陷輿論旋渦還沒浮頭就匆匆加價,再有苦衷、再有理由,恐怕在短期内都難討消費者歡心。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)