2月27日,容百科技(688005.SH)與格林美雙雙公告,將共同構建基於「鎳钴資源開採—動力電池回收—三元前驅體制造—三元材料制造」產業鏈的戰略合作體係,在動力電池回收、海外鎳資源冶煉、前驅體產品供銷等領域建立長期緊密合作關係。

01牽手格林美,打造高鎳三元材料產業鏈

根據協議約定,在動力電池回收方面,容百科技擬參股投資武漢動力電池再生技術有限公司18%的股權,並提名一位董事。

格林美承諾,動力再生是格林美在全球範圍内唯一從事鋰電回收利用業務的主體,其生產的不少於26%的材料產品將以公允價格供應給容百科技。

海外鎳資源項目方面,格林美控股子公司PT.QMB NEW ENERGY MATERIALS(以下簡稱「印尼青美邦」)中8%的股份將給容百科技,該交易對價尚未確定。

據格林美披露,印尼青美邦由格林美下屬公司荊門格林美與四家合作方設立,合作方包括新展國際、廣東邦普、印度尼西亞IMIP園區、阪和興業,荊門格林美持股72%。投資完成後,容百科技及其關聯方持有印尼青美邦8%的股份。

前驅體業務合作方面,容百科技計劃在2022年至2026年間向格林美採購前驅體不低於30萬噸,具體供應數量及價格以雙方另行簽署的購銷訂單為準。

據悉,容百科技是國内高鎳三元正極材料的龍頭。自2014年成立以來,容百科技深耕鋰電池三元正極材料及前驅體的研發制造,是國内首家實現NCM811係列產品量產,並應用於新能源汽車的正極材料生產企業。2017至2020年,其NCM811係列產品在國内市佔率均列第一。

而格林美頭部三元前驅體生產商,公司起步於電池回收,並逐漸將業務拓展出動力電池三元材料和廢棄資源綜合利用兩大新業務板塊,目前鋰電材料已成為公司的中流砥柱,收入貢獻比重超7成。

為應對前驅體訂單對鎳資源的需要,格林美建立了多渠道鎳資源供應保障體係,其中回收是主力供應。2022年,格林美計劃回收鎳資源超過20000噸金屬鎳;公司還與託克、第一量子、永青、MINGDA、然雨聯等公司簽署了鎳供應總量超過30000噸金屬鎳的合約;此外公司自建印尼鎳資源項目,該項目設計年產6萬噸金屬鎳,一期工程預計於2022年上半年投入運行。

容百科技表示,該協議的簽署是公司通過投資手段佈局動力電池回收領域及海外鎳資源的開始,有利於公司打造具有競爭力的高鎳三元材料產業鏈,使高鎳電池不僅具備性能優勢,還將具備成本競爭力。此外,該協議的履行預計對公司2022年至2026年度經營業績產生積極的影響。

02高鎳風起

全球新能源汽車的高速發展,帶動動力電池需求爆發。在三元材料領域,為追求更高的續航里程,更高能量密度、更具性價比的高鎳路線受到追捧,高鎳化趨勢愈發明顯,尤其是海外市場。

根據Adamas Intelligence的數據報告,2021年全球乘用車動力電池裝機量達286.2gwh,其中高鎳電池(NCM6係以上、NCA、NCMA)裝機量為154.55GWh,佔比達54%,主要來自歐美地區。

市場端看,奔馳、寶馬、大眾等國際市場知名車企相繼推出高鎳鎳車型。與此同時,寧德時代、LG新能源、松下等國際主流動力電池供應商,其高鎳三元電池的供貨量日益提高。

中信期貨預期,到2025年,市場佔比提升將主要體現在高鎳部分的8係及NCA上,而NCM811及NCA正極材料鎳含量在三元電池中最高,佔比超50%。而鎳礦作為原材料,市場需求也與日俱增。

面對巨大的潛力市場,容百科技的策略是,基於「新一體化」戰略,持續圍繞正極、前驅體業務,電池回收進行供應鏈拓展佈局,打造具有競爭力的高鎳三元材料產業鏈。

據容百科技披露,目前公司在湖北、貴州、韓國三大正極制造基地合計產能達12萬噸/年,浙江臨山1-1期年產3萬噸高鎳前驅體項目正在建設。

另外,根據規劃,容百科技2025年將在歐洲、美國計劃建設正極材料生產工廠,合計高鎳正極材料總產能將提升至30萬噸。

根據行業數據,1GWh高鎳三元電池一般對應需要1700-1900噸高鎳正極材料。那麽,10萬噸高鎳三元正極材料則對應52.6-58.8GWh的電池需求。據此測算,到2025年,若容百科技30萬噸高鎳三元正極材料將可滿足約157.8-176.4GWh高鎳三元電池生產對正極材料的需求。

原料供應方面,2021年11月,容百科技與華友钴業簽署合作協議,約定2022年至2025年在華友钴業的前驅體採購量不低於18萬噸。在具有競爭力的產品價格條件下,雙方預計前驅體採購量將達到41.5萬噸。此外,公司與贛峰鋰業、雅保集團、中偉股份、格林美、天齊鋰業等國内外知名原料供應商均有合作。

客戶方面,容百科技已深度綁定大客戶。根據協議,寧德時代將於2022年向公司採購高鎳三元正極材料約為10萬噸,並且在2023年至2025年底,寧德時代將容百科技作為其三元正極粉料第一供應商,並向容百科技採購不低於一定比例的高鎳三元正極材料。

2021年7月,容百科技與孚能科技也簽下大單,孚能科技2022年採購公司高鎳正極材料約為3萬噸。此外,對SKI、蜂巢能源、億緯鋰能等客戶供貨量也明顯增加。

03 2022年公司業績可期?

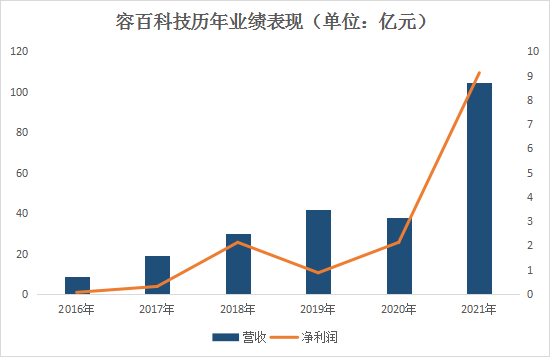

容百科技作為高鎳三元正極材料龍頭,其出貨量已躍升至全球第一梯隊,2021年公司業績也相應猛增。

據披露,2021年公司營業收入突破百億,達104.64億元,同比增長175.75%,而在5年前的2016年,其營業收入僅為8.85億元,5年增長10.8倍。

淨利潤表現也不俗,2021年公司歸母淨利潤9.11億元,同比增長327.75%,而2016年,公司淨利潤僅687萬元,增長超130倍。

對於業績的大幅增長,容百科技稱,一方面,下遊市場需求旺盛,容百科技新建產能加速釋放,核心產品NCM811、Ni90及以上高鎳、超高鎳係列、NCA產品銷量實現翻倍;疊加售價提升,營業收入實現大幅增長。

另一方面,隨著正極新產線的升級叠代及生產規模的逐步擴大,銷量增長及產能利用率提升帶來規模效應下的降本增效;前驅體自供率提升以及供應鏈降本,實現產品盈利能力同比較大提升,相關利潤指標大幅增長。

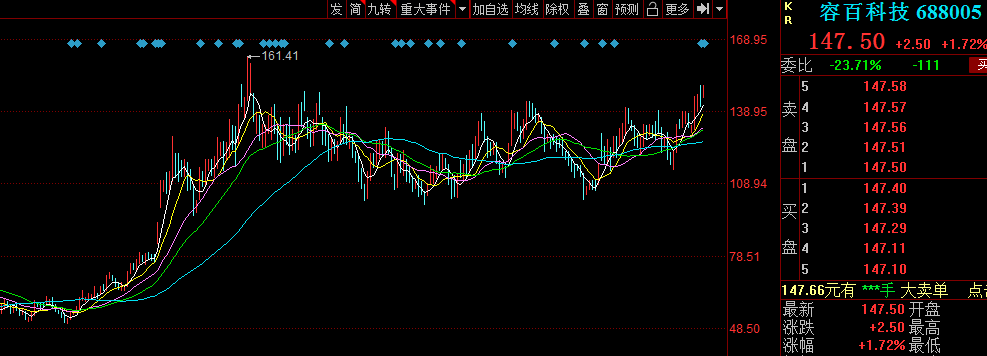

在二級市場,自2021年4月至7月,該股走勢頗為陡峭,區間漲幅超150%,全年漲幅124.3%。2022年2月28日,公司股價為147.5元,漲幅1.72%。

結語

展望未來,東吳證券研報表示,從全行業看,2022年隨著海外車企純電動平台車型放量、4680大圓柱電池量產,預計高鎳份額將進一步提升,且在2022年第二季度明顯加速。預計2022年寧德時代電池產量300gwh,其中高鎳電池近100gwh,對應高鎳正極需求17萬噸。

上述研報還指出,2022年寧德時代的10萬噸大訂單,與孚能簽訂2022年3萬噸訂單,將為容百科技出貨提供強有力保障,預計容百科技2022年出貨有望達15萬噸,同比增長170%。長期來看,公司深度綁定寧德時代,鎖定主供地位,公司成長空間明確,高鎳龍頭地位穩固,維持「買入」評級。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)