站在「雙減」風暴眼中,曾名利雙收、風光無限的猿輔導瞬間舉步維艱。

正當市場擔心猿輔導能否在服裝市場、教育To B市場以及素質教育市場成功調轉發展航向時,但很多人都忘了猿輔導曾一手培育出的「王炸」教育品牌——粉筆教育。

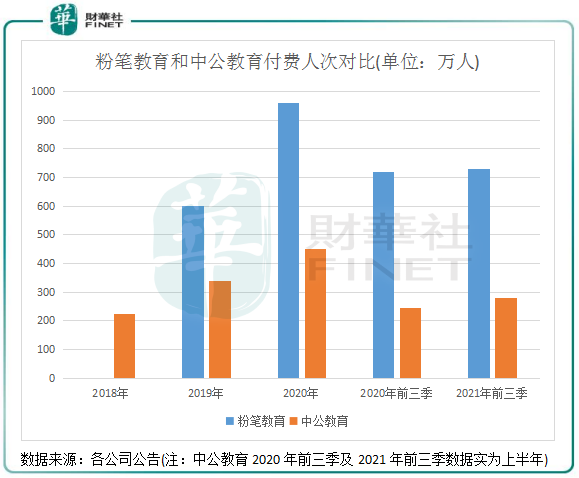

猿輔導剛跌落神壇,粉筆教育則粉墨登場,扛起了猿輔導在教育市場的大旗。按付費人次計,2020年粉筆教育在國内職業考試培訓行業中名列第一,是公考大哥中公教育(002607.SZ)的逾一倍。

如今,粉筆教育正不惜重金從線上轉入線下市場,進行聲勢浩大的擴張,這也讓中公教育和華圖教育倍感壓力。其高性價比的課程,成為粉筆教育攻城略地的「殺手锏」,以虧損為代價不斷蠶食老牌職教企業的市場份額。這一咄咄逼人的架勢,使國内非學歷職業教育市場的火藥味愈加濃烈。

當然,粉筆教育並不滿足於此。為了持續擴充新學員和提升課程内容,粉筆教育於近日將融資目的地瞄向了港股市場。2月28日,粉筆教育在港交所遞交了招股說明書,正式吹響上市號角。招股書顯示,粉筆教育的全稱為「粉筆科技有限公司」,而市場上習慣將公司稱為「粉筆教育」,以下我們以「粉筆教育」作為公司名稱。

公考屆的後浪

猿輔導在2012年由李勇創立,後來發展成為國内首個K12在線教育獨角獸企業。

實際上,在還未打響品牌知名度前,猿輔導就已開始著手佈局職業教育市場。於2013年,猿輔導推出了首款「粉筆」手機應用程序,定位為招錄考試培訓平台。

而相較於在1999年成立的中公教育和於2001年成立的華圖教育,粉筆教育的誕生顯得姗姗來遲。

在2015年,為了聚焦K12教培市場,猿輔導分拆粉筆教育獨立運營。分拆重組過後,粉筆教育正式「脫胎」於猿輔導,當前公司由包括張小龍和李勇等高管組成的一致行動人持有35.33%股權。此外,騰訊、IDG、經緯和高瓴分别持股14.13%、11.95%、7.21%及6.02%。

在創立之初那幾年,粉筆教育主打線上直播和錄播在線課程,與中公教育展開競爭,其課程服務涵蓋所有主要職業考試科目,包括公職人員考試、事業單位考試、教師資格證及招錄考試,以及各種熱門認證和資格證考試。

借助互聯網流量紅利,粉筆教育早期主要推出線上高性價比培訓課程,與傳統巨頭相比具有定價優勢。如相對於中公教育3000元起步的客單價,粉筆教育不到1000元的客單價,對於那些囊中羞澀的年輕人來說吸引力自然不用多說。

此外,粉筆教育相比中公教育對研發和課程方面的投入力度更大,並在全國物色優秀教師隊伍,以「質」和「量」強勢進入公考賽道。

在2021年底,粉筆教育線上平台積累了超過3770萬名注冊用戶及4530萬線上付費人次,在注冊用戶規模上與中公教育還有較大差距,但付費人次不斷拉開與後者的距離。

熱衷跑馬圈地,猛攻線下市場

在2020年之前,儘管前面有中公教育和華圖教育兩大巨頭,但粉筆教育在教師團隊、課程研發以及營銷等方面齊發力,快速拉短了與後兩者的距離,線上付費人數和注冊人數持續攀升。

進入2020年,疫情影響下粉筆教育的線上業務得到進一步發展,月活躍用戶由2019年的290萬人飙升62%至2020年的470萬人,為平台付費用戶的增長奠定了基礎。

但擺在粉筆教育面前的問題是,在國家加大對職業教育市場支持力度以及原K12教培企業紛紛轉型職教賽道的大背景下,傳統公考品牌在後疫情時代不斷開疆拓土,新東方和好未來等企業也對職教市場躍躍試欲,這對於在線下市場並無多大存在感的粉筆教育來說競爭壓力徒增。

所以,在2020年5月起,粉筆教育改變策略,調頭攻向線下市場。而這一攻,看得出粉筆教育迫切加入線下職教紅海的心理,推進速度也相當冒進。

2020年5月,粉筆教育大範圍推出線下課程,在廣東、江蘇等經濟發達的省份大幅開設下線培訓中心。在2021年底,公司線下培訓中心擴張至363間。團隊方面,2019年公司新講師和其他教學人員人數不到900名,但到了2021年3月底這個數字飙升至約10000名,可以看出粉筆教育對線下網絡擴張是有備而來。

那加碼線下業務已接近兩年,粉筆教育的線下業務進展如何?

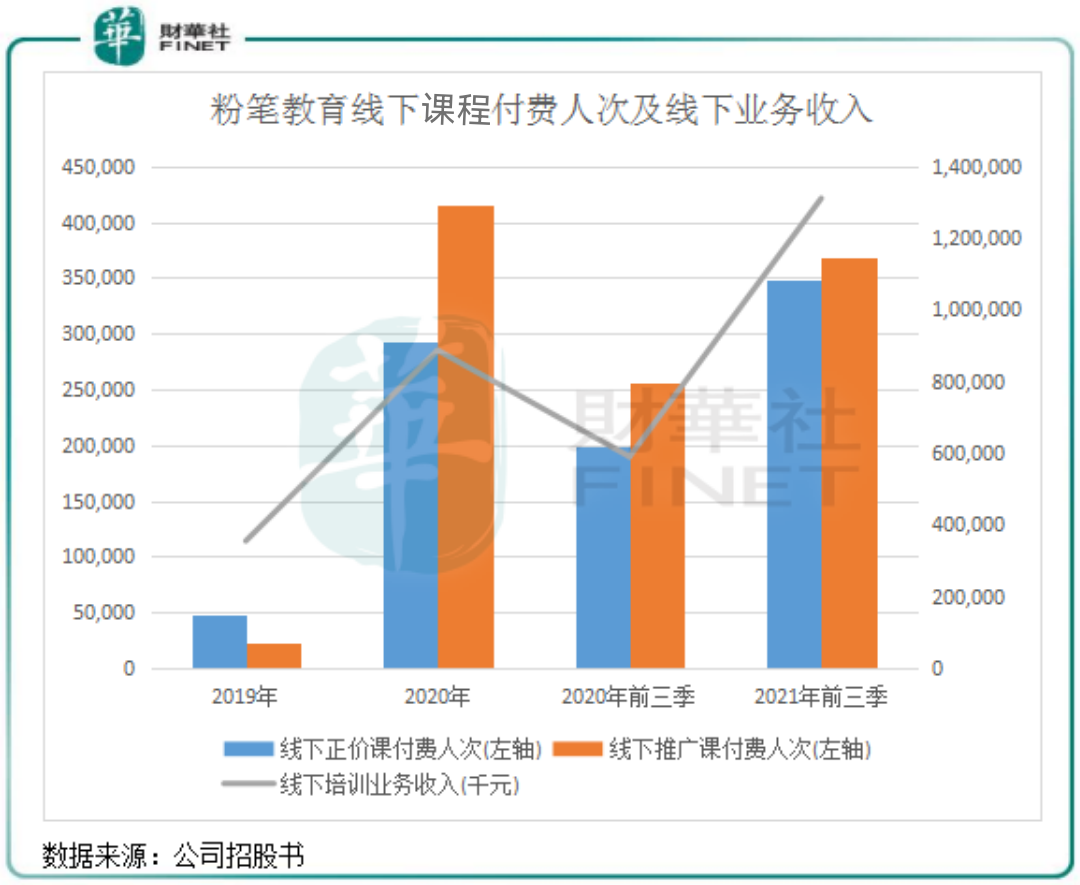

上圖顯示,2020年以來粉筆教育線下正價課和推廣課付費人次增長迅猛,帶動了線下培訓業務收入的階梯式增長。2020年及2021年前三季,公司線下培訓業務收入分别為8.87億元及13.1億元,分别同比增長150.1%及122.3%。

2021年,所有線下課程付費學員中約67.5%是從粉筆教育線上服務的付費用戶轉化而來。這表明,經過多年在線上培訓市場的沉澱,粉筆教育積累了大量的粘性用戶,有利於將線上用戶轉至線下。

換個角度看,2021年是粉筆教育大力轉戰線下的首個完整年,初期階段大量線上用戶願意轉移至線下教學點上課,這也是一種規律。但今年起,隨著線上大量忠實用戶已陸陸續續赴西線下網點上課,粉筆教育將很難保持如此高的付費用戶轉化,這就需要回歸到粉筆教育的品牌知名度、教學質量和課程質量等方面的實力中來。

扭虧的「試題」不好答

綜上可以看出,粉筆教育對教師團隊的重視,以及線下網點激進的佈局,很容易導致公司「傷了身」。

從近兩年向投資者交出的成績單來看,粉筆教育確實掙不到錢。

於2019年、2020年,粉筆教育的收益分别為11.6億元、21.3億元,2021年前三季收益為26.3億元,同比增長約80%;淨利潤方面,公司2019年經調整淨利潤為1.75億元,2020年淨虧損3.63億元,2021年1-9月淨虧損擴大至7.82億元。

很明顯,在線下市場加大跑馬圈地力度之前,粉筆教育是有盈利的,隨著公司高歌猛進切入線下市場,高昂的員工成本、租金成本等支出也讓公司陷入了虧損的胡同中。

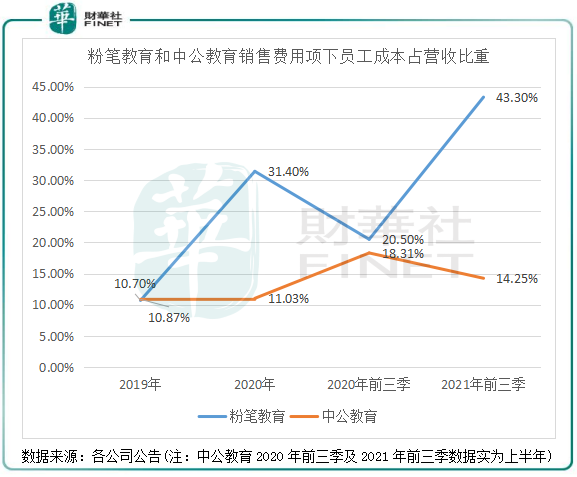

從銷售成本項下的員工成本支出就可以看出,粉筆教育對教師團隊的重視程度有多高。在2021年前三季,公司銷售成本項下的員工成本支出為11.39億元,佔營收比重高達43.3%,遠高於2021年上半年中公教育14.25%的比重。

2021年9月底,粉筆教育5000多名的講師團隊中,絕大部分教師都是學士及以上學歷,整體素質較高,這也是為何粉筆教育的員工成本如此高昂的原因,同時也是公司虧損加劇的主因。

未來,若繼續保持大量的高素質教師團隊,將不利於粉筆教育實現盈利。其在招股書中也稱:為有效管理增長並提升盈利能力,我們已優化教學團隊結構,2021年9月30日約有6300名成員,2021年3月31日約有10000名成員。展望未來,我們計劃改善師資利用率,包括增加每名教學人員服務的學生人數和彼等的教學時數,同時確保教學質素與學生的學習體驗。

結合公司2021年線上付費用戶轉線下的規模不及2020年,不難看出,在線下教育這塊重度依賴人力、師資的賽道,粉筆教育的戰略略顯盲動,導致未能適應這種模式的轉變,引起了消化不良的症狀。

教育行業的兩大巨頭,新東方、好未來都是通過十幾年的積累和精耕細作,在全國逐漸佈局開來。即便是這樣,在一輪擴張之後,仍然需要一兩年的時間去消化,以調整管理模式來適應於更加龐大的組織。很明顯,粉筆教育沒有借助這兩家企業的成功經驗,以至於沒能答好自己的「試題」。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)