春天往往意味着希望,而在3月初春暖花开的日子里,新能源车的造车新势力们,或许心情并不像室外阳光那么明媚。

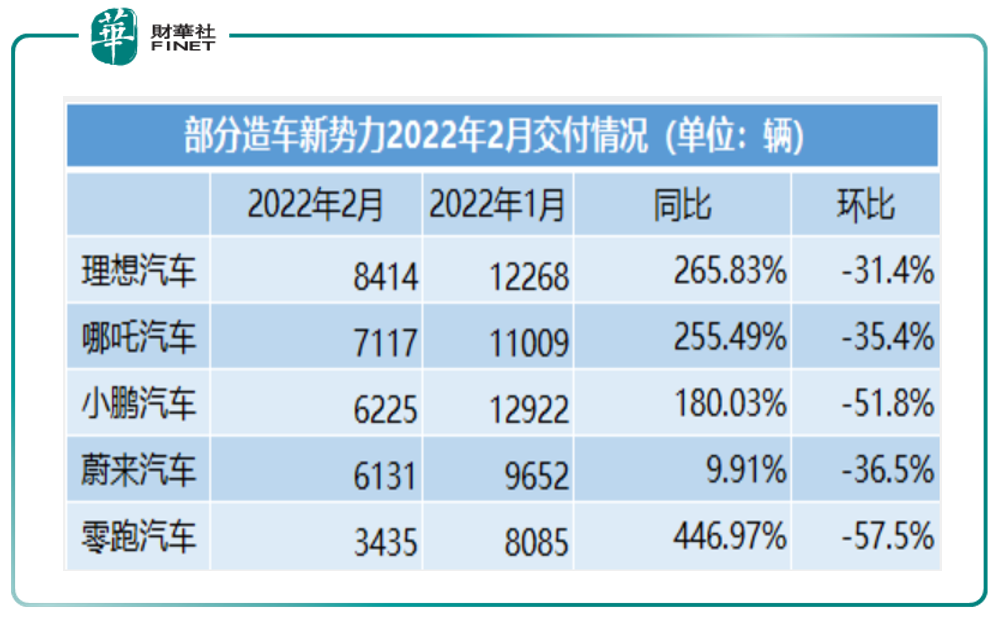

3月1日,又到了新能源车企们公布上月车辆交付情况的日子。今年2月造车新势力交付量均出现较大环比跌幅,无一家实现交付量破万,排名也发生了较大变化(见下表)。

与历史交付数据对比来看,已经连续4个月问鼎造车新势力单月交付量第一位的小鹏汽车,交付数据在2月出现“腰斩”,排名也降到了第三位,而时隔5个月后,理想汽车则再度回归榜首,傲视各方,但若仔细看2月份数据会发现,其实前4名的差距,并不大。

过去一提国内造车新势力,就是“蔚、小、理”,而如今哪吒与零跑的加入,让国内新能源赛道局势更加纷乱。

上表中可知,2月最大的亮点是哪吒汽车,排名第二,超越小鹏和蔚来,近期意欲在香港上市且已经选定保荐人的哪吒汽车2月交付量为7117辆,但环比仍下降35.4%。

“今年哪吒汽车的交付目标为15万辆,直营店数量将达到100家,渠道覆盖网点将由去年的173个城市增加到250个,且将建成15家超级用户中心。”哪吒汽车相关负责人透露了其2022年的主要计划。此外,作为哪吒汽车高端车型的哪吒S已经完成冬季标定,将在今年4月的北京车展开启预售,今年第四季度实现交付。

在A股市场上,新能源赛道去年一片火热,上下游产业链相关公司股价上涨疯狂,宁德时代被誉为“宁王”,锂矿企业也是豪横,有“锂”走遍天下,随着去年8月盐湖股份的回归,火热的赛道炒作达到了阶段性的小高潮。

而赛道火热的背后,造车企业们却经历了残酷的竞争。

现在新能源市场上有多少家中国造车新势力?6、7年前,这个数字超过300家,可如今,有市场能见度的、稳定出货的,不到10家。而就算头部排名里,也已渐渐拉开差距。

曾有专家和车界大佬公开表示:“未来国产车只会存活5家车企,其余的将全部被淘汰”。小米集团创始人雷军则认为,10-20年后,当智能电动汽车迎来竞争的终局时,可能只有5张最终的“船票”。

有意思的是,现在每月一度的交付数据,已经逐渐验证了上述观点。

虽然头部企业已经逐渐和后面拉开差距,但二线队伍也在拼命追赶。截至目前,没有人能够确保,自己能笑到最后。

造车的背后,是人力、资金等资源的全面较量。而资源的较量,离不开融资。

2月27日,蔚来宣布将在3月10日以介绍形式在港交所主板上市,届时新势力三雄“蔚小理”将齐聚港美股市场。此外,蔚来也已在新加坡交易所主板申请以介绍方式第二上市,目前正在审核中。

而二线造车新势力们也不甘落后,近日,二线新势力对赴港IPO进行了集体“突围”——合众、零跑、威马、高合等都陆续传来相关信息。

为什么选择港交所?

2021年初以来,IPO监管政策密集出台,上交所受理科创板IPO申请的节奏有所放缓。在赴美IPO因为种种原因目前有些阻碍、国内科创板申请也不太顺利的情况下,由于自身盈利问题,港股IPO似乎成为了二线新势力们最后的机会。

目前国内造车新势力们并未实现盈利。

公开数据显示,2021年上半年,哪吒总资产净额38.23亿元,营收16.32亿元,亏损6.93亿元,超过了2020年全年净亏损13.21亿元的一半。

2018年以来,零跑汽车每年亏损金额分别为3.07亿元、5.88亿元、13.9亿元、2021年一季度亏损8.6亿元。

从2017年初到2020年9月,威马已累计亏损约114亿元。2021年Q3财报数据中,威马汽车企业优先股公司股东的亏损为15.9亿元,同期相比扩张38.4%。

盈利、现金流,始终是造车新势力们的致命缺陷。而每月的交付量,则似乎对市场按时宣告:我们还活着。

从量产、到交付、到盈利,需要很长的一个时间段,造车不是造手机,没那么快。2021年销量直逼十万辆的“蔚小理”至今仍处于亏损状态,特斯拉在十几年的发展历程中,也是直到2020年才实现盈利。

想想现在世界级的特斯拉,在前几年不也是差点“死亡”?

2019年之前,特斯拉一度股价低迷,被市场做空,而全球低碳政策的相继出台与国内上海工厂的落地,是特斯拉起死回生的转机。

不过,世界级的特斯拉目前只有一个,国内的造车新势力们仍在向前辈老大哥学习和追赶中。我们看看这两年各车企的交付情况,新势力“三雄”(小鹏、蔚来、理想)较为稳定、你追我赶,哪吒则是后来居上。不过特斯拉一家的交付量就能顶国内好几家的总和,从交付量看,国内造车新势力需要努力的道路还很长。

与特斯拉相比,国内企业值得庆幸的是,从大环境来说,国内在新能源车产业方面政策方向明确,参与者众多且活跃,资本市场关注度高,市场环境不错,这也给造车新势力特别是第二梯队的造车企业带来机会。

根据中国乘用车市场信息联席会数据,2021年全年新能源汽车市场渗透率提升至14.8%。从5%飙升至近15%,只用了仅仅一年时间。多位业内专家预测,2022中国新能源汽车市场将迎来一个陡峭的“增长曲线”。

不过,对于二线新势力来说,即使市场时机更加成熟,顺利赴港上市,但仍然难言水到渠成,或仅仅能获得喘息机会。盈利与现金流,是内部财务风险,而技术革新与原材料价格波动,是外部风险。活下去,或是国内造车企业的首要目标。

(资料:据百川盈孚数据显示,3月1日,电池级碳酸锂均价较前一日上涨1.01%至50.04万元/吨,较去年同期涨幅达510.37%。

据Benchmark Mineral Intelligence发布的数据显示,2020年1月-2022年1月,电池级钴、硫酸镍、碳酸锂的价格分别上涨了119%、55%和569%。)

对比二线车企来说,一线车企们现在则更加“谦虚”,在刚刚发布的理想Q4财报会上,CEO李想坦言:“我们在智能电动车领域,刚刚完成从0到1的验证,其实还有很多的事情尚未完成。无论是从产品到应用,再到技术和系统层,我们有太多的工作还没有做,这些都值得我们在接下来的五年、十年坚持去做。”

一将功成万骨枯,哪家车企最终能突破重重阻碍,做中国的特斯拉?至少目前来看,仍然充满悬念。

作者:许螣垚

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)