2月份市场大幅调整,俄乌冲突可能成为通胀担忧向增长担忧转化的催化剂。尽管俄乌局势难以预测,经济面临多重风险,市场可能持续波动,但部分资产定价已经比较极限,一些风险收益较好的交易机会值得关注。中金公司建议做多中国股票、减配美国债券、谨慎追高油价、维持黄金敞口。

增长担忧可能成为新的市场风险点:2月份以来,俄乌冲突升级,全球市场震盪,主要股指大跌,油价突破100美元,黄金美元走强,美债利率骤降。在《俄乌局势如何影响全球市场》中,我们发现大多数地缘政治事件不会改变市场中长期趋势,但俄乌冲突发生在高通胀背景下,具有一定特殊性,可能推动全球经济基本面与政策面预期有所转向:尽管商品价格大幅上涨、CPI大超预期,但是欧美央行不但没有加速紧缩,反而开始释放鸽派信号,美联储主席Powell表示倾向于3月份加息25bp而不是50bp。

图表:俄乌冲突升级,石油价格突破100美元

资料来源:万得资讯, 中金公司研究部

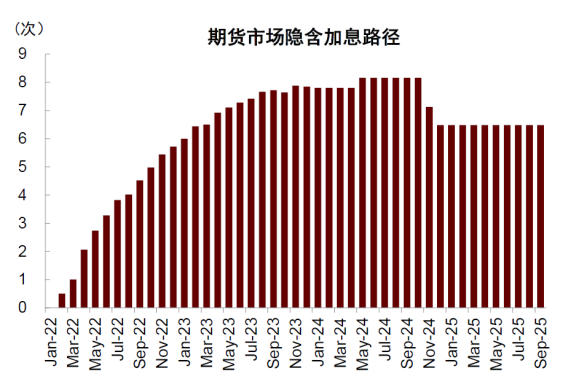

美国和欧洲货币紧缩预期同时降温,市场预期美联储3月份加息50bp的概率基本清零,欧央行的首次加息时点预期由今年9月份推迟至2023年。央行在通胀高企时放缓货币紧缩节奏,看似违背常理,其实反映地缘冲突与经济制裁可能加剧供应链矛盾,导致全球经济的增长风险上升。2022年以来,通胀担忧一直是市场交易的主线,海外央行货币紧缩、美债利率上行、股指波动增加,都是通胀预期升温的结果。如果通胀高烧不退,生产成本持续提升,最终会在某个时点形成经济增长压力,俄乌冲突可能成为通胀担忧向增长担忧转化的催化剂。

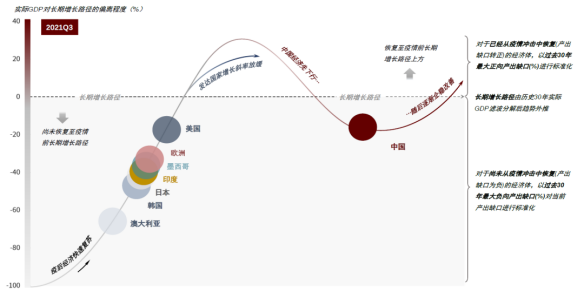

增长担忧加深,导致海外央行面临“两难”困境:如果央行现在就放缓货币紧缩进度,虽然可以缓解当下的增长压力和市场情绪,但控制通胀将更为困难,可能未来被迫采取更为激进的货币收紧,导致未来的增长风险上升。期货市场预期美联储2024年开始降息,可能是未来增长风险抬升的反映。我们认为大部分国家仍处于经济週期的复苏阶段,尽管受到地缘政治事件影响,增长压力更可能在2023年以后凸显,但市场可能提前交易增长担忧。商品高涨形成通胀压力,推高利率,压低股指;通胀压力衍生增长担忧,同时压低商品、利率、股指。通胀压力与增长担忧叠加,可能造成海外股指持续震盪,美债利率小幅上行,商品价格逐渐筑顶。

图表:期货市场预期2024年美联储开始降息

资料来源:Bloomberg,中金公司研究部

图表:大部分经济体仍处于经济週期的复苏阶段,今年的经济增长压力相对较小

资料来源:Bloomberg,Haver,中金公司研究部

2月份市场大幅调整,不仅反映市场预期转化,也受到情绪驱动与交易因素影响。尽管俄乌局势难以预测,经济面临多重风险,市场可能持续波动,但部分资产定价已经比较极限,一些风险收益较好的交易机会值得关注:

做多中国股票:经过几个月的持续调整,中国股指估值已经偏低,市场情绪好转时的上涨弹性更大,风险增大时的下行空间更小。2月份全球风险资产普遍下跌,A股震盪中小幅上行,可能反映估值韧性。

随着 “稳增长”政策持续发力,经济数据开始改善(信贷开门红,PMI超预期),经济增长可能逐渐由下行向企稳过渡(《如何交易中美政策週期》)。如果海外增长担忧加深,中国增长企稳将进一步形成国內市场的相对优势。2022年两会将在3月4日-5日召开。複盘过去四届两会期间中国市场表现,我们发现两会之后一个月內A股上涨概率较高。在政策着重强调“稳增长”的年份,A股表现更好。根据资产配置指标体系,信贷脉冲与风险溢价也分別提示未来3个月中国股指或有不错表现,我们建议维持超配A股和港股,结构上在稳增长板块和製造成长板块间均衡配置。

减配美国债券:在大类资产配置2月报中,我们提示2月初美联储加息预期偏高,可能阶段性降温。随着俄乌冲突升级,市场预期2022年美联储加息次数一度降至5次以下。目前加息预期处于相对低位,如果2月份CPI再超预期,或地缘政治风险下降,美联储也可能选择在3月后某次FOMC会议上一次加息50bp,加息预期存在回升空间,可能推高美债利率。对于长端利率,期限溢价可能已经计入较多增长忧虑,但尚未对“缩表”充分定价。如果美联储在3月份FOMC会议对“缩表”的表述超预期,存在期限溢价阶段性上行可能性。最近十年期利率一度降至1.7%,受到短期避险情绪与交易因素影响,大幅偏离均衡价格。根据“利率预期+期限溢价”模型,我们预测十年期美债利率上半年回升至2%以上,下半年升至2.1%。在当前市场点位,我们建议减配美债。

谨慎追高油价:受俄乌冲突和经济制裁预期影响,石油等能源商品供给溢价大幅上涨,近月WTI期货价格已升至114美元/桶。我们认为石油等能源商品短期仍有上升空间,但继续追高的性价比可能已经不高。石油期货的贴水已经达到最近40年最高点,定价已经比较极限,高位震盪概率增加:一方面,如果地缘政治风险边际回落,或石油供给有所改善(OPEC、伊朗、北美叶岩油),可能造成价格回调。另一方面,如果石油供给短期没有改善,油价继续高企,可能导致经济增长风险提前兑现,油价大涨之后开始大跌。

维持黄金敞口:在《2022年大类资产配置展望》中,我们建议把黄金作为2022年的组合对冲资产,建议标配。在基准情景下,美国长端真实利率上升,通胀得到控制,不利于黄金表现。但未来两年经济增长可能放缓,限制真实利率上升空间,对黄金压制或许有限。在风险情景下,如果通胀大幅超预期或者增长大幅低于预期,黄金都可以对资产组合提供对冲。

(中金公司《大类资产配置月报:全球市场巨震后的风险与机会》)

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)