近日,有著中國「破爛王」之稱的格林美接受了200餘家機構調研,其中不乏摩根士丹利、高盛、野村證券、陽關私募等知名機構參與。

在格林美公佈的機構調研會議紀要顯示,公司就投資者重點關注的11個問題進行了回復,其中在問及2022年客戶訂單情況時,公司信心飽滿表示2022年訂單爆滿,計劃銷售三元前驅體超過20萬噸,未來三年長期預期訂單在100萬噸以上。

消息刺激下,3月21日,公司股價一度大漲7%,最終收漲5.56%至8.74元/股,總市值達418.1億元。

令人玩味的是,早在去年9月以來,公司股價委靡不振,歷經長達大半年的下挫,區間最大跌幅達45%。如今在眾多機構關注目光中,開啓反彈的格林美又能維持多久呢?

調研釋放了哪些信號?

據格林美介紹,公司三元前驅體主要客戶包括ECOPRO、邦普、廈鎢新能源、容百科技等國内外知名客戶。

就容百科技而言,今年2月底,該公司才剛簽下一筆長期採購單,擬在2022年至2026年間向格林美採購前驅體不低於30萬噸。可見,無容置疑的是格林美拿單能力持續凸顯。

受益訂單爆滿,公司表示,2022年將實施產能有序爬坡,其中第一季度計劃產能為3萬噸,第二季度4.5萬噸,第三季度5.8萬噸,第四季度6.7萬噸,全年衝擊20萬噸交單,且在未來三年的長期預期訂單在100萬噸以上。

如此之高的預期,離不開公司產能的加速補給。

從產能釋放看,截至2020年12月31日,公司三元前驅體已經建成的產能總量達到13萬噸/年。2021年,公司亦快速啓動了「荊門+泰興+福安」一主兩副的三元前驅體制造基地建設,截至年底便形成超過年產23萬噸三元前驅體總產能,保障公司三元前驅體市場增長的產能需要。

此外,不少投資者進一步抛出提問稱,公司三元前驅體產品的核心優勢在哪?對此,公司表示,全面聚焦高鎳低钴三元前驅體產品的研發和生產,保障毛利率與核心市場地位。

據悉,三元前驅體佔據正極材料成本超過60%,是鋰電池的「核中之核」。從制程上看,生產三元前驅體主要原料包含硫酸鎳、硫酸钴、硫酸錳核氫氧化鈉,在電池高能力密度的需求下,高鎳化趨勢愈發明顯。

截至2021年上半年,公司三元前驅體全面由5係、6係產品向8係及8係以上高鎳產品轉型升級,8係及8係以上高鎳產品出貨量佔比50%以上,9係超高鎳(Ni90及以上)產品銷售佔比40%以上。2022年,公司8係及以上產品出貨量預計超65%,其中9係佔比超80%;

針對大量鎳原料的需求,公司主要通過動力電池回收、自建印尼鎳資源工廠、與戰略礦業公司簽署長單等路徑來保障鎳資源供應。公司預計鎳原料自給率在2022年達到40%以上,2025年達到70%以上,2027年實現100%完全自給。

總結而言,公司2022年將圍繞「產能大釋放、產品高端化、進入高增長主頻道」開展,三元前驅體業務仍是公司未來發展的一大看點。

業績高增長,「破爛王」騰飛在即?

公開資料顯示,格林美誕生於2002年,是做垃圾回收起家的,經過十幾年的技術積累,公司逐步突破了基於廢舊電池、電子廢物、報廢汽車等污染資源的循環利用關鍵技術,實現循環再造鎳、钴、銅、鎢等稀有金屬資源循環再生價值鏈、廢塑料循環再生價值鏈和新能源全生命周期價值鏈,成為世界領先的廢物循環企業,搖身一變「收破爛」大王。

作為一家獨大的破爛大王,格林美慢慢積累起客戶群,擁有SAMSUNGSDI、ECOPRO、CATL、LGC、ATL、Umicore、Sandvik、Kennametal、BYD、中國五礦、容百科技、廈門鎢業等全球知名客戶群體和戰略新興產業優質客戶。

業務發展上,自2015年就盯上了新能源汽車環節,除動力電池回收外,還步入三元電池前驅體領域,自此後一發不可收拾。

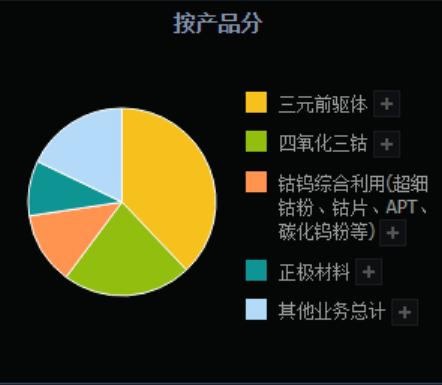

憑借著對钴鎳元素的深度理解,格林美迅速成長為行業巨頭,2017年至今始終蟬聯電池正極前驅體出貨量全球第三。同時,三元前驅體業務已經成為公司的第一大主營業務。

截至2021年上半年, 公司三元前驅體產品實現營收30.33億元,佔比總營收的37.92%,貢獻毛利率高達25.63%,位居行業前茅。

與此同時,公司動力電池回收與前驅體主業形成協同效益,受益不少。2020年動力電池回收量較2019年翻倍增長,實現了盈利。

當前,動力電池回收市場佔有率穩步提高,公司有3家子公司位於國家電池回收建議白清單内,已與340家整車廠和電池廠簽訂合作協議,並不斷擴大合作方。

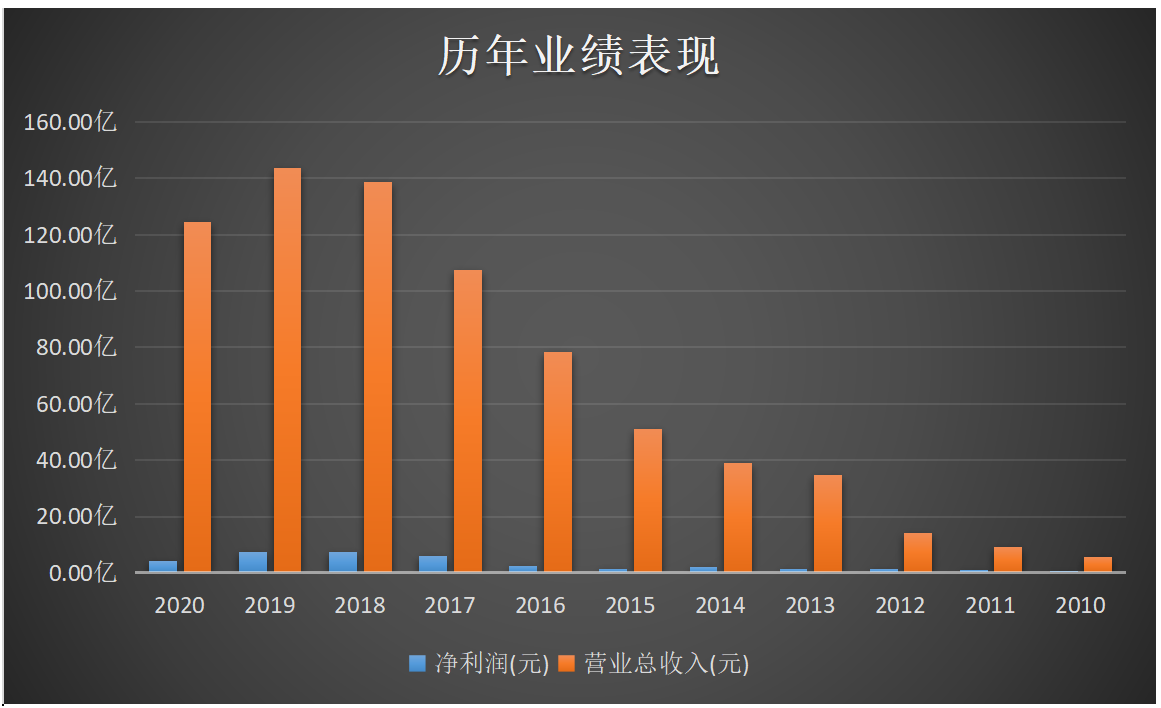

回顧上市以來的經營表現,公司成績斐然。除2020年受疫情影響,業績下滑外,其餘年份均保持穩步增長態勢,尤其是營收規模在2010年至2019年10年間飙增了7.5倍。

2021年度,公司核心業務產能全面釋放,銷量大幅增長,推動公司銷售與業績大幅增長。報告期内,公司預計實現歸屬淨利潤約為8.66億元至9.9億元,同比增長110%至140%。

排除2020年基數較低影響外,公司2021年度盈利中位值9.28億元,亦較2019年7.35億元有所增長。

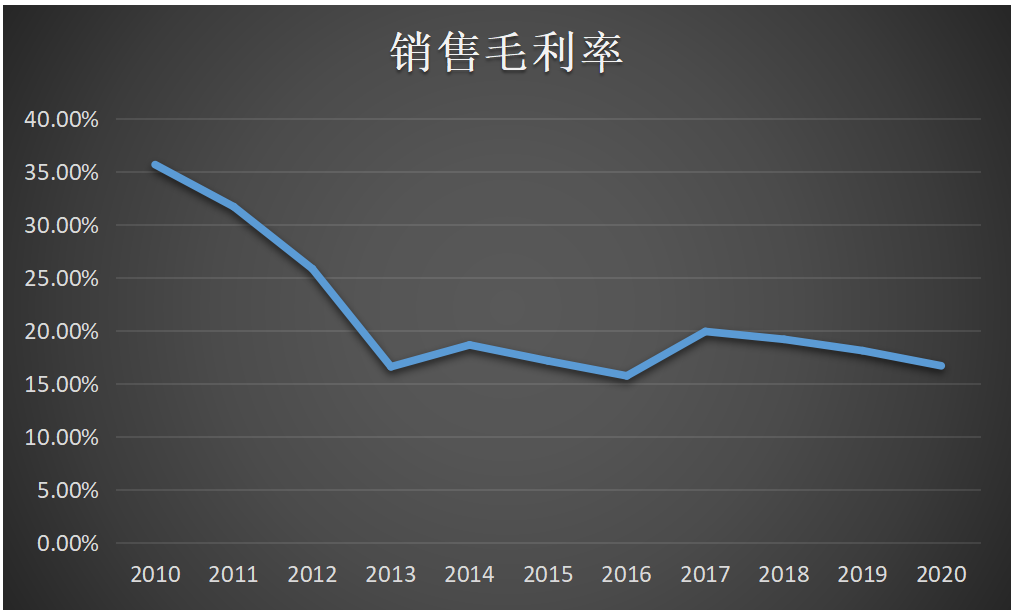

不過,縱覽公司整體產品毛利率水平,前期下滑趨勢明顯,近年來較為穩定。具體而言,上市之初公司銷售毛利率達35.65%,2013年開始出現大幅下滑,自此後毛利率水平保持在18%左右。

對此,公司公然表示,公司各項業務的平均毛利率為20.42%,其中,三元前驅體業務的毛利率達到了25.63%。

因此,可以判斷,要實現公司毛利率水平的進一步提升,還需格林美在動力電池等多個領域加把勁。公司稱,將通過不斷提高自動化生產水平、產品技術創新、打通資源通道、綁定全球優質客戶、擴大在高端市場的佔比等來降低產品成本,提升毛利率。

文:虹小豆

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)