如果说银行股和保险股有何共同之处,那就是2020年以来股价一直承受压力,是破净的重压区——只有中国平安(02318.HK,601318.SH)、招商银行(03968.HK,600036.SH)和中国人寿(02628.HK,601628.SH)是例外。

近日,高层提出针对当前形势变化,鼓励拨备水平较高的大型银行有序降低拨备覆盖率,适当运用降准等货币政策工具,推银行增强信贷投放能力,进一步加大金融对实体经济的支持力度,降低企业综合融资成本。

乍一看,是要金融机构向实体经济让利,但其实对金融机构来说是大利好。

如何理解准备金和拨备覆盖率

国内大型商业银行主要从事利息相关业务,即集合社会成本相对较低的存款和可用资金,以贷款或者投资的形式,将其引导到有融资需求的实体经济,以赚取投资回报与资金成本之间的差价。

但是,商业银行的存款并不能全部贷放出去。为保证客户提取存款和资金清算需要,须按照一定的比例将部分存款存入央行作为存款准备金。

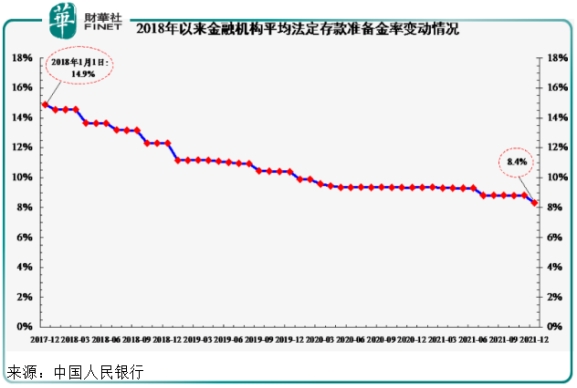

根据人民银行的数据,2021年12月15日,我国金融机构的平均存款准备金率为8.4%,见下图。

下调准备金率,就意味着金融机构可以放贷出去的资金增加。由于银行存放于央行的准备金收益率是按当前利率计算,收益一般较低,但如果将它们贷放出去,可获取的风险回报要高得多。这样一来,息差扩大,将有利于银行的利息业务收入和收益。

2021年12月15日,大型银行、中型银行和小型银行的存款准备金率分别为10.0%、8.0%和5.0%。目前市场关注的是何时降准以及如何降准(定向还是全面)。

考虑到大中型银行的准备金率相对较高,其所处的位置或更有利。

商业银行在放贷资金出去后,需要对能不能收回资金进行风险评估,对超过特定风险参数的资金判定为不良贷款,并据此拨出一些资金来应付出资者对这一不良贷款的索偿,也就是坏账拨备额。拨备覆盖率指的是坏账拨备额与坏账之比。

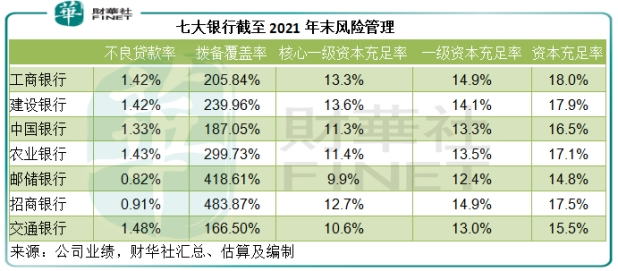

目前大部分大型银行的拨备覆盖率都在200%以上,招行和邮储银行(01658.HK,601658.SH)更高达400%以上。若这些覆盖率偏高的银行降低覆盖率,或有望为其腾出更多可用来获利的资金,从而带动其盈利表现。

总括而言,高层的建议将有利于银行,尤其招行等拨备充裕的大型商业银行,鼓励它们增加投放资金,提升业务增长。

哪家银行最能得益?

存款准备金率相对较高的大型银行应可受惠,尤其拨备覆盖率较高的招行的邮储银行,其中招行的净资产回报率是七家银行中的最高,意味着其在运用资金方面效率更高,应最能得益。

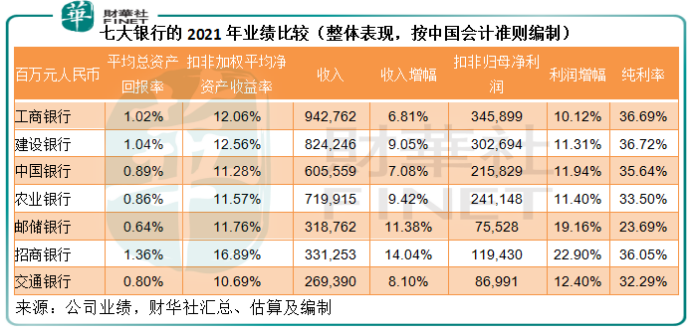

见下表,招行的扣非加权平均净资产回报率高达16.89%,显著高于四大行、邮储银行和交通银行。

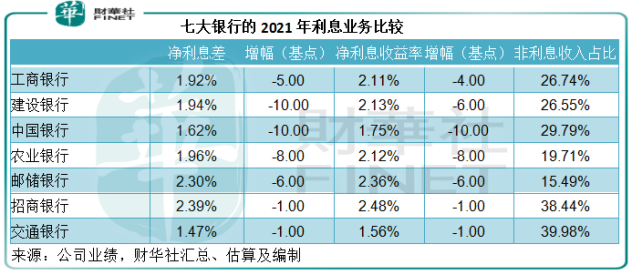

利息业务方面,招行的净利息差和净利息收益率(NIM)均为大型商业银行中的最高,反映其在回报与成本之间的分寸把握得最好;非利息业务收入占比也较其他银行高,意味着其分散业务风险的能力更强。

招行的资本充足率满足监管要求,不良贷款率也低于四大行和交行,还不足1%,而拨备覆盖率则为七大银行中的最高,达到483.87%,显示其在风险把控方面的得力。

但是,由于综合素质更佳,招行的估值也较其他大型银行高。

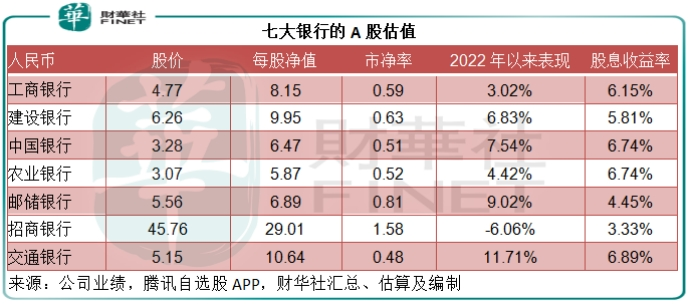

A股方面,招行的市净率为1.58倍(按股价45.76元人民币计算),是交行的3.3倍,四大行的2.5倍以上,几乎是邮储银行的两倍。以股息收益率来看,国有四大行和估值较低的交行,股息收益率也有6%,几乎是银行中低风险理财产品的两倍,而招行仅3%左右。也因此,招行是2022年以来累计表现为下跌的唯一大型银行股。

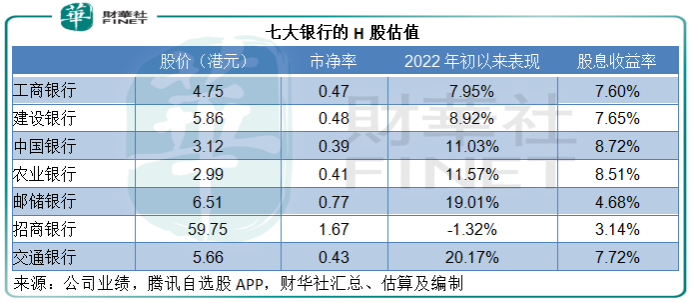

H股的表现也类似,所不同的是,招行的H股股价较A股股价溢价约6.1%,这在AH股同步上市的中资股中颇为罕见。四大行的H股均较其对应的A股具有较大折让,惟邮储银行的折让值稍低。

保险股间接受惠?

险企是银行股的重要投资者。有传险资股权投资范围可能收紧,或限于保险类、非保险金融类,与保险业务相关的医疗、养老、汽车服务、金融科技以及银保监会认可的其他行业企业,相关新规正在研究中。若银行的业绩得到改善,险企的投资表现也可得到提升,间接利好保险股。

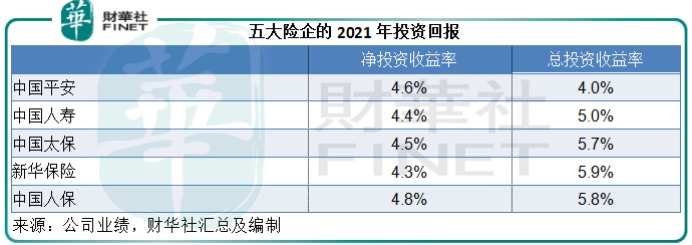

五家AH股上市的保险企业,平安、国寿、中国太保(02601.HK,601601.SH)、中国人保(01339.HK,601319.SH)和新华保险(01336.HK,601336.SH),2021年的净投资收益率和总投资收益率均有所下降。

其中平安的总投资收益率下降幅度最大,跌2.2个百分点,主要因为华夏幸福的减值和拨备。

值得注意的是,若银根宽松一点,对中小企业的支持力度再大一点,保险企业的股权投资回报或有望改善。

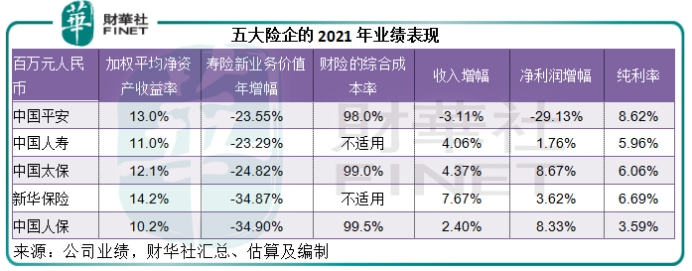

从主营业务——保险来看,五家寿险企业的新业务价值均见23%以上的跌幅,整体业务表现下降。

从整体业绩来看,平安依然垫底,2021年的收入和利润均有所下降,而另外四家上市险企均实现增长,不过得益于自身的银行和科技业务,平安的盈利能力仍稍高于同行,净资产收益率和纯利率均稍高。

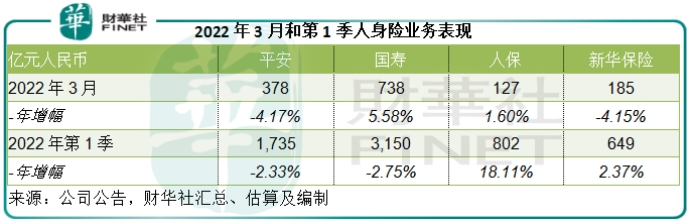

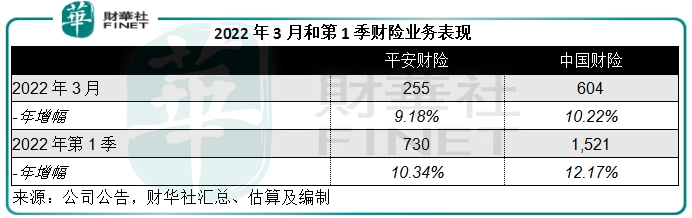

大部分上市保险企业都公布了2022年第一季运营数据,平安的人身险业务表现依然落后,三月份的原保险保费收入同比下降4.17%,第一季下降2.33%;但平安财险的原保险保费收入在今年前三个月均实现增长,2022年3月同比增长9.18%,第一季累计增长10.34%,整体表现仍逊于中国人保旗下的最大财险企业中国财险(02328.HK)。

而国寿的三月份寿险业务则恢复正数增长,同比增长5.58%,第一季原保险保费收入仍按年下降2.75%。

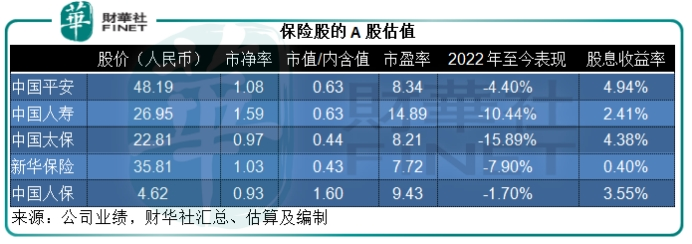

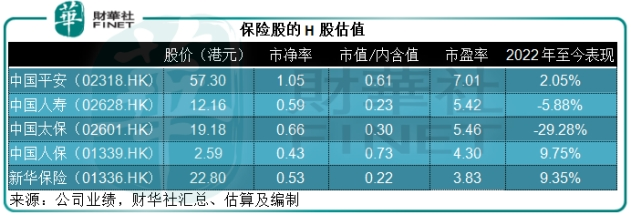

从估值来看,保险股的市净率估值要优于银行股,A股基本与资产净值持平,但H股则显著落后,看来海外股东对保险股的预期仍有所保留。

值得留意的是,市场对其房地产投资的疑虑,令平安的估值持续受压,当前的股息收益率处于一个挺难得一见的水平,接近5%。

更为重要的是,平安还通过股份回购来回馈股东,2021年8月,平安董事会通过了以公司自有资金回购50-100亿元A股股份的方案,12个月内有效。截至2022年3月31日,其已累计回购A股股份7777万股,占总股本的0.43%,支付资金总额38.99亿元人民币。

这些措施或可稳定其股价表现。但是长远表现仍将取决于寿险业务能否改善以及投资回报。

总结

总括而言,最近推动银行增强信贷投放能力的消息,应有利于拨备覆盖率较高、业务能力较强的大型商业银行,例如招行、邮储银行等。

实体经济的提振,反过来也有利于降低银行风险和提升银行盈利能力,同时也有利于保险企业的业务表现和投资表现。

但相比于保险股较为合理的市净率估值(股价大致与资产净值持平),银行股尤其四大银行,当前的估值仍具有深幅折让,或许更值得关注。

毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)