正所谓“逆境之中见真章”,在新冠肺炎疫情、地缘情绪持续升温、全球经济下行压力加大等外部因素持续影响下,不少企业“负重前行”且经营业绩受到了不同程度的影响,但也有企业在此逆境之中“马太效应”不断增强,不断上演超预期的业绩表现。

凭借在全球CXO全产业链的优势,以及独创的“CRDMO”和“CTDMO”业务模式,药明康德(603259.SH)(02359.HK)2022年一季度业绩呈现超预期表现。

漏斗效应显著,营收再创新高

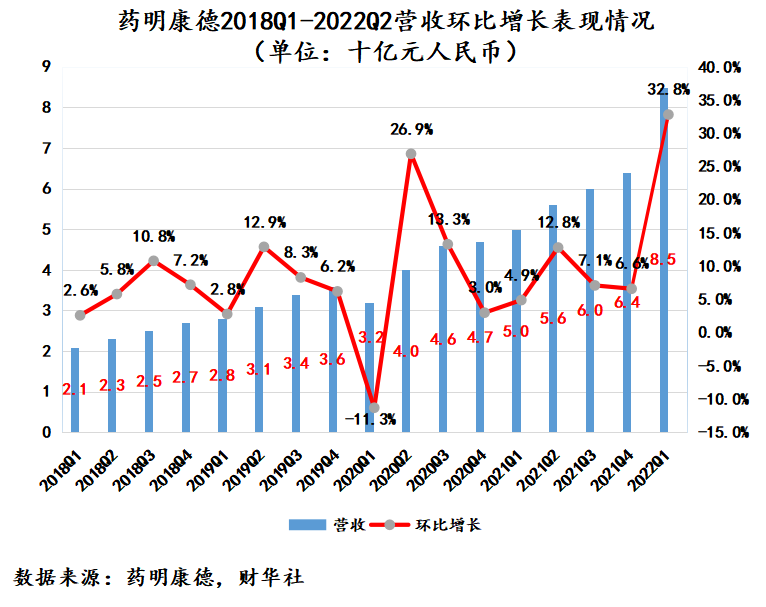

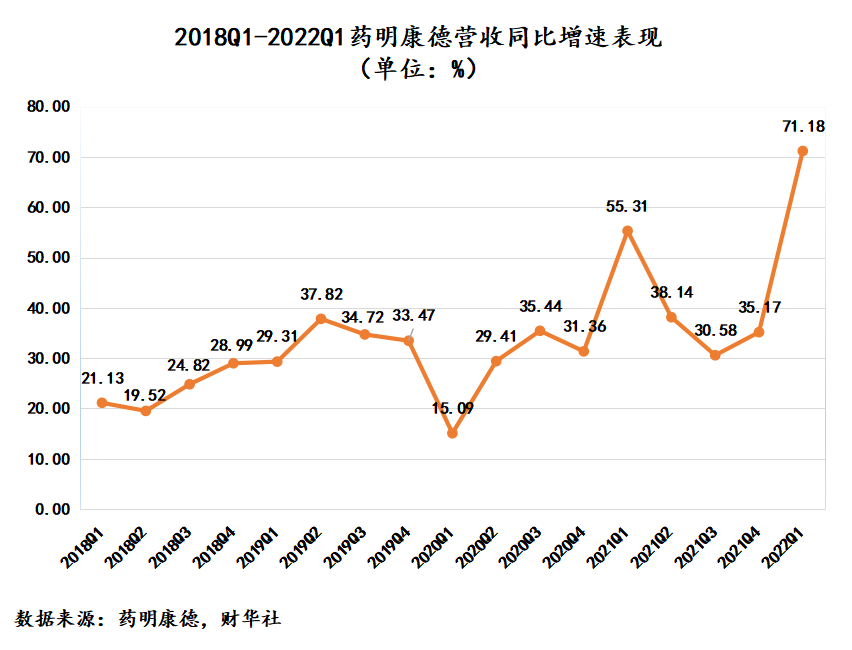

4月25日晚间,药明康德发布了2022年一季度业绩公告,2022年一季度实现营收为人民币84.74亿元(单位下同),同比增长71.18%,环比增长32.8%。

值得注意的是,除2020年一季度受新冠肺炎疫情爆发影响外,自从2018年一季度以来,药明康德已经实现了十六季度营收环比增长。这在A、H股两大资本市场中,是非常罕见的。

从同比的表现来看,自药明康德登陆资本市场以来,已经连续17个季度营收保持同比增长。更为重要的一点是,药明康德同比增速基本都保持在双位数增长,且近四年的复合增长率更是达到34%。(如下图所示)。

能在不确定的大环境中保持营收环比、同比的高增长态势,很大程度上要得益于药明康德持续不断的能力和规模建设,充裕的在手订单和“流量端口”合成化合物数量的持续飙升,和CDMO分子管线项目进入商业化兑现期,让公司漏斗效应不断增强。

订单方面,据2021年药明康德财报显示,公司期末已签订合同尚未完成的收入达到158.55亿元。

小分子管线项目方面,截至2022年第一季度末,药明康德小分子CRDMO管线所涉新药物分子1808个,其中临床III期49个、临床II期271个,临床I期及临床前阶段1446个、已获批上市的42个。

此外,在细胞和基因治疗CTDMO业务迎来业务发展转折点,实现收入2.98亿元,较上年同期增长37%。

如此可见,充裕的在手订单和处于不同临床和商业化阶段庞大管线项目储备,不仅赋予了药明康德强大的抗风险能力,还为公司短、中、长三个生命周期稳健的业绩增长提供了强有力的支撑。

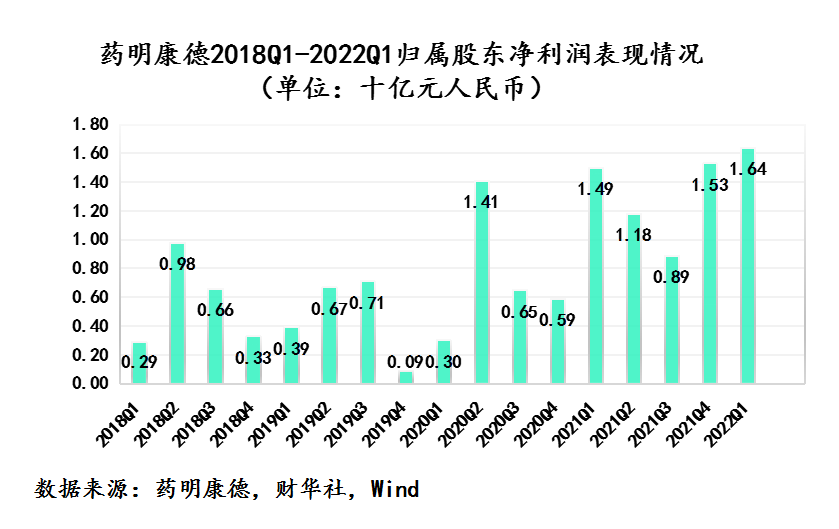

不仅如此,高营收增长持续兑现公司高盈利属性。2022年一季度,药明康德实现归属股东的净利润约为16.4亿元,同比增长9.54%,继续刷新单季度净利润新高。

值得注意的是,从公司所披露的其余两个口径的利润情况来看,扣非后归母净利润和经调整non-IFRS的归母净利润增速分别达到106%及85%亦创下历史新高。

据一季度财报显示,2022年一季度,药明康德因公司所投资标的公允价值变动和投资收益的影响,预计产生净损失约1.79亿元,较上年同期净收益10.6亿元,出现由盈转亏。

随着这几年国内创新药不断崛起及全球化来袭,而创新药的研究又属于分布式发展的态势,因此对于像药明康德这样的CXO企业来说,需要更多触及新技术和新能力,观察行业发展趋势显得至关重要。过程中像药明康德这类头部的CXO企业使用了多元化的方式以跟踪行业的发展,而投资便是其中之一。从药明康德所披露的信息来看,公司大多数投资介入的阶段均处于较早期初创阶段。因此,随着这些投资标的成功上市或后续融资估值不断提升,所投资标的公允价值亦会出现较大波动。

例如,2019年以来,随着药明康德参股的生物科技股(如华领医药、JW等)不断成功IPO上市,也导致公司公允价值波动非常之大;而2021年至今,随着港股的下跌、生物科技股二级市场表现等方面较为低迷,药明康德所投资标的公允价值变动自然受到一定影响。

需要投资者留意的是,如果投资者想要更好的透视药明康德主营业务表现,可以关注公司披露的披露经调整non-IFRS财务数据,即经调整非《国际财务报告准则》的财务数据。

目前,药明康德的经调整non-IFRS数据,是剔除已实现及未实现权益类投资收益、应占合营公司盈亏、汇率等因素影响,真实的反映出公司当期的财务状况和业务表现。

2022年一季度,药明康德的实现扣非后归属股东净利润17.14亿元,同比增长106.52%;经调整non-IFRS归属股东净利润为20.53亿元,同比增长85.82%。

这意味着一季度由经营性主营业务产生的净利润表现要比一季度的营收亮眼许多。

超预期背后:CRDMO/CTDMO商业模式价值凸显

实际上,药明康德2022年一季度业绩表现是超市场预期的。

4月11日,安信证券发布研报指,药明康德2022年一季度扣非净利润表现已经超出了业绩增长预期;浙商证券发布研报表示,2022一季度收入端超出公司此前公告的65%-68%预期,显示出强劲的增长趋势延续性。此外,光大证券、国金证券、中泰证券、花旗等多家国际投行及券商纷纷发布研究报告指,药明康德2022年一季度业绩表现是超预期的,并纷纷给予公司“买入”评级。

某种层面上讲,在2022年一季度外部风险高压之下,药明康德业绩表现超过公司此前业绩预期及券商市场预期,足以反映出公司在外部不确定性环境中,拥有强劲的核心竞争力和抗风险能力。

除了公司拥有充裕在手订单和覆盖生物医药全生命周期的丰富研发管线外,药明康德一季度超预期增长,得益于公司的CRDMO(合同研究、开发与生产)和CTDMO(合同检测、研发和生产)的商业模式的成功。

具体而言,近年来,为了进一步降低研发门槛,赋能客户提升研发效率,为患者带来更多突破性的治疗方案,药明康德独创了“CRDMO”和“CTDMO”业务模式,将一体化、端到端的服务范围涵盖化学药研发和生产、生物学研究、临床前测试和临床试验研发、细胞及基因疗法研发、测试和生产等领域,满足中国、美国、欧洲及其他区域客户从药物发现、开发到生产的服务一站式服务需求。

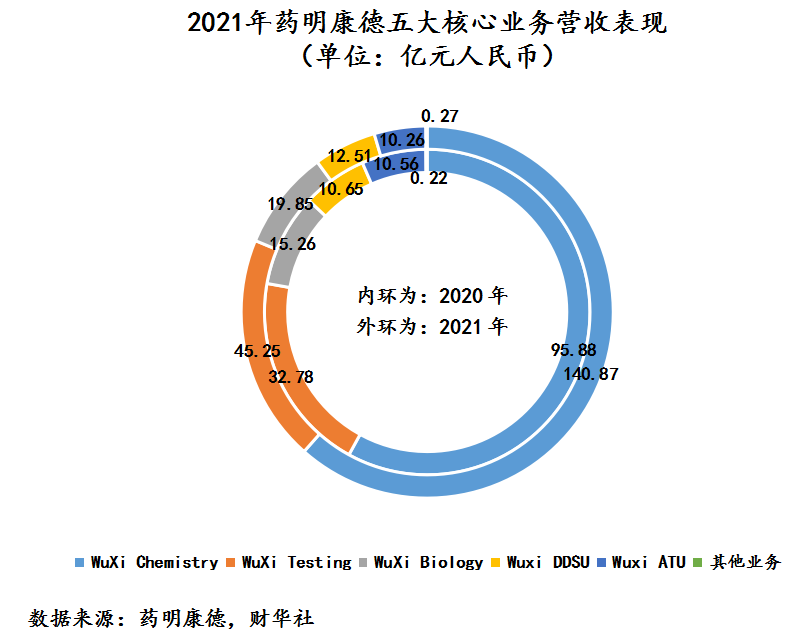

在一体化CRDMO和CTDMO业务商业模式体系之下,让药明康德旗下五大核心业务即化学业务(WuXi Chemistry)、测试业务(WuXi Testing)、生物学业务(WuXi Biology)、细胞及基因疗法CTDMO业务(ATU)和国内新药研发服务业务(DDSU),业务间的协同效应不断增强。尤其是,基本盘WuXi Chemistry业务,迸发出前所未有的增长动力。

在一体化CRDMO和CTDMO业务商业模式体系之下,药明康德将化学业务得到了重塑,在原先CDMO上增加了小分子药物发现(R)的功能,构建了更加强大的一体化CRDMO平台,让公司服务新分子种类的能力不断增强,同时长尾效应的优势不断凸显。

2021年,药明康德的WuXi Chemistry业务实现收入140.9亿元,同比增加46.9%,占总收入的比例分别为61.6%,呈现持续提速的迅猛增长态势。其中,小分子药物发现收入同比增长43.2%,工艺研发和生产(D&M)的服务收入同比增长约49.9%。

值得一提的是,基于药明康德一体化CRDMO平台优势和持续贯彻“长尾”战略,小分子药物发现长尾效应不断增强。据2021年财报显示,药明康德的小分子药物发现长尾客户收入同比增长高达71%,成为WuXi Chemistry业务营收高增长的强大助力。

此外,基于药明康德丰富且庞大的小分子CRDMO管线,和药明康德全球化业务和产能优势,管理层对WuXi Chemistry业务增长给予了厚望。在药明康德2021年业绩发布会上,公司管理层就曾表示,WuXi Chemistry业务2022年增速较2021年有望翻倍。

从2022年一季度财报表现来看,WuXi Chemistry确实与管理层给出指引一样,业绩实现了翻倍。据财报显示,2022年一季度WuXi Chemistry收入为61.18亿元,同比增长102%。

某种层面上讲,药明康德WuXi Chemistry营收倍增,正不断凸显出公司管线漏斗效应,也预示着后续业绩增长趋势延续性非常可期。

此外,WuXi Testing、WuXi Biology、WuXi ATU、WuXi DDSU在业绩及运营上都有不错的业绩表现,同时不断兑现公司管理层预期,甚至上演超预期表现。

就WuXi Testing而言,在实验室分析与测试持续高增长、临床CRO导流能力不断增强驱动之下,2021年WuXi Testing业务强劲增长38%。药明康德预计2022年随着持续成都和南京实验投入使用,以及充裕实验室分析与测试服务在手订单,WuXi Testing业务有望延续近几年的增长趋势。

2022年一季度,WuXi Testing延续2021年高增长势头,依托一体化平台优势,实现收入12.8亿元,同比增长31.7%。其中,实验室及测试收入高达9.1亿元,同比增长39.9%,是WuXi Testing业务分部业绩高增长主要输出动力。

展望后市,依托药明康德在亚太安评业务龙头地位,药物安全性评级、医疗器械测试有望保持高增长趋势。此外,叠加后续临床CRO服务和SMO服务项目不断扩张及赋能创新药不断上市,WuXi Testing业绩高增长可预见性强。

就WuXi Biology而言,药明康德依托手中世界最大的发现生物学赋能平台,带来的全方位生物学服务和解决方案的竞争优势,以及在新分子类型和DNA编码化合库(DEL)的领先优势,WuXi Biology业务在2021年实现了30%高增长。对于2022年的展望,药明康德认为,WuXi Biology业务强大而广泛的新分子种类服务能力驱动快速增长将延续近几年的增长趋势。

据财报显示,2021年一季度,WuXi Biology业务收入为5.33亿元,同比增长26.2%,继续保持高双位数增长势头。

WuXi Biology业务收入能保持高增长态势,很大程度上,得益于公司新业务增长点新分子种类相关生物学服务的崛起。据财报显示,2021年一季度新分子种类相关生物学服务收入同比增长110%,增速表现比公司基本盘WuXi Chemistry还有高。

可以预见,随着药明康德加快在靶向蛋白降解、核酸类新分子、偶联类新分子、载体平台、创新药递送系统的建设及创新,新分子种类相关生物学服务业绩增长将非常可期。

就WuXi ATU而言,作为药明康德一体化CTDMO平台的核心组成部分。药明康德依托在全球化业务及产能方面的优势及自身一体化服务优势,持续加强细胞疗法 CTDMO服务平台建设,协助多个客户项目研发创新,并为客户提供全球领先的工艺开发与生产服务。2021年WuXi ATU业务服务项目中,有4个项目已经即将步入上市申请阶段。对此,药明康德表示,2022年WuXi ATU业务将是转折之年,预计WuXi ATU业务目标增速快于行业。

从2022年一季度财报来看,WuXi ATU业务不仅兑现了管理层的业绩指引,而且增长势头非常强劲,是药明康德五大核心业务分部中,增速第二高的业务。据财报显示,2022年一季度,WuXi ATU收入为2.99亿元,同比增长37%。

展望后市,随着新技术TESSA™正是发布及应用,产能效益及质量大幅提升,WuXi ATU业务有望迸发出更强的增长动力。

就WuXi DDSU而言,2022年一季度营收2.41亿元,较去年同期下降21.5%。采用里程碑和销售分成的收费模式,为中国客户提供小分子一类新药的产品研发服务。2021年,业务手中已经拥有递交上市申请或处在临床阶段的项目共144个,其中70%左右的项目临床进度位列中国同类候选药物中前三位。药明康德表示,受国内客户需求的变化,2022年WuXi DDSU业务将处于迭代升级阶段,由于交付IND周期更长,对当期业绩有一定程度影响。可以预见,随着药明康德IND申请项目不断增加,以及项目获批成功率提升,“里程碑+销售分成”稳收入模式,有望成为药明康德新的业务增长点。

整体而言,药明康德独创的CRDMO和CTDMO商业模式,正不断凸显公司长尾战略、全产业链等方面的核心竞争优势,也不断筑高公司五大核心业务的护城河。

在此背景之下,药明康德对二季度业绩表现也有更高期待及信心。药明康德表示,如果上海疫情在2022年4月底得到有效控制,公司预计2022 年第二季度收入仍将实现63-65%的高速增长,公司也对2022全年实现收入增长65-70%的目标充满信心。

向前看,随着五大板块齐头并进,药明康德即便面对复杂多变且挑战重重的市场环境,公司都具备逆势而行的实力及魄力。展望2022年,药明康德业绩表现值得期待,亦值得股东坚持看多。

尾语:

在股市低迷及外部环境压力巨大态势之下,短期抗市场风险能力强且中长期引擎依然充沛的药明康德,成为二级市场逆势加仓的对象。尤其是3月份业绩披露以来,北向资金抄底迹象明显。

据富途数据显示,截至3月21日至2022年4月25日,药明康德沪股通持股数从1.67亿股提升至1.75亿股,持股比例持续上升至6.87%。

此外,从一季度公募基金医药持仓情况来看,截至一季度末持有药明康德仓位的基金数量达到844家,较上一季度环比增加186家,持有市值达到712.8亿元,为持有公募基金数量最多的医药行业标的。

从一季度业绩表现及公募基金持仓情况来看,药明康德或许将成为2022年资本市场不错的避险资产。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)