2022年4月26日,2022中國物業服務百強企業名單發佈。資料顯示,2021年,物業管理服務百強企業管理面積達到5692.98萬平方米,同比增速為16.69%;百強企業市占率上升至52.31%,較上年增長2.60個百分點。

物業管理服務公司多集中在港股上市,截至2022年4月26日,已有50家內地物管公司在港交所掛牌上市。從2014年物管公司首次登陸港交所,到2020年物管公司上市熱潮,再到2022年物管板塊出現估值和股價雙回落,物管板塊近幾年可謂大起大落。

長期來看,隨著內地房地產市場的大規模整合,物管板塊也出現了挑戰與機遇並存的現象,其中以兼併重組的方式來推進行業集中度加速提升將成為主要趨勢。在這一過程中,現金充裕和融資能力強的物業管理服務公司更有機會“勝者為王”。

物管百強企業整體延續增長,碧桂園服務穩居市值榜和業績榜首位

2022年4月26日,2022中國物業服務百強企業名單發佈。資料顯示,2021年,物業管理服務百強企業管理面積達到5692.98萬平方米,同比增速為16.69%;百強企業市占率上升至52.31%,較上年增長2.60個百分點。

由於A股與港股在上市制度和上市流程方面存在差異,因此絕大多數物業管理公司選擇赴港上市。

2014年1月6日,彩生活(01778.HK)成功在港交所上市,成為首家登陸資本市場的內地物管企業,也自此開啟了物管公司上市的先河。

財華社統計,截至2022年4月26日,已有57家物管公司在港交所上市,其中內地物管公司數量為50家。

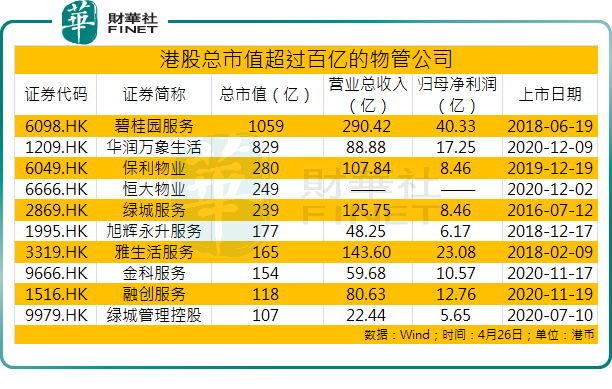

總市值方面,截至2022年4月26日,碧桂園服務(06098.HK)以1058.93億元(單位:港幣,下同)的總市值高居內地物管公司第一位,也是目前唯一一家市值超過千億的物管公司。另外,還有9家物管公司總市值超過100億元,12家物管公司的總市值不足10億元。

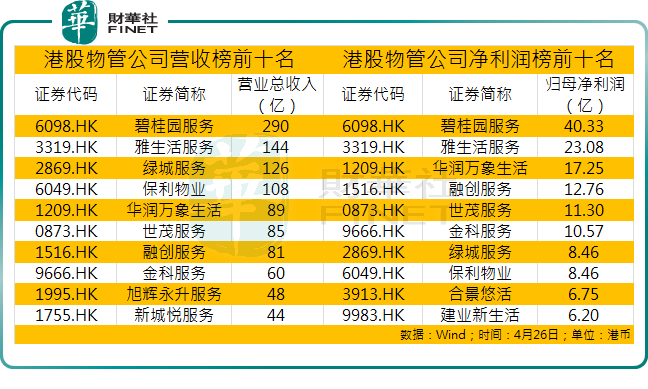

業績表現方面,從營收的角度看,碧桂園服務、雅生活服務(03319.HK)、綠城服務(02869.HK)和保利物業(06049.HK)2021年營業總收入排名位居前列,同時也是4家僅有的營業總收入超過100億的物管公司。從淨利潤的角度看,碧桂園服務、雅生活服務、華潤萬象生活(01209.HK)、融創服務(01516.HK)、世茂服務(00873)和金科服務(09666.HK)2021年淨利潤排名位居前列,同時也是6家僅有的淨利潤超過10億的物管公司。

物管公司從赴港上市熱潮,到估值股價雙雙回落

內地物管行業擁抱資本市場的時間並不長,但是行業發展速度卻較為迅速。自2014年首家物管公司登陸港交所以來,目前已有50家內地物管公司在港交所上市。

從上市時間上來看,2014年至2017年四年間,赴港上市的物管公司只有4家,並且每年只有1家物管公司上市。2018年和2019年,分別有5家和8家物管公司在港交所掛牌上市。

自2020年開始,物管公司赴港上市的步伐顯著加快。資料顯示,2020年港交所掛牌上市的物管公司數量為18家,上市數量達到歷年最高。

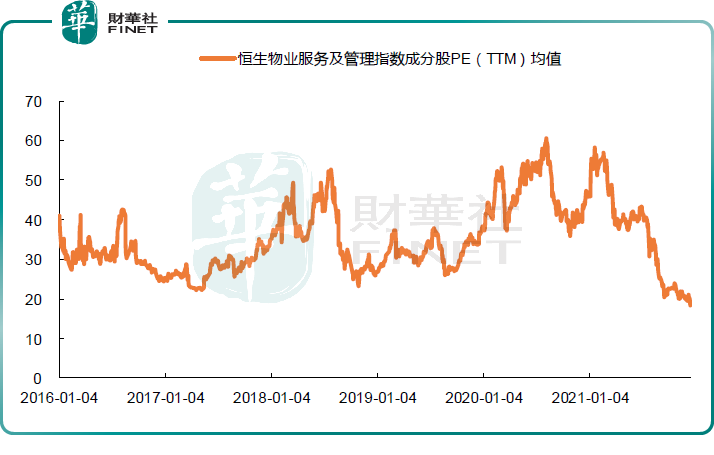

值得一提的是,無論是從物管上市公司的數量這一角度看,還是從二級市場估值這一角度看,2020年是物管行業熱度最高的一年。特別是在估值方面,物管公司在2020年享受到了業績增長與估值提升的雙倍紅利。

以2018年上市的龍頭公司碧桂園服務為例,其在2019年和2020年的市盈率(資料以年末時點為參考)分別為49倍和64倍,同時其股價在2019年和2020年的漲幅分別達到116%和102%。

在龍頭公司股價與估值齊升的背景下,物管公司赴港上市的熱情達到頂峰。2021年,儘管登陸港交所的物管公司數量有所回落,但是在行業快速發展的慣性下依然達到了13家。

然而,自2021年下半年以來,房地產行業出現的一系列調整,特別是2022年一季度出現的個別事件,給行業帶來了一絲寒意,物業管理板塊也出現了明顯調整。

同樣以碧桂園服務為例,一方面,其市盈率從2020年的64倍下降至2021年的37倍,2022年以來進一步下降到21倍,創近年來最低水準;另一方面,碧桂園服務股價2021年下跌幅度超過10%,2022年以來跌幅更是達到32%。

物管行業集中度進一步提升,行業大並購時代加速來臨

2021年,物管行業頭部公司的話語權進一步提升。資料顯示,2021年,百強企業市占率上升至52.31%,較上年增長2.60個百分點。

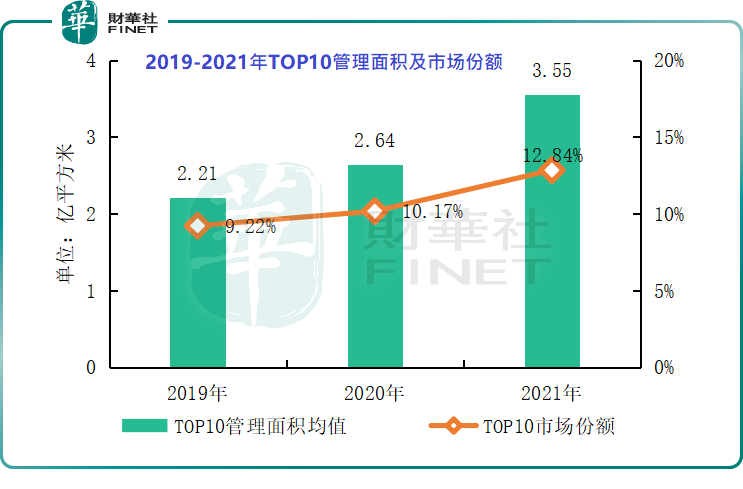

值得關注的是,2021年行業前十的企業管理面積均值達3.55億平方米,是百強企業均值的6.2倍,市場份額提升至12.84%。增長速度方面,行業前十的企業實現了34.23%的同比增速,高出百強企業同比增速17.54個百分點,進一步拉開了與百強企業整體的差距。

整體來看,近年來物管行業並購熱情持續高漲,特別是在2021年下半年以來物管企業的收並購進程明顯加快。資料顯示,2021年33家物管企業共計發起約84起收並購事件,其中明確披露金額的事件合共61起左右,共耗資約344.9億元。

而這些出手並購的企業以頭部公司為主,例如,2021年碧桂園服務先後72.25億元收購嘉寶服務94.62%股權,100億元收購富良環球100%股權,33億元收購鄰里樂100%股權,此外公司還向協力廠商收購數家物業管理公司、媒體公司及一家物業代理公司。

無獨有偶,2021年旭輝永升服務先後收購華熙鑫安50%股權,美中環境51%股權,紅星美凱龍80%股權,以及收購上海星悅、山東鑫建、鄭州錦藝等。

長期來看,對比房地產市場的行業集中度情況,物管行業的市場集中度依然具備很大的提升空間。資料顯示,2014年至2020年,房地產行業前100名從2009年的22.5提升至2020年的63.2%,行業前10名從2009年的7.9%提升至2020年的27.5%;同期,物管行業前100名物管公司的市場份額從19.5%提升至49.7%,但是行業前10名的物管公司市場份額僅從4.4%提升至10.2%。機構表示,在經歷了近兩年大規模的收並購之後,物管行業頭部企業競爭更加激烈,尾部企業生存空間被擠壓,行業“馬太效應”愈發凸顯。

展望2022年,政策層面延續規範與支援基調,物管板塊估值壓制有望逐漸解除。基本面角度,行業可供管理規模穩步提升、社區增值等新增長極日漸成熟、商管等細分優質賽道湧現,集中度提升趨勢下,優秀物企份額擴張、快速成長仍舊值得期待。在這一過程中,現金充裕和融資能力強的物業管理服務公司更有機會“勝者為王”。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)