5月12日,安徽建工以涨停收报8.36元/股,迄今连续斩获三个涨停板。若自年初股价企稳反弹至今来看,年内累计涨幅已达翻倍,最新市值已达到143.9亿。

而就于前一天晚上,安徽建工官宣拟1元回购并注销业绩补偿股份的公告便格外惹人关注。市场一致观点认为,这种“1元回购”并注销的做法是拉动今日股价大涨的主要驱动力。

1元回购近500万股注销

按照惯例,上市公司进行资产重组时,为解决对未来发展的不确定性、信息不对称性等风险,绝大部分重组双方均自主协商约定了业绩承诺及补偿条款。

如果届时期满,业绩承诺并未能达标则需要承担补偿责任。当前,上市公司一般会以1元的象征性价格进行回购,此做法在资本市场也颇受青睐,前有返利科技、安旭股份等亦是如此。

就安徽建工而言,该公司是于2017年完成了吸收合并建工集团并募集配套资金交易,其中公司与控股股东建工控股签署了《使用假设开发法和市场法评估之补偿协议》;其后,受新冠肺炎疫情影响,房地产行业市场受到较大冲击,公司与建工控股又签订了《补充协议》,延长相关资产的业绩承诺期至2021年。

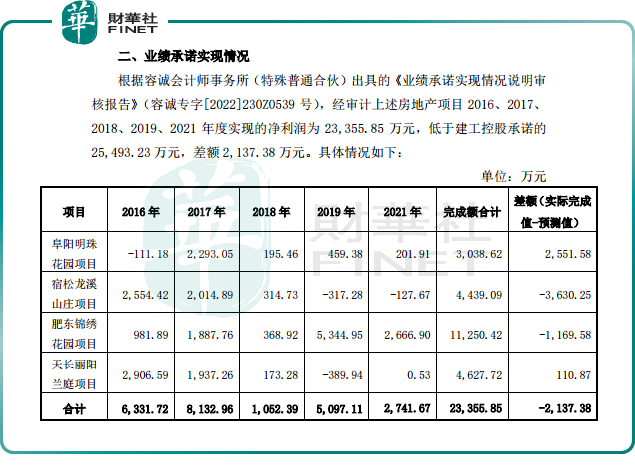

根据业绩承诺,建工控股对赌包括阜阳明珠花园等在内的4项房地产项目,于2016年至2019年、2021年实现的净利润预测数(各项目扣除非经常性损益后的累积净利润数之和)不低于2.55亿元。

不过,如公告所示,经审计上述房地产项目于5年时间实现的净利润仅有2.34亿元,远远低于预测值,相应的业绩承诺方建工控股应履行利润补偿义务。

根据补偿方案,本次补偿股份达462.63万股,公司应以总价1元的价格定向回购补偿股份。同时,在业绩补偿方案履行后,公司将注销业绩补偿股份462.63万股并相应减少注册资本。

由此,其注册资本会由17.21亿元减至17.17亿元,而控股股东建工控股持股比例亦将下降至32.14%。

业绩对赌失败的背后

公开资料显示,安徽建工成立于1998年,2017 年安徽水利吸收合并安徽建工实现了建工集团的整体上市,推动公司快速增长。发展迄今,其已成安徽省属大型现代化建筑企业集团,全球知名跨国承包商。

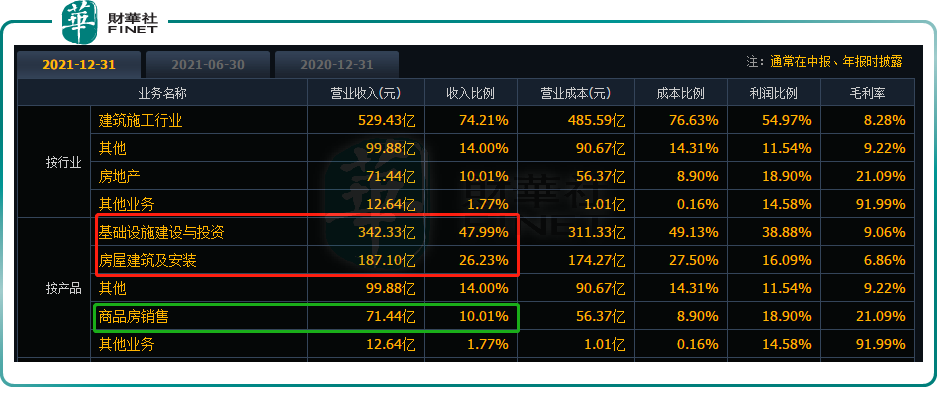

当前,建筑施工主业是公司的一大营收主力。2021年公司实现营业收入713.399亿元,同比增长25.22%;归母净利润10.96亿元,同比增长34.32%。从营业收入构成来看,基础设施建设与投资、房屋建筑及安装合计收入占比高达74.21%;商品房销售仅有10.01%。

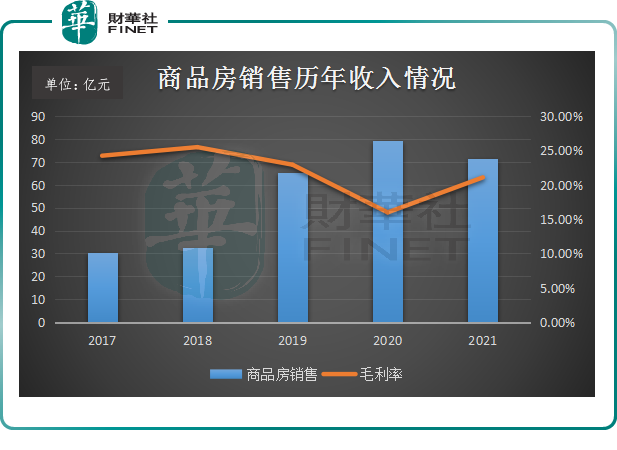

商品房销售一块,公司拥有安建地产与和顺地产两个地产品牌,是公司重要的利润来源。不过,从近五年产品销售毛利率表现来看却大不如前。至此,2021年商品房销售收入遭遇下滑拐点。

实际上,房地产开发业务受各类调控政策影响大,近年来随着房地产行业平稳降温,房地产的投资收益率逐步下降至市场平均收益之下,改变居民对房地产的固有观念、增加居民在其他资产上的配置水平,让“房住不炒”理念更深入人心。

所以,行业发展背景下,安徽建工亦难以完成高额的业绩承诺进而触发业绩补偿条款。不过,在外界看来,目前公司最新收盘价达8.36元/股,总价1元回购注销股份是大利好,有利于保障上市公司和中小投资者利益。

前景依旧可期?

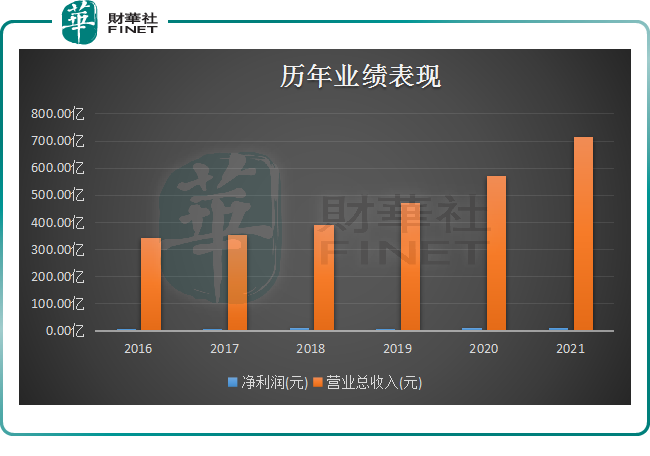

从整体业绩表现看,安徽建工近年来经营情况还是相当稳健的。

2016年至2021年间,公司营业收入规模足足增长1倍多,而归母净利润亦逐步稳步提升,至2021年已突破10亿元关口。

2022年一季度,实现营业收入145.3亿元,同比增长2.96%,实现归母净利润3.12亿元,同比增长7.24%,营收和归母净利润均较去年同期实现加速增长,亦是相当可喜的。

业绩迅猛增长的背后,离不开基建行业的高景气度。

2022年2月15日,安徽印发了《安徽省2022年重点项目投资计划》,计划投资超 1.66万亿元,同比增长 11.8%,涉及战略性新兴产业、传统产业升级改造等多个领域,并明确提出,要加大交通、能源等项目建设,适度超前开展基础设施投资。

叠加此前公布的项目数,安徽省目前累计建设项目数8897个,2022年以合计投资1.7万亿,累计投资7.7万亿的投资规模在全国排名第一。而安徽省基建相关上市公司中,安徽建工及其相关企业涉及十数个重点项目,总计超百亿投资额,位列第一。

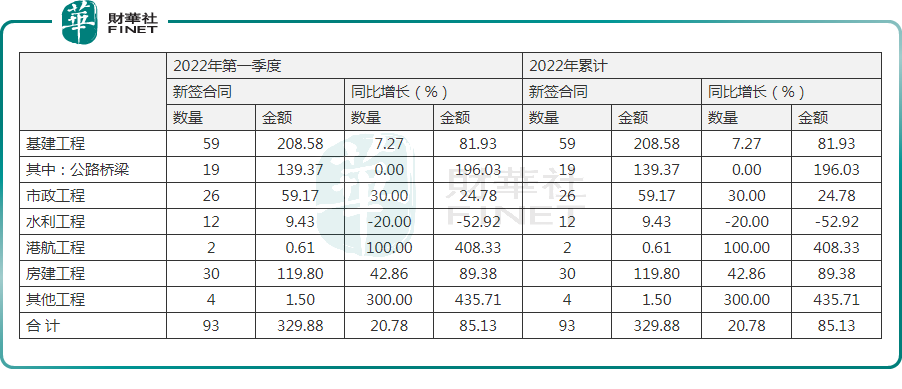

据公告披露,2022年一季度,公司新签订单329.9亿元,同比增长85.13%。其中,基建工程新签合同额208.6亿元,同比增长81.9%;房建工程新签合同额119.8亿元,同比增长89.4%,订单增速大幅超预期。

其次,装配式建筑的相关顶层政策框架已逐步走向成熟,作为建筑业未来,装配式建筑在环保要求不断提升以及人口老龄化的背景下,发展趋势十分明确。借力政策东风,规划装配式建筑有望成为公司业务新版图。截至2021年度,公司新投产基地3个,投产运营基地已达到5个。

不过,当前公司水利工程业务新签合同仍相对较小,同比去年同期而言出现负增长。

近日,水利部提出了力争今年水利投资规模超过8000亿元的计划,随着水利投资力度加大,公司能否分得一份羹还值得商榷。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)