种种跡象表明,美元霸权地位正在被动摇。尽管美元指数近期表现强势,然而无论是美国经济环境还是国际政治环境,都不足以支撑美元长期继续走强。相反,在美联储史无前例的释放流动性之后,美国內部的通胀与衰退并存的矛盾难以有效化解,同时叠加俄罗斯搅动全球能源市场体系,使得美国经济衰退和信用衰退风险上升,这些都使得当前黄金的投资价值显现,其中多家机构明确表示黄金有望开启新一轮牛市行情。

內忧外患,美国经济衰退和信用衰退风险上升

长期来看,美元走势的强弱与否跟美国经济相对优势和主权信用程度息息相关。

一方面,二季度以来美国经济衰退风险上升。当地时间5月18日,美国三大股指全线收跌,其中,道指创2020年10月以来的最大跌幅,标普500指数创2020年6月以来的最大跌幅;纳指创今年5月5日以来的最大跌幅。与此同时,用来衡量标准普尔500期权隐含波动率的VIX恐慌指数当日上升18.62%至30.96。

投资者对经济增长前景和盈利压力的担忧,是引发美股再度大跌的主要原因,而衰退交易,逐渐成为5月以来的市场共识。

实际上,华尔街金融大佬们已经开始提示经济衰退风险。近日,高盛CEO公开表示,该行的客户正在为经济增长放缓和资产价格下跌做准备,预计未来12至24个月美国经济衰退的风险至少在30%。富国银行CEO查理·沙夫同样认为,美国“毫无疑问”会出现经济衰退,而且衰退似乎难以避免。

此外,特斯拉首席执行官马斯克也表达了类似的观点,他认为美国经济可能正处于一轮衰退之中,(经济衰退)可能是一年,也可能是12-18个月。根据德意志银行的相关资料,美国人对关键字“衰退”的谷歌搜索指数近期出现了大幅飆升。

金融大佬唱衰美国经济并非没有道理,美国巨头公司的最新财报或业绩展望确实印证了衰退风险。近日,零售巨头沃尔玛和塔吉特财报相继不及预期,并且引发股价创下近35年来最大单日跌幅。业绩不及预期的还有科技巨头,从奈飞到脸书再到思科,糟糕的业绩已经成为普遍现象。

另一方面,俄乌冲突使得美国信用风险上升。俄罗斯与乌克兰之间的冲突,间接推动了“去美元化”进度,也使得美元霸权地位不再牢不可破。3月31日,俄罗斯总统普京签署法令,要求包括欧盟国家在內的“不友好国家”使用卢布结算天然气。

在能源需求面前,欧洲多国已开始绕开美元用卢布购买俄天然气。据彭博社此前报道,目前已有20家欧洲公司在俄气银行开立帐户,另有14家公司已要求提供开立此类帐户的档清单。值得一提的是,卢布汇率较俄乌冲突之前不跌反涨,这也体现出确实有资金在买入卢布。

黄金长期投资价值显现,新一轮牛市行情值得期待

在全球局势动荡不安的背景下,黄金的长期投资价值开始显现,甚至有机构表示,“金价或将在未来1-2个月左右见底,开启新一轮牛市行情。”

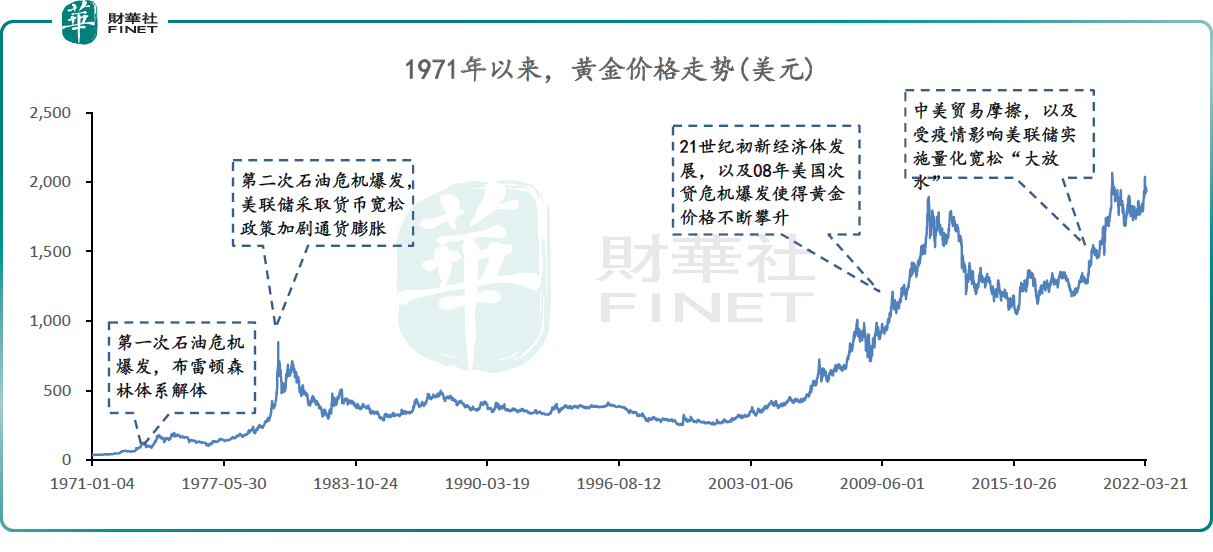

历史上,黄金市场曾出现过两轮超级牛市行情,其中1973-1980年间的第一轮牛市,黄金价格上涨幅度达到20倍;2000-2011年间的第二轮牛市,黄金价格上涨幅度也有7倍。2019年以来,黄金价格呈现出新一轮上涨行情,并且突破了第二轮行情的高点。

黄金第一轮大级別上涨行情,即1973-1980年间的黄金第一轮牛市。这一阶段,尼克森政府宣布停止美元兑换黄金,美元不再与黄金挂钩。黄金开始市场化交易,叠加第一次石油危机带来全球性的通货膨胀,美元指数明显下降,实际利率大幅下跌,黄金价格迅速上涨到历史高点。

期间,经过两年调整之后,受两伊战争影响,第二次石油危机爆发,加剧了美国通货膨胀,CPI持续同比两位数上涨,且美国彼时经济发展缓慢,美国陷入滯胀。美联储采取降息、宽鬆货币政策,实际利率大幅下降,导致黄金价格快速上涨。这一阶段,黄金价格从42美元/盎司涨到了850美元/盎司,区间涨幅达20倍左右。

黄金第二轮大级別上涨行情,即2000-2011年间的黄金第二轮牛市。这一阶段,陆续爆发了一系列风险事件,互联网泡沫、“911”恐怖袭击、次贷危机与欧债危机等,驱动黄金发挥避险属性,价格大幅度走高。同时,受这些危机影响,经济持续下行,各国政府为挽救经济采取了一系列货币宽鬆政策,实际利率不断下降,美元信用受到冲击,这些都使得金价处于长期上涨的阶段,再次突破历史新高,并且在12年间涨幅达到7倍左右。

当前,美国经济正在经历类似于上个世纪七十年代的滯涨期,而从历史角度来看,美国70-80年代滯胀时期,黄金曾大幅跑贏金融资产。民生证券认为,目前全球通胀预期难见拐点,长短端期限利差的倒挂也反映了经济衰退预期,美国经济或将步入滯胀期,对标上世纪70-80年代美国,黄金或迎来趋势性行情。

此外,在通胀环境下黄金的表现往往较强。根据世界黄金协会统计,在低通胀(<3%)的市场环境下,黄金的名义回报约为7.61%;在高通胀(>3%)的市场环境下,黄金的名义回报约为11.19%。

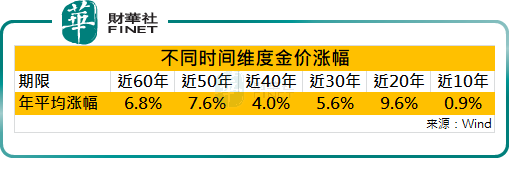

从另一个角度来看,黄金后市也存在一定的上涨动力。资料显示,金价在过去60年年均上涨幅度6.8%,最近20年年均上涨幅度9.6%,但是最近十年年均涨幅仅0.9%。

反观美国,自2020年3月疫情之后,其广义货币供给M2出现跳升并持续维持高速增长,2020年3月份M2同比增速大幅提升至10.2此后增速继续放大,直到2021年4月份之前M2同比增速均维持在20以上的历史高水准。截至2021年12月底,美国广义货币M2余额为21.72万亿美元,自2020年3月的16.08万亿美元增加了5.64万亿美元,即美国疫情之后发行的货币总量约占历史发行的货币总量的26。

通过对比不难发现,黄金价格的上涨幅度与同期美联储释放的天量流动性相比严重滯后。即便与原油、天然气、农产品等价格相比,黄金价格涨幅同样滯后。

在此背景下,黄金市场获得积极关注。民生证券认为,当下国际局势紧张,俄乌冲突持续发酵,滯胀担忧接力避险情绪,有望使得金价创出历史新高;招商证券认为,全球经济已经步入衰退阶段,大宗商品价格阶段性见顶回落,通胀压力将持续缓解。金价或将在未来1-2个月左右见底,开启新一轮牛市行情。

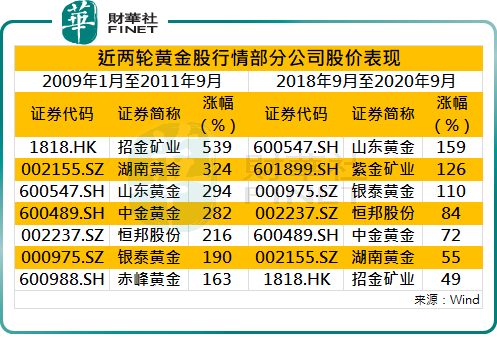

黄金股弹性高于金价,关注金矿资源充沛的企业

在黄金价格大幅上行的情况下,黄金股普遍有较大幅度上涨。例如,2009年-2011年之间,伦敦金现价格从721.5美元/盎司上涨到1900.2美元/盎司,涨幅达163.4%,在此期间內,招金矿业股价涨幅超过5倍,湖南黄金和山东黄金股价涨幅在3倍左右,中金黄金、恒邦股份股价涨幅超过2倍;2018年-2020年之间,伦敦金现价格从1182.7美元/盎司上涨到2063.1美元/盎司,涨幅为74.4%,在此期间內,山东黄金、紫金矿业和银泰黄金等股价涨幅超过1倍。

此外,对黄金股公司业绩弹性进行分析时,应重点关注矿产金产量占比,克金综合成本、增产增储规划等关键资讯。由于矿山投资初始成本主要取决于矿山的资源稟赋,克金成本的波动相对于金价的趋势性波动可忽略不计,因此金价的上升可直接带来矿产金业务的增长,矿产金产量占比高的公司业绩相对于金价的弹性也更大。

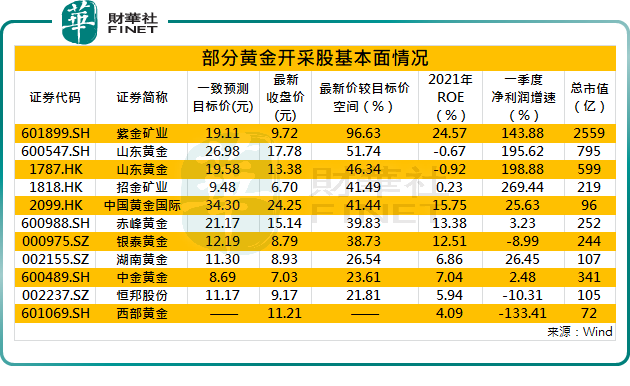

目前,A股及H股黄金开采公司大约有10家,其中紫金矿业(601899.SH;02899.HK)单市场市值最高,且是唯一一家市值千亿级別的黄金股。

2021年以来,在金价高企和产能释放的背景下,紫金矿业享受到了量价齐升,业绩大幅增长,其中2022年一季度净利润增速超过143%,在业绩高基数的条件下依然高增长。此外,公司2021年净资产收益率升至24.57%的历史高位,根据机构一致预测,公司目标价格较今日收盘价高出96.63%。

截至2021年,紫金矿业金矿资源量2372.9吨,储量792.15吨,相当于中国金储量(1927.37吨)的41.1%2021年全国矿产金产量258.09吨,公司矿产金47.5吨,相当于国內总量的18.40%。公司黄金资源量、储量和产量分別排全球主要上市黄金企业的第9/11/12位,为世界黄金行业的重要参与者。

山东黄金(600547.SH;01787.HK)是国內市值第二大金矿股,A股最新总市值接近800亿元。2021年受省內停产检修影响矿产金产量24.8吨,较去年同期下降36%%,目前基本实现全面复工複产。

山东黄金拥有16座国內矿山和2座海外矿山2020年底黄金资源量954吨,其中国內资源量745吨,主要分布在山东境內(占比约95%以上)海外阿根廷金矿209吨。2021年在完成了恒信黄金和卡蒂诺资源的收购、集团公司省內资产注入后,公司黄金资源量增加至1479吨,资源保有量排名国內第二,仅次于紫金矿业。

港股市场金矿开采涉及公司除了以上两家公司外,还有招金矿业(01818.HK)和中国黄金国际(02099.HK),最新总市值分別为219亿、96亿,根据机构一致预测,公司目标价格较今日收盘价均有41%的空间。此外,A股上市的金矿开采股还有赤峰黄金(600988.SH)、银泰黄金(000975.SZ)、湖南黄金(002155.SZ)、中金黄金(600489.SH)、恒邦股份(002237.SZ)和西部黄金(601069.SH)等,相关公司也不同程度的获得了机构的关注。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)