企业业绩欠佳,华尔街陷入深度的自我怀疑之中。

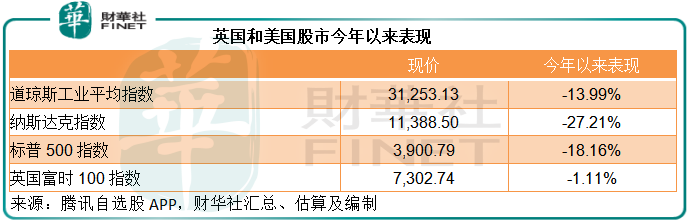

美股三大指数道琼斯工业平均指数、纳斯达克指数,以及标普500指数,年初至今分别回落13.99%、27.21%和18.16%。

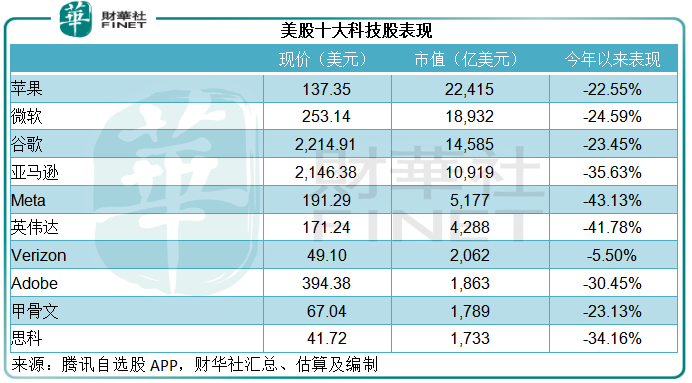

占了纽交所和纳斯达克交易所上市公司总市值超过15%的十大科技股,是拖累大市表现的元凶。

其中“股王”苹果(AAPL.US)年初以来大跌逾22.55%;设备供应商思科(CSCO.US),短短两日内累积下跌17.55%,主要因为受供应链影响,最新一季业绩令人失望,且提供的下一年业绩指引也低于市场预期。

不过,年初至今表现最差的还是进军元宇宙的Facebook母公司Meta以及芯片制造商英伟达(NVDA.US),分别下挫43.13%和41.78%,市值蒸发近一半,前者因用户量增幅可能见顶而被投资者抛弃,后者或与终止收购ARM而需向软银支付巨额按金以及行业竞争加剧有关。

连今年曾大幅反弹的英股,也因为通胀高企,央行加息压力倍增,而跟随美股回落,目前英国富时100指数从今年4月初时的高位回撤4.78%。

市场大幅波动的原因

美股大幅回落,我们在此前多篇财华洞察和财华聚焦的文章中已预料到,可参看去年十月的《财华聚焦|续写“神话”?收水在即,巴菲特如何备战未来?》以及去年年底的《财华洞察|2021年全球IPO盘点:不畏浮云遮望眼,期待未来“新风景”!》等文。

原因也多次强调:通胀率高企是诱因,目前英国和美国的通胀率都在8%以上,其中美国4月份通胀率为8.3%,稍微低于3月时的41年高位8.5%;率先加息的英国,今年4月通胀率也跃升至9%,这是自1982年以来的最高水平,主要因为电费、气费、燃料等各样产品价格上涨。

2020年以来,经济复苏带动消费需求上升,但疫情反复导致生产和投资中断,引致产量和产能扩张速度减慢,供应未跟上需求是推动通胀率上升的主要原因。

但是今年情况则有所不同,局势问题、供应链更趋紧张,令全球的上游供应链问题加剧,所以通胀率上升幅度加大,于是最大发达国家明确了加息和收紧资金的鹰派立场。

资金收紧,企业和资本市场可用资金的机会成本增加,市场利率上扬,自然引发市场对于滞涨的担心——通胀上去了,但经济却出现收缩。

近两年的资本市场宠儿科技股和零售股,最新一期的季度业绩表现逊于市场预期,令这一担忧似乎有了印证,再加上之前这些股份都累积了很大的涨幅,万事俱备,于是应声下跌。

哪些资产逆风飞行?

如果资本市场是一场零和游戏,整体市场的表现为负数,那正数去哪儿了?

笔者留意到,部分商品价格大涨是因为局部供应紧张以及政策收紧导致的供求差短暂性扩大,例如稀土、沥青等,此暂不在本文考虑。

贵金属则出现回调,笔者认为与美国加息有关,美元汇率上升,令不能收取利息、以美元定价的贵金属吸引力下降,黄金和钯金按年分别下跌2.03%和18.06%。

今年以来的流量明星主要集中在新能源汽车供应链上游的工业金属、能源和粮食领域。

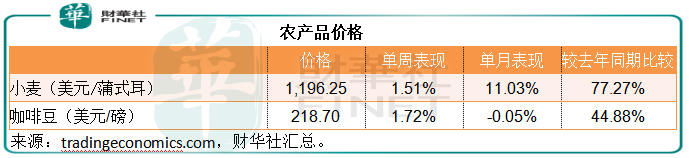

粮食方面,因为局势问题和地区性供应减少,多种农产品价格都大幅上涨,其中涨幅比较大的有小麦和咖啡豆,年涨幅分别达到77.27%和44.88%。

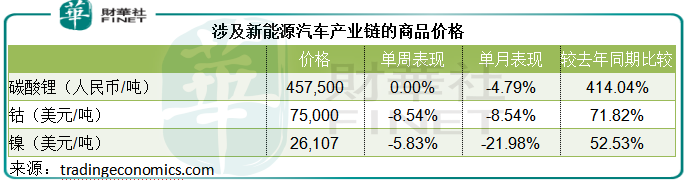

新能源汽车产业的供应链问题变得更为严峻,特斯拉(TSLA.US)和新势力从市值高位回落也是因为供应跟不上需求。

除了缺芯之外,原材料上涨也是主要原因,其中电池供应也愈发引起关注,这一供应链包含的不仅仅是电池生产、交付和运输,更为重要的是上游的矿资源开采和加工。

在新能源汽车需求大增之际,碳酸锂、镍和钴也供不应求,而导致价格大涨。用于新能源汽车电池的碳酸锂按年大涨逾414%,钴亦大涨近72%,镍按年涨了一半。

虽然各方都在倡导新能源发展,但新能源汽车产业的供应链以及新能源投资跟不上,让传统能源得以继续保持其作为最主要消耗能源的地位。加上地缘因素引发的供应问题,石化能源成为今年表现最抢眼的资产。

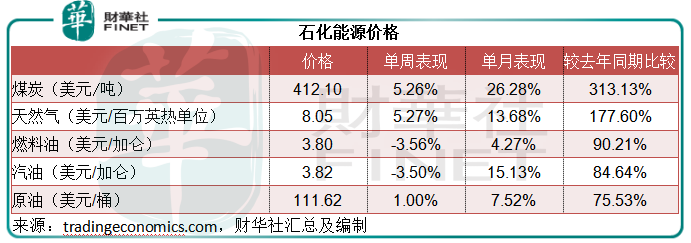

原油价格较去年同期大涨75.53%,有趣的是,成品油价涨幅更胜一筹,燃料油和汽油年涨幅分别达到90.21%和84.64%,这一价差让炼油商也能得益。此外,地缘因素推动天然气和煤炭价格分别大涨177.60%和313.13%。

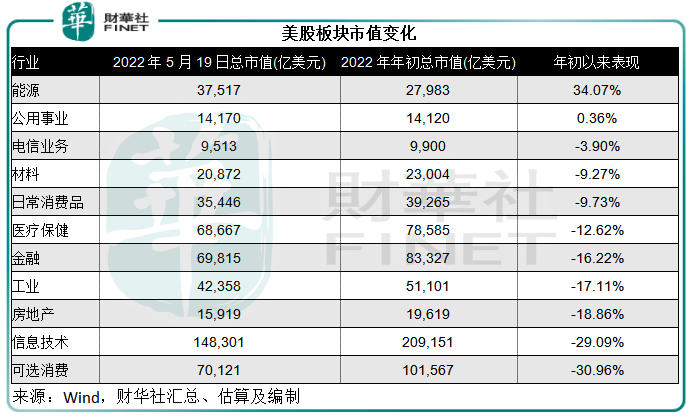

正因为油气和成品油价格大涨,能源股逆势向上,成为美股表现最好的板块,见下图,今年以来该板块的市值上涨了34.07%,远远跑赢往常的明星行业电信、信息技术和可选消费。

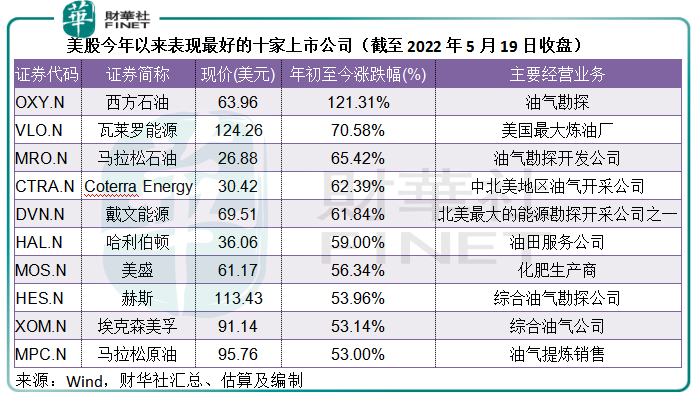

这其中,今年获“股神”巴菲特旗舰伯克希尔(BRK.US)入股并持续加仓的西方石油(OXY.US)表现最好,2022年以来累计涨幅达到121.31%,远超苹果的表现。

从下表可见,美股今年以来表现最好的十家上市公司,有九家从事传统能源业务(因成品油价涨势也不俗,不仅油气勘探类股份上涨,炼油商也见利好),只有美盛(MOS.US)经营化肥,或也涉及到上文提到涨价的粮食板块。

哪些资产能经得住考验?

目前欧美通胀率高企,美国加息和收水举措,只是开了个头,却已经掀起股市的震荡。未来随着政策的加码,恐怕不是震荡那么简单。在这样的预期下,什么样的资产能经得住考验?

笔者认为,现金、供应链上游、估值偏低的新兴市场上市股票、公共企业以及优质资产股或更具抗风险力。

持有现金,心中不慌。在加息周期下,现金是最稳妥的资产,既可兑付债务,又能趁着股市下挫,及时买入见底的股份,把握未来的反弹机遇。再不济,在加息周期下,收取利息也不错。

从前文所述,新能源汽车厂商,以及电池供应商,例如宁德时代(300750.SZ),均由高位回落,部分原因是受到了上游的制肘,谁掌控了上游的紧缺性资源,谁就掌控了下游环节的供应,所以矿产股以及芯片股在此时或更具话语权,以钴的最大供应商嘉能可(GLNCY.US)为例,年初至今股价累计上涨22.92%。

与欧美收紧货币政策不同,新兴经济体尤其中国,通胀率仍处于可控水平,中国目前的通胀率为G20中的最低,所以拥有较大的调控空间,今年以来,央行多次松绑,刺激经济,加上多项政策密集出台,以支持数字经济、新基建、平台经济以及资本的有序运行和发展,都将有利于港股上市的企业,而目前港股显著跑输美股,或为其提供了安全垫。

不过需要注意的是,大型互联网股或仍受到第1季局部地区疫情反复以及之前政策的影响,上半年业绩表现估计仍欠佳,但随着鼓励平台经济发展等措施的推行,以及更多不确定性的消除,正面效应或有望从下半年开始显现。

在消费收缩的展望下,必须消费品将成为价值的依归,因为在经济不景气的时候,你可以减少购物,却不能不吃饭、用电和用水,所以在牛市中往往被忽略的公用股或可凭借较高的派息实现估值回归。

最后,在跌市的过度调整中,优质资产将能显现出价值,例如苹果,经过超跌,其价值水分蒸发后,估值或将更为合理,更为重要的是,苹果的2516亿美元回购,将可在跌市中为其股东及潜在投资者带来更高的价值。

综上所述,在别人恐慌时贪婪,跌市未为输,守住价值投资的初心,定能跑赢市场。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)