在近期風電、光伏等新能源板塊顯著反彈的檔口,風電主機廠商金風科技抛出5億融資計劃。作為全球知名的風電主機廠商,金風科技持續投資風電產業,擴大和穩固已有的優勢版圖。不過也要注意到,在持續擴產投資下,因新冠疫情、行業競爭等眾多因素造成的業績疲軟。

抛5億融資計劃,債務問題受關注

5月19日晚,金風科技公告,公司董事會審議通過《關於申請備案掛牌債權融資計劃的議案》,擬在北京金融資產交易所申請備案掛牌債權融資計劃不超過人民幣5億元。

根據公告,此次5億元債權融資計劃主要是償還融資人或下屬子公司的有息債務。

公告融資計劃次日,也就是5月20日收盤,金風科技股價微漲0.49%。近五日公司股價仍然保持強勁上漲態勢。

金風科技是風電主機商,公司擁有風機製造、風電服務、風電場投資與開發三大主營業務以及水務等其他業務,涉及風電產業鏈較廣。

公司在全球風電市場擁有較高的地位。根據彭博新能源財經統計,2021年公司國内新增裝機容量達11.38GW,國内市場份額佔比20%,連續十一年排名全國第一;全球新增裝機容量12.04GW,全球市場份額12.14%,全球排名第二位。

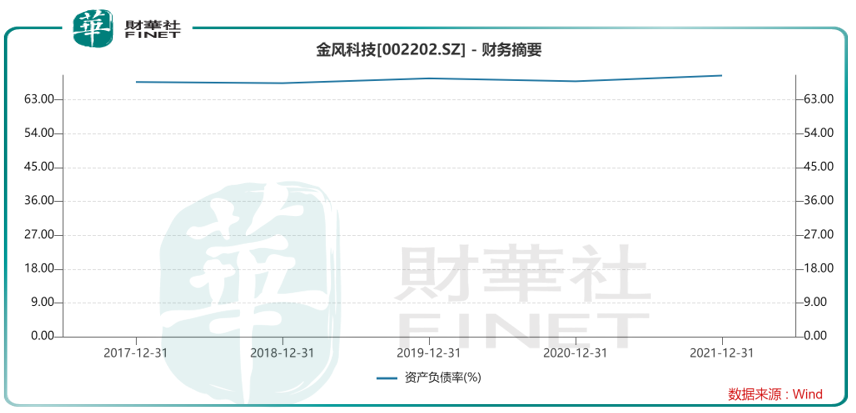

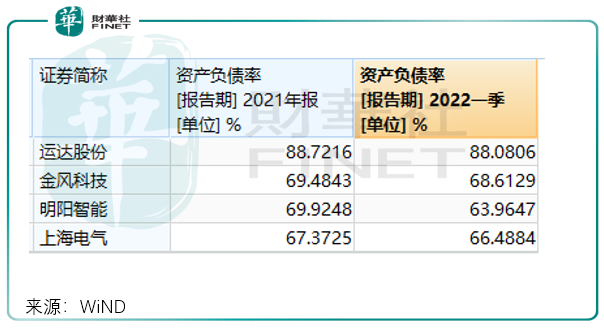

但作為風電龍頭,金風科技近年來資產負債率一直處於一個較高的水平,2021資產負債率已接近70%。

其中,公司長期借款從2021年初的約180.38億元,上升至2021年末的約243.74億元。截止2021年末,公司在手貨幣資金約85.77億元,比2021年初減少0.39個百分點。

而從今年一季度看,公司依然在加大銀行借貸。截止2022年3月31日,公司短期借款餘額為13.53億元,較年初增加187.04%。

其實風電主機廠本身就是以重資產運營為底盤,對比行業其他主機廠企業,2021年金風科技的資產負債率要低於運達股份。

營收下滑,市場份額被蠶食?

金風科技今年一季度營收表現不甚理想。

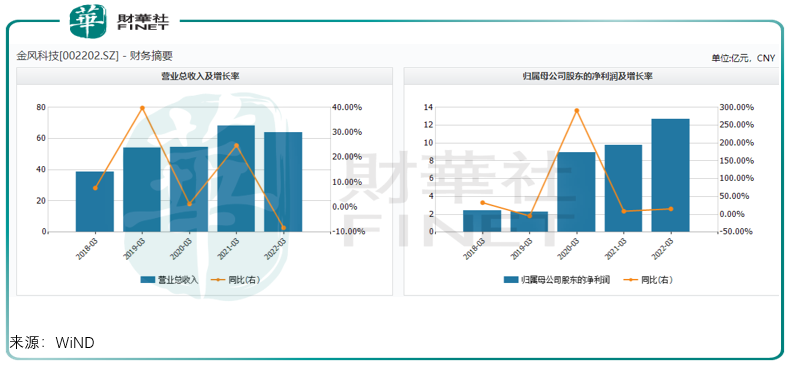

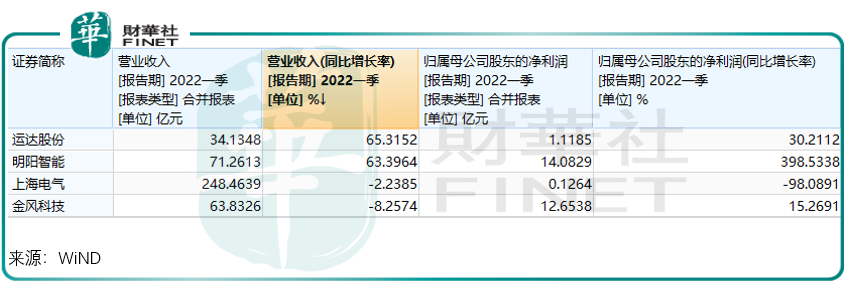

公司一季報顯示,金風科技實現營收63.83億元,同降8.26%;實現歸母淨利潤12.65億元,同增15.27%。

經歷2020年的搶裝潮,風電產業在2021年雙碳推動下繼續保持高景氣。但就金風科技的營收表現看,公司依然面臨較大的競爭壓力。

目前國内風電主機廠商還有運達股份、明陽智能、上海電氣等。對比今年一季度的業績,運達股份、明陽智能分别以約65%、約63%的營收增速領先金風科技。營收規模較大的上海電氣今年一季度營收增速也小幅下滑2個百分點。

而從歸母淨利潤看,運達股份、明陽智能依然領先於金風科技。兩家淨利潤增速均表現出眾,其中明陽智能歸母淨利潤更是高達近4倍。

可以看出,今年一季度風電主機廠業績表現較為分化,雖然這里面有疫情對出貨的影響,但也一定程度上體現了行業公司的業績韌性。

其實這種業績分化在2021年就有所體現。

2021年,金風科技營收同比下降超10%,去年同期明陽智能和運達股份卻分别增長20.93%和39.75%。

業績下滑之餘,金風科技市場份額也在被競爭夥伴逐漸蠶食,國内市場份額從2018年的32%逐漸下降到2021年的20%。

對於公司業績下滑,一些市場人士認為,在風電平價趨勢下,風電招標項目陷入低價價格戰,但金風科技並沒參與低價爭奪,也由此導致公司營收及市場份額的下降。

據界面新聞報道,2021年下半年以來,已有多家整機商發生風機事故。而風電企業的低價競爭被認為是事故發生的誘因之一。

2022年以來,遠景能源、山東中車、三一重能、東方電氣等眾多廠家紛紛擲出低價,一季度風機價格跌破1400元/千瓦。界面新聞援引風電分析人士分析,6兆瓦容量機組成本在1400-1800元/千瓦左右,機組中標價格低於1500元/千瓦基本無法盈利。

也正是由於不想被卷進這種低價競爭,金風科技不願參與低價拿單,導致市場份額被蠶食,而三一重能、運達股份、東方電氣、中車風電等二、三梯隊通過低價提升了市場份額。

風電平價應該是由技術降本增效來積極引領,而非是低價競爭,或許行業已經意識到問題,積極展開自救。

據風電自媒體「風芒能源」報道,4月16日,華潤電力第二批風機採購(含塔筒)六個項目共計652兆瓦中標候選公示,其中第四和第五標段中標單位均不在低價前三之内。

華潤風機招標評標辦法有所優化,從技術評標權重和價格評標權重等從個角度評標,有力帶動風電整機價格也開始回暖。

風電高景氣延續,投標、投資兩不誤

進入5月份,風電行業利好頻出。

2022年一季度,全國新增風電並網裝機容量7.9GW,同比上升49%;截至2022年一季度末,國内風電累計並網裝機容量337GW,佔電源總裝機比例為14.0%。

2022年1-3月,全國全社會用電量20423億千瓦時,同比增長5.0%;全國風電利用小時數為555小時,比上年同期減少65小時;風電利用率為96.8%。

另一方面,2022年一季度風電項目招標超預期,增加了風電產業確定性的向好預期,同時也為資本市場帶來極大利好。

據金風科技統計,2022年1-3月,國内公開招標市場新增招標量24.7GW,比去年同期增長了74%;按市場分類,陸上新增招標容量19.3GW,海上新增招標容量5.4GW。

2022年3月,全市場風電整機商風電機組投標均價為1876元/千瓦。一些惡性的低價競爭逐漸被關在門外。

目前看,金風科技在手訂單較為充足。

截至2021年一季度末,公司在手訂單總量16.97GW,其中外部訂單合計16.5GW。外部訂單中,已中標訂單2.9GW,已簽合同待執行訂單13.6GW。公司外部在手訂單中,3/4S平台機型訂單容量接近8.45GW,佔比51.2%,是佔比最大的平台產品;MSPM(中速永磁)產品佔比提升至33.0%。截至2022年3月31日,公司海外在手外部訂單共計2734MW。

近兩個月,公司還在批量發佈預中標利好,包括預中標三峽能源内蒙古包頭市可再生能源綜合應用示範區1號50萬千瓦(二期30萬千瓦)風電項目風力發電機組採購,投標價格約2.6億元。

在行業高景氣下,風電產業進入如火如荼地投資建設中,行業企業紛紛加碼擴產。

2022年5月,金風科技還參與電投能源阿右旗200MW風儲一體化項目,項目建設總容量200MW,新建一座220kV升壓站送至阿拉騰敖包220kV變電站。項目工程動態總投資13.64億元,其中儲能設施投資1.81億元。

整體來看,國内風電行業從搶裝潮,到平價後的穩增長,行業驅動也由政策驅動,變成技術進步、降本增效帶來的企業實力競爭驅動,在這種長期競爭環境里,像金風科技這類龍頭,即使不屑於低價競爭,但也要打造自身技術優勢,並最終引領行業變革,才能實現企業終極價值,並不懼被後起之秀趕超。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)