據報道,世界最大糖生產國——印度將限制食糖出口。受此消息影響,5月25日,糖業概念股集體走高。南寧糖業(000911.SZ)一字板漲停,粵桂股份(000833.SZ)大漲7.1%,中糧糖業(600737.SH)漲超6%,*ST華資(600191.SH)、冠農股份(600251.SH)、甘化科工(000576.SZ)等多股跟漲。

01「食糖保護主義」高漲

短缺、漲價、禁止出口......在地緣衝突不斷、疫情反復疊加極端天氣的影響下,全球糧食安全「拉響警報」,農產品價格全面高漲。

其後,多國政府為保障本土糧食供應,相繼出台了相關出口禁令,涉及食品包括糖、鹽、小麥、小米、植物油、各類蔬菜、牛羊肉等。

近期,在全球多個國家,「糖」成了熱門話題。

比如,繼宣佈禁止小麥出口之後,印度又打算限制糖出口量。據報道,印度政府計劃把2021/22榨季(2021年10月至2022年9月)的糖出口量限制在1000萬噸。此舉的目的是確保在10月份下一個制糖季節開始前有足夠的庫存。

除了印度,哈薩克斯、巴基斯坦、巴西、俄羅斯等多國政府都接連發佈食糖出口禁令。早在3月份,就有報道稱俄羅斯已暫時禁止了食糖出口。

而作為全球食糖產量最大的國家,巴西稱,當地甘蔗加工廠正取消部分糖出口合同,在2022-2023年度或將減少約120萬噸食糖產量。這進一步引發了市場對全球糖短缺的擔憂。

市場有觀點認為,雖然2021年全球糖價已漲近20%,但多國出口禁令或會繼續推升糖價。

從投資邏輯來看,糖業整體上體現出「增產——降價——減產——漲價——增產」的周期性特點,價格呈現5-6年一輪波動。

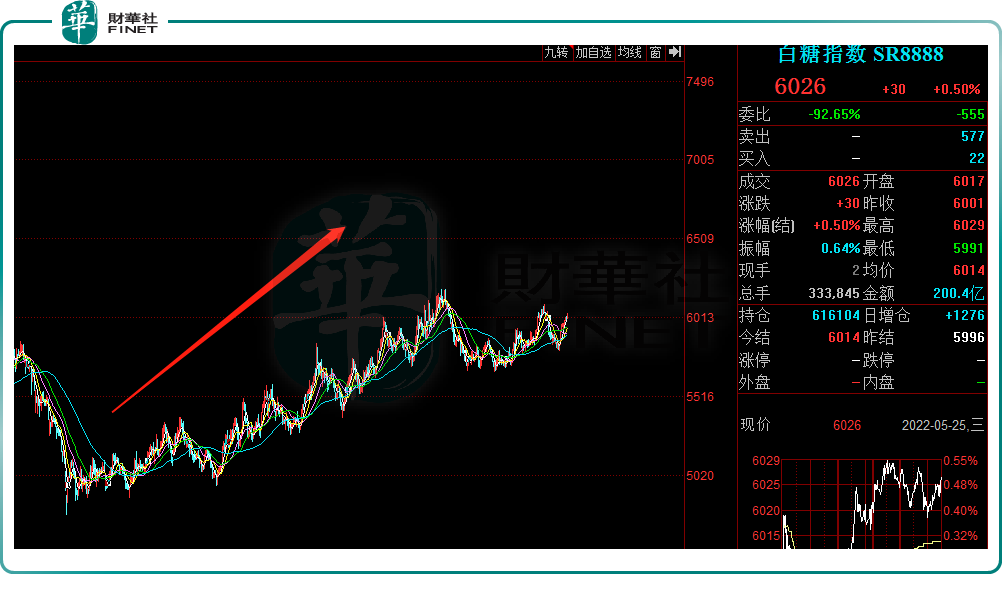

根據白糖期貨價格走勢,上一輪周期的波峰出現在2016年12月,白糖價格最高7314元/噸。自2020年5月份以來,白糖期貨價格從底部緩慢上行。

受市場情緒影響,5月25日,白糖期貨指數達6026,上漲0.5%。

02「糖價」高景氣延續?

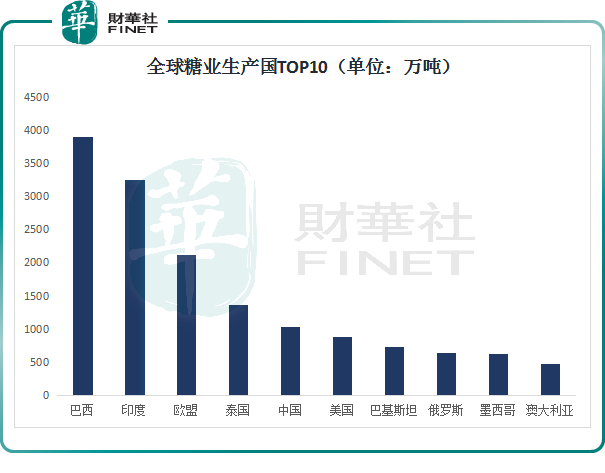

從全球範圍看,食糖具有生產國集中、進口國分散的特點。根據美國農業部數據,全球主要生產國和地區包括巴西、印度、歐盟、泰國等,其中前十位食糖產量約佔全球總產量的76%;前四大出口國為巴西、泰國、澳大利亞和印度,合計貿易量佔全球比重超過67%。

國内方面,我國是食糖生產和消費大國。據中商產業研究院數據庫顯示,2021年我國消費量約為1580萬噸,位居全球第三,其中食糖工業消費佔比為64%;2021年國内自產糖1030萬噸,全球排名第五。

在需求端,受生活水平提高、飲食習慣改變和食品工業快速發展等因素影響,我國食糖消費量的增長明顯,進口需求加大。2017-2020年我國食糖進口量從229萬噸增至527萬噸,CAGR高達32%。

同時,我國人均食糖消費量為11.19kg,不及世界平均水平的50%,未來我國食糖消費存在較大的增長潛力。

但從供給端來看,近幾年期初庫存正持續回落。數據顯示,2017-2021年,中國白糖的庫存消費比自41.83%下滑至25.5%。

綜上,國内食糖供需缺口較大。2021年中國食糖進口量佔國内消費總量約35%,其中巴西是主要進口來源,佔整體進口量的82.81%,印度佔比1.83%。

展望後市,考慮到當前俄烏局勢尚不明朗,原油等關聯商品價格走高,可能會促進燃料乙醇需求提升,由此將提高糖產國在新榨季乙醇用蔗比例,從而擠壓全球糖產品產量,再加上近期各個國家接連發佈食糖出口禁令。國信證券表示,對未來2年糖價依然保持樂觀態度。

國内方面,自2021年6月以來,廣西(產量佔全國60%)等我國主要甘蔗產區旱澇並重,影響食糖產量。

今年2月份農業部公佈的《中國農產品供需形勢分析》顯示,2022年度國内食糖需求基本不變,但產量和進口量預計分别下降6%和29%,因此國内糖價也隨國際糖價保持高景氣。

03相關概念股業績表現如何?

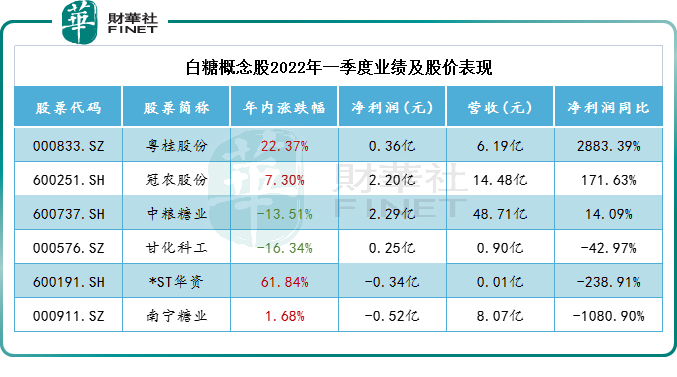

從國内幾家主要上市公司的業績表現來看,整體上是有人歡喜有人愁。

中糧糖業(600737.SH)是我國最大的食糖供應商,佔據國内市場近三分之一。其核心業務為食糖產業和番茄加工,已形成上遊原材料供應、中遊生產加工、下遊市場營銷的全產業佈局,龍頭優勢明顯。

受益糖價景氣上行,2022年一季度業績喜人。報告期内,中糧糖業實現營收 48.71億元,同比增長15.24% ;歸母淨利潤2.29億元,同比增長14.09%。二級市場上,該股年内累跌13.51%。

不同於中糧糖業業績亮眼,南寧糖業(000911.SZ)經營成績堪憂。2021年該公司淨利潤虧損5365萬元,同比扭虧;2022年虧損加劇,一季度單季虧損5206萬元,同比下滑1080%。

作為廣西規模最大的糖業企業之一,制糖業務是公司最主要的收入和盈利來源,2021年營收佔比高達74.85%,利潤貢獻比重達67.08%;其次是紙制品、和物流倉儲業務,收入佔比分别為6.58%、5.7%。

南寧糖業稱,公司業績虧損,主要受多種原因拖累,包括各種硫磺、磷酸等輔助材料大幅漲價,噸糖成本升高;流轉租入土地大幅增加賬面使用權資產和租賃負債,預付款增加,以及防疫物資訂單減少等。

粵桂股份(000833.SZ)主營有機制糖,是廣西20家大型制糖集團之一,其中「桂花」牌白砂糖歷年位於全國前芧。2022年一季度淨利潤實現3559萬元,同比高達28.8倍,位居糖企淨利漲幅之首。

雖然制糖業務是粵桂股份的主要收入來源,2021年佔比32.35%,但毛利率極低,加工貿易糖毛利率僅0.33%,機制糖毛利率僅7.71%。公司盈利主要靠硫精礦,該業務營收佔比為18.08%,但毛利率高達50.27%,淨利潤貢獻比重達47.15%。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)