近期的基建股相當火熱,繼5倍妖股「浙江建投」橫空出世之後,又一只基建股緊隨其後。

5月27日,安徽建工(600502.SH)繼續漲停,報收7.95元/股,市值136.8億元。自1月初開始,該股股價就保持強勢,股價節節攀升,目前年内漲幅已經1倍有餘。

投資者關心的是,安徽建工後續能否成為第二個「浙江建投」?

政策「穩增長」,訂單「拿到手軟」

消息面,安徽建工5月26日公告稱,中標枞陽經開區新能源汽車零部件產業園基礎設施建設項目EPC總承包項目、黃山市黟縣G530焦村至東亭公路改建工程黟縣縣城至葉村段PPP項目,中標金額合計33.33億元。

今年以來,安徽建工已先後發佈8份項目中標公告,經梳理,中標項目共計22個,中標金額合計約486.12億元。

另外,安徽建工於4月11日披露的一季度新簽合同情況顯示,公司今年一季度合計新簽合同93個,新簽合同金額329.88億元,同比增長85.13%。相較於去年來看,去年全年累計新簽項目數量385個,金額759.04億元。由此看出,安徽建工今年上半年的項目訂單量已趕超去年一半。

整體來看,地方建築企業2022年一季度新簽訂單增速環比下滑,主要與各地疫情影響、財政發力、項目資源等有關,安徽建工可謂是「個中翹楚」。

政策方面,市場預期的「穩增長」,也在緊鑼密鼓的進行中。

5月25日,國務院辦公廳發佈《關於進一步盤活存量資產擴大有效投資的意見》提出,一是重點盤活存量規模較大、當前收益較好或增長潛力較大的基礎設施項目資產,包括交通、水利、清潔能源、保障性租賃住房、水電氣熱等市政設施、生態環保、產業園區、倉儲物流、旅遊、新型基礎設施等。

2 月15日,安徽印發了《安徽省 2022年重點項目投資計劃》,計劃投資超 1.66萬億元,同比增長11.8%,涉及戰略性新興產業、傳統產業升級改造等多個領域,並明確提出,要加大交通、能源等項目建設,適度超前開展基礎設施投資。

疊加此前公佈的項目數,安徽省目前累計建設項目數8897個,2022年以合計投資1.7萬億,累計投資7.7萬億的投資規模在全國排名第一。

據統計,安徽省基建相關上市公司中,安徽建工及其相關企業涉及十數個重點項目,總計超百億投資額,位列第一,發展潛力巨大。

公司質地,相較於浙江建投如何?

安徽省屬大型現代化建築企業集團,連續 10 餘年榮登中國企業500強,公司擁有公路、市政、港航工程總承包等6項特級資質及多項一級資質。

公司主營業務為基礎設施建設與投資、房屋建築工程、房地產開發經營,貢獻 90%的收入。其中,「房建」和「基建」是兩大核心業務。

此外,公司還擁有裝配式建築、工程技術服務、建材貿易、水力發電等業務。目前裝配式建築的相關頂層政策框架已逐步走向成熟,作為建築業未來,裝配式建築在環保要求不斷提升以及人口老齡化的背景下,發展趨勢十分明確。

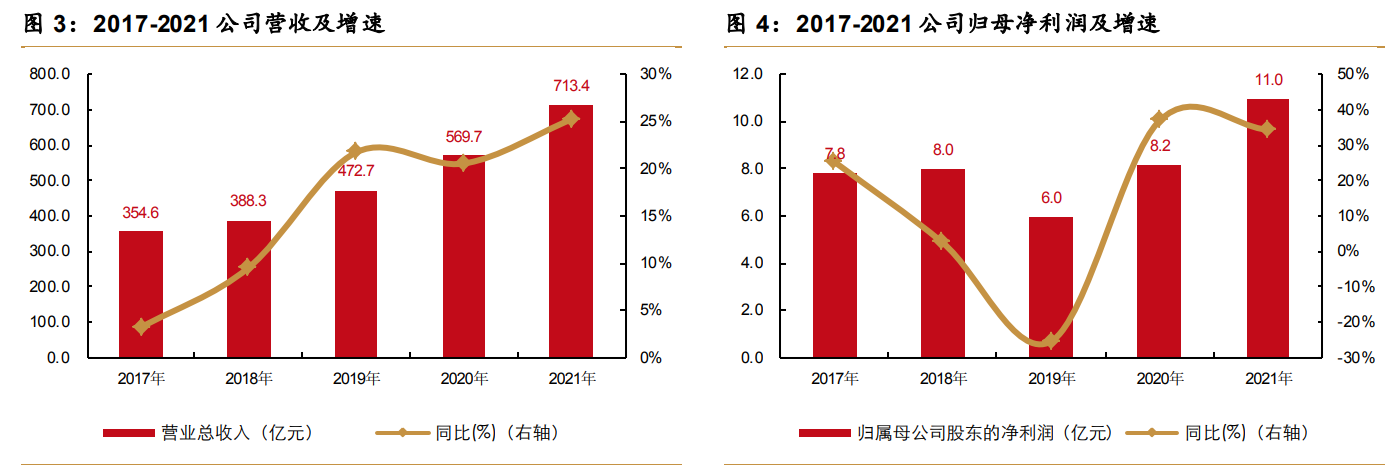

自2017年以來,安徽建工業績穩健增長,2017-2021年公司營收從354.6億元增至713.4億元,歸母淨利潤從7.81億元增至10.96億元。

業績的增長源於公司新簽合同逐年加速增長,不過公司2019 年歸母淨利潤下滑很明顯,主要系公司計提了資產減值 5.23 億元和信用減值 6.77 億元,對利潤侵蝕較大。

對比一下,安徽建工和浙江建投,兩家公司主營業務類似,都是以基建為主,符合目前市場的交易風格。目前浙江建投市值為404億元,是安徽建工的近3倍。

營收規模方面,浙江建投2021年營收953.35億元,小幅高於安徽建工的713.4億元。

盈利能力方面,浙江建投近幾年維持5%左右,而安徽建工的毛利率超過10%,或因為後者的地產業務毛利率較高,帶動公司整體盈利能力上浮。不過二者淨利率相差並不大。

兩家公司的負債率都比較高,基本都維持在85%-90%附近,這也是基建行業商業模式的一個特點,槓槓率較高。

結語——

總體看來,在當前的宏觀穩增長的背景下,安徽建工的訂單拿到手軟,其業績也有望加速釋放。

西南證券研報指出,安徽建工今年一季度訂單增速大幅超預期,預計安徽建工2022年全年淨利同比增速為20.90%,2023年全年淨利同比增速18.17%。

公司和龍頭浙江建投頗為相像,也難怪市場資金如此追捧,不過後續能否走強,仍有較多不確定性,投資者需謹慎應對。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)