半导体板块反弹持续,5月30日,格科微(688728.SH)早盘高开高走,一度上涨超11%,收盘仍涨7.06%,报收19.11元/股,目前市值477.5亿元。

消息面,格科微被调入科创50指数,这是由科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。该指数每季度进行一次调整,本次调整,包括时代电气、晶科能源、格科微、珠海冠宇、长远锂科在内5只个股新进指数。

此举标志着格科微的市场地位被认可,公司后续有望获得更多的机构配置。

CIS全球出货量第一,超越索尼、韦尔股份

格科微主营CIS芯片和显示驱动芯片的研发、设计和销售,其中CIS(CMOS图像传感器)营收占比超80%,下游客户覆盖三星、小米、OPPO、vivo、传音、诺基亚等主流品牌商的终端机型。

目前来看,手机依旧是CIS芯片最大的需求市场,2021年,智能手机及功能手机领域销售额在全球CIS芯片市场占比达54.6%。

公司创始人赵立新,也是“清华系”的芯片大佬,赵立新在清华读到博士后去了新加坡特许半导体,从事半导体工艺工程师的工作,后担任过模拟电路的设计部经理,是一个既懂工艺又懂设计的复合型人才。

2003年,中国大陆晶圆厂中芯国际,很想发展CMOS工艺,但缺少研发团队,这时候恰好遇上了赵立新,两者一拍即合,中芯出钱,赵立新的格科微出力,帮助中芯建立起了CMOS工艺的生产线。

工艺出身的赵立新追求产品性能的极致,同时还致力于减少产品所需的光刻层数,从工艺的角度不断优化产品,因此格科微的产品芯片面积更小,带来的直接结果就是价格更低。

2008年,同样规格的手机CIS产品,格科微推出的产品价格比同行低20%。靠着更具性价比的产品,格科微在手机低端CIS市场出货量快速增长,当年即成为国内出货量的第一。

2021年,公司实现19亿颗CIS芯片出货,占据了全球26.8%的市场份额,位居行业榜首,超越索尼。但若以销售额口径统计,2021年公司CIS芯片销售收入达9亿美元,全球仅排名第四。

市占率第一,销售额仅排名第四,就因为格科微走的是“性价比”路线。该公司传统优势产品集中在200万-500万像素,相对于索尼、韦尔股份来说,产品像素偏低。

这也刚好赶上了安卓手机的崛起机遇。在国产安卓手机走向世界、多摄升级浪潮和美国实体清单刺激下的国产替代,国产CIS厂商迎来了发展的黄金期。

“没落贵族”豪威在辗转下与擅长市场销售的韦尔结合,打开了高端CIS市场,技术在手的豪威盈利能力重回巅峰。深耕工艺多年的格科微凭借成本优势稳扎稳打,在多摄升级趋势下拿下低端CIS的增量市场,保持量价齐升。

可以说,格科微的成长史和国产安卓机的崛起有很大关系。

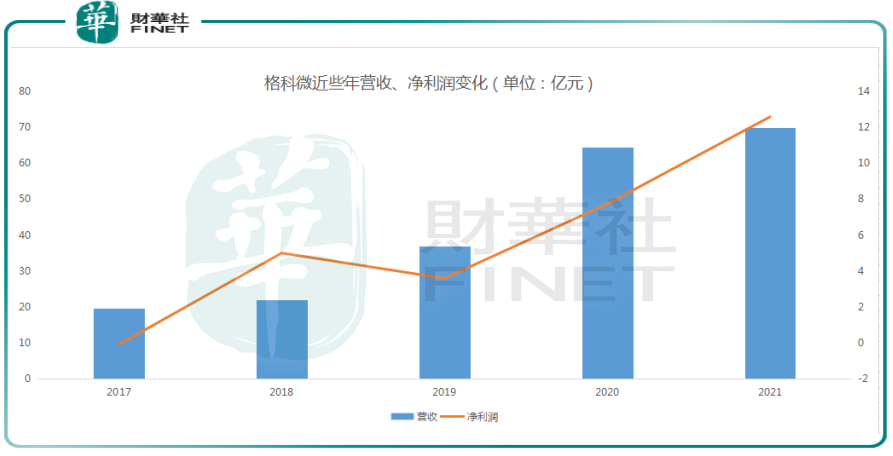

业绩方面,格科微2021年实现营业收入70亿元,同比增长8.44%;实现归母净利润12.58亿元,同比上升62.75%。这也是该公司登陆科创板后正式交出的首份年度成绩单。

2022年一季度实现营业收入17.35亿元,净利润2.41亿元,除去汇兑损失4000万的影响,一季度净利润水平与2021年同期接近。

据Counterpoint预计,2022年全球CIS芯片市场规模有望达219美元,同比增长7%。其中,手机依旧是占比最大的终端市场,叠加汽车电子、AR/VR等下游新兴终端领域需求驱动,分析师预计,未来全球CMOS图像传感器市场仍将保持较高增长率。

由Fabless模式转型

为持续打开供应链优势,借助底部优势向上发力,格科微从高性价比产品向高性能产品拓展,向中高端产线布局,推动Fabless模式向Fab-Lite模式转变。

所谓的Fabless模式,即是专注于产品的研发、设计和销售环节,将晶圆制造及大部分的封装测试等生产环节通过委外方式进行。而Fab-Lite模式,是介于Fabless模式与IDM模式之间的经营模式,即在晶圆制造、封装及测试环节采用自行建厂和委外加工相结合的方式,也被称作是轻晶圆厂的集成电路企业经营模式。

这一模式具备多重优势,包括更具成本效益,在产品质量、可靠性、开发周期上更佳的把控力,提升研发迭代速度,保护自主工艺能力,保障产能安全,与大型晶圆代工厂形成产能互补,在面对变化较快的消费类电子市场形成更高效的产能利用率。

放眼整个行业,Fab-Lite已成为一大主流趋势。一方面,德州仪器、英飞凌、意法半导体等多家传统意义上的IDM公司,如今均选择向Fab-Lite转变;另一方面,以格科微为首的本土多家fabless半导体厂商也开始向Fab-Lite模式靠拢。有业内人士表示,对于后者而言,拥有自己的产线之后,除了加快研发速度之外,还可有效降低试错成本、提高良率。

格科微早已开始布局从Fabless向Fab-lite的转型。公司财报中表示,募投项目“12 英寸CIS集成电路特色工艺研发与产业化项目”进展顺利,已于2021年8月完成主体厂房封顶,如今ASML光刻机等部分设备已如期进场,预计该项目年底达到量产状态。

这一项目是格科微向Fab-lite转型的关键节点,建成后能有力提升高阶CMOS图像传感器的研发效率及产能保障力度。

结语——

总的说来,格科微作为CIS芯片领域的佼佼者,跟随安卓系手机阵营快速成长。在目前半导体供应链频频“吃紧”的背景下,公司转型Fab-lite模式自建产能,也是明智之举。

未来公司的看点,一方面在于能否迈向更高像素,可谓直接面对韦尔股份等巨头的竞争,压力不小;另一方面,汽车CIS赛道也迎来高景气,公司能否打入严苛的汽车供应链,从汽车智能化浪潮中获益,尚需持续跟踪。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)