近期,用友网络(600588.SH)股价持续性下挫,促使年初通过定增方式入场的高瓴、高毅、易方达、葛卫东等17家明星机构和牛散,出现账面浮亏40%,引发市场高度关注,在雪球、东方财富、新浪财经等平台热度居高不下。

甚至传言说,用友网络因传递错误业绩指引致高瓴、高毅等机构定增“被套”。这一传言引发被套投资者的“共鸣”,有投资者自嘲“机构跟散户一样,也有被割韭菜的一天”;部分被深套的投资者,更是在股吧或相关资讯评论区发起猛烈的口诛笔伐。

随后用友网络证券部相关人士否认了这一说法。但是,用友网络低迷的股价表现,进一步印证市场对其信心依旧不足。

用友网络股价暴跌,促使大部分投资者账面巨亏,已经是不争的事实。向前看,短期遭遇戴维斯双杀的用友网络,是筑底了吗?

股价暴跌的诱因

先捋一捋用友网络暴跌的原因吧。

截至2022年5月31日收盘,年初至今用友网络股价累计跌幅为46%,跌幅位居去IOE概念、TMT概念、云计算等概念题材板块前列。其中,3月份至今,用友网络的跌幅为41%。

3月份以来,影响用友网络股价暴跌的原因,莫过于业绩“变脸”。

3月18日,用友网络递交了2021年“成绩单”。

2021年,用友网络的营业收入89.32 亿元,同比增长4.73%;其中,收入旺季的第四季度营收仅同比增长2.3%,较往年双位数增长,增速放缓的许多。自2019年以来,第四季度营收增速首次低于10%。

净利润方面,2021年用友网络归属股东净利润为7.08亿元,同比下滑28.18%。其中,第四季度归属股东净利润出现了“变脸”,同比下滑41.98%至5.81亿元,为近十年归属股东净利润下滑速度最高的第四季度。

2021年扣非后归属股东净利润为4.05 亿元,同比下降55.30%,自2016年以来最大下降幅度。其中,四季度扣非后归属股东净利润为5.83亿元,同比下滑39.4%,为近十年扣非归属股东净利润下滑速度最高的第四季度。

第四季度糟糕的业绩表现,让不少投资者为其后续业绩表现开始有所担忧。到了2022年一季度,净亏损进一步加大,直接压垮投资者心存信念的最后一根稻草。

2022年一季度,用友网络营收为12.79亿元,同比增长5.4%,净亏损3.93亿元,亏损同比上涨29.3倍,扣非净亏损额为3.62亿元,亏损同比上涨72.2%。

虽说每年一季度是用友网络收入确认的淡季,叠加营业成本因经营活动稳健推进而增长,出现些账面浮亏是常事。

但是呢!像2022年一季度此番巨亏,在用友近十年经营活动中非常罕见,可以说是没有有过。

旺季表现不佳、淡季亏损扩大,让不少投资者对用友网络2022年盈利表现开始担忧,促使二级市场投资情绪较为低迷。

除了基本面外,用友网络内部高管变动及股东套现行为,亦是股价持续承压下行的关键因素之一。

财务总监之变。2020年4月曾任“海航系”高管的徐洲金,空降用友网络,顶替公司元老级人物吴政平,任执行副总裁兼财务总监一职。

徐刚走马上任,用友网络就发起几十亿的定增方案。随着今年初高瓴、高毅、易方达等机构最后一波定增机构及牛散入驻之后。徐于5月6日竟辞去了执行副总裁兼财务总监职务,而吴政平再度回归至财务总监职位。

业绩变脸、大规模定增发行、徐洲金紧急撤离,再到股价的持续暴跌,不免让人觉得里面有些蹊跷。

股东纷纷套现。今年年初,因用友网络股价跌幅太狠,公司首次发起回购股份,回购股份约为620万股,占总股本比例的0.18%。有意思的是,牛散葛卫东一边积极参与定增,一边又大规模减持用友网络股票。

2022年一季度,葛卫东减持用友网络4,474万股,持股数量为7,000万股,持股比例为2.15%,较2021年持股比例的3.53%,下滑1.38个百分点。此外,第七大股东原点资产的刘世强也减持了17.5万股,持股比例下滑至2.09%;第十大股东上海合道资产管理减持700万股,持股比例下滑至1.23%。

相较于股东大规模减持,用友网络620万股回购显然不够看。股价想凭借回购利好起到托底作用,显然是杯水车薪。

业绩之变,乃转型之痛

随着各大产业数字化转型持续深入,以及经济增速放缓的影响,为进一步提升客户满意度和粘性,以提升自身核心竞争力和市场份额,大部分云服务及软件公司不再是与客户做一次性买卖,即售卖许可权模式,而通过“订阅”模式与客户建立战略合作伙伴关系,按需逐年付费,并逐月确认收入,因此更加有利于长期的运维。

目前,以用友网络、金蝶国际(00268.HK)金山办公(688111.SH)等传统的通用SaaS企业,纷纷向订阅模式靠拢。其中,由于用户群及聚焦细分领域不同,转型速度和取得成效各有不同。

例如,基于C端用户绝大优势,金山办公在订阅业务表现最佳,已经成为公司新的盈利和增长点;而用友网络、金蝶国际更倾向于B端,目前订阅业务产生协同效应仍需随着订阅业务服务持续渗透,才能逐步释放,自然取得业务成效时间要弱于其他同行。

需要注意的是,随着订阅模式持续渗透,订阅式项目订单持续增长,势必拉长交付周期,影响收入确认周期,进而影响企业业绩表现。

在此背景之下,迫于向订阅模式看齐的用友网络,自然也要承担更大转型阵痛期,业绩波动亦会更加激烈。

除此之外,用友网络业绩亏损也要公司开启第三阶段(3.0)发展战略有关系。

具体而言,自1998年成立以来,用友网络成长阶段可以划分外三段:发展1.0时期,成长为财务软件服务提供商;发展2.0时期,以企业ERP管理软件服务为主,并成长为该领域龙头企业;发展3.0时期(即现阶段),以企业云服务为核心,拟构建一个全球领先的企业云服务平台。

自2020年起,用友网络通过调整业务框架和发展战略方向。其中,云业务订阅模式亦是公司构建全球领先的企业云服务平台,而做出的商业模式改变。

针对巨型、大型、中型、小型四种不同体量的企业,陆续推出了 U8 Cloud、NC Cloud、YonBIP、Yonsuite、U9 Cloud等云计算产品,并兼具订阅和许可的双重收费模式。

与此同时,用友网络通过主动收缩非云服务业务,全面提升云服务业务占比。2021年,用友网络陆续剥离畅捷通支付、友金控股等金融服务业务。受此影响,2021年全年用友软件业务实现收入33.2亿元,同比下降18.0%,在主营收入中的占比降为38.4%。

截至目前,结合当期业绩表现和云服务业务占比来看,用友网络仍处于战略转型阶段。

2021年至今,为推动“强产品”、“占市场”、“提能力”三方面的关键任务进一步落地,用友网络只能通过加大销售投入并持续升级销售组织体系,加大客户覆盖及业务推广;2021年底用友的销售人员达3325人,同比增长611人。

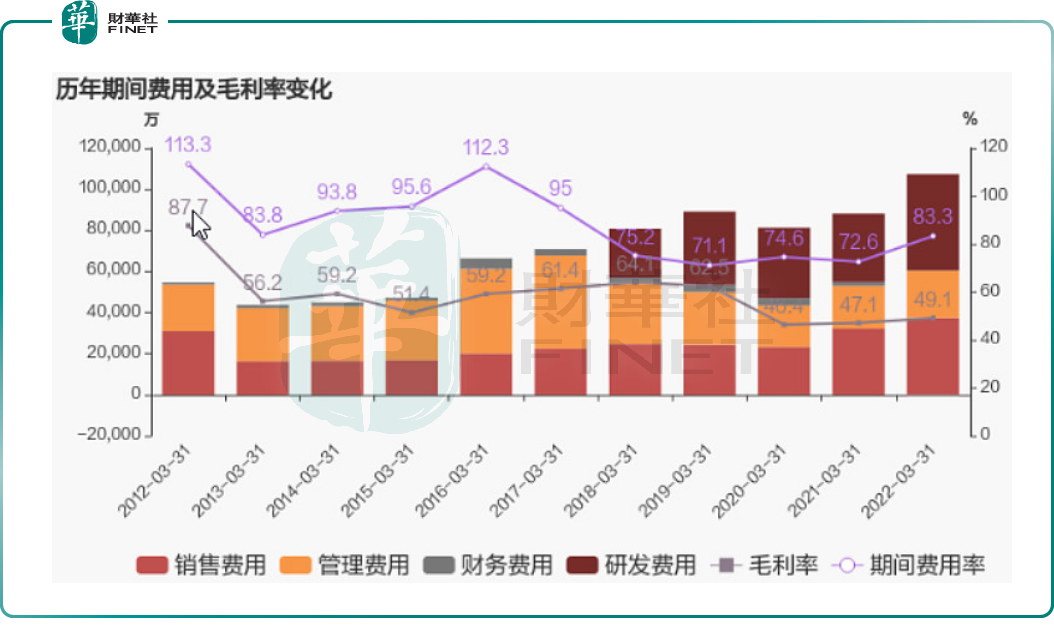

2021年用友网络的销售费用同比增长 31.7%,高于收入增速4.7%;另外,由于股权激励的影响导致管理费用提升10.5%,以及为了增强云服务产品的平台能力和核心应用能力,研发费用同比增长40.8%至4.68亿元,研发费用率达36.6%。

历年用友网络费用及毛利率变动情况

可以预见,仍处于转型阶段的用友网络,短期的加大产品投放力度、新产品研发、品牌宣传、研发投入等成本开支,或将会继续抑制公司盈利空间。

尾语:

随着用友网络股价持续下探,业绩引发的估值下探风险逐步减弱,投资者不必过度悲观。另外,由于目前用友网络仍处于转型阵痛期,股价短时间想要重返阶段新高点,仍缺乏基本面的支持。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)