近日,国轩高科(002074.SZ)又迎来了191家机构的调研。另一个利好消息面是,国轩高科申请发行GDR(全球存托凭证,Global Depositary Receipts,简称“GDR”)事宜获得证监会受理。

受自身利好消息不断、新能源板块大举反弹及A股三大指数强势反弹等因素叠加刺激,国轩高科股价低点反弹至今已翻倍。

截至发稿前,于4月27日股价底位的22.57元/股反弹至今,国轩高科股价累计涨幅为101%已经实现翻倍。从股价日线走势来看,国轩高科上演了“深V”反转的好戏。

国轩高科股价能反弹如此之快,与过去跌幅较大,以及自身良好的基本面有很大关系。

01.动力电池行业二线龙头

目前,国轩高科是国内动力电池行业二线龙头,是国内最早从事新能源汽车用动力锂离子电池(组)自主研发、生产和销售的企业之一。

据中国汽车动力电池产业创新联盟发布的最新数据,今年5月国内动力电池企业装车量排名中,国轩高科排名第四。

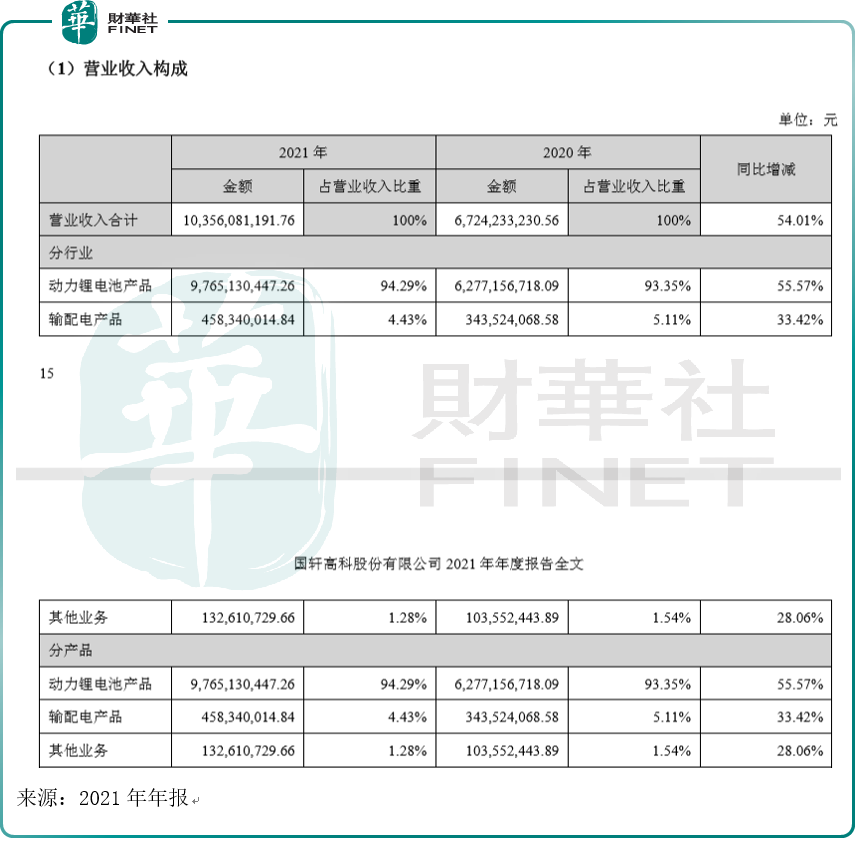

根据年报描述,公司主要从事动力锂电池和输配电设备的研发、生产和销售。根据2021年年报的营业收入结构分析,动力锂电池产品占营业收入比重为94.29%,同比增55.57%;输配电产品占营业收入比重为4.43%,同比增33.42%。

从营收结构来看,动力锂电池是国轩高科的重点业务,且在2021年同比增速更快。

02锂电池业务增长可期,储能静待爆发

目前,国轩高科全资子公司合肥国轩系国内最早从事新能源汽车动力锂电池自主研发、生产和销售的企业之一。公司主要产品为磷酸铁锂正极材料及电芯、三元正极材料及电芯、动力电池组、电池管理系统及储能型电池组等。

公司拥有多年的电池技术积累,在动力电池化学体系方面拥有行业领先的优势,在电池上游材料以及原材料端,公司也进行了技术投入以及全产业链资源布局,如合肥庐江高端正极材料生产基地和江西宜春锂云母矿资源的布局。

6月13日调研活动信息报告中,公司表示,在全产业链资源布局上,比如合肥庐江高端正极材料生产基地和江西宜春锂云母矿资源的布局,这种“技术+资源”的双轮驱动,一方面保障公司的电池制造和成本可控,另一方面更有效地保障了从化学体系入手提升电池技术,从而提升公司产品竞争力。

在锂电池技术方面,公司目前已实现单体能量密度210Wh/kg铁锂电池产业化应用,同时公司360Wh/kg三元半固态电池计划在今年实现量产装车。

在技术路线的选择和侧重上,根据此前机构调研的公司表述:

公司始终坚持“做精铁锂,做强三元,做大储能”的发展战略。磷酸铁锂是公司目前的主打产品,一直以来国轩在磷酸铁锂产品的开发应用上有深厚的积淀。另外,公司在三元电池上也保持了一定的技术储备与技术优势,2021年三元出货量首次突破1GWh。国轩和大众的合作中,三元电池已经成功定点,表明公司三元电池产品力的提升,三元电池的出货比例将会进一步增加。

在产能未来展望上,国金证券研报判断:未来几年产能和装机量迈入加速增长期。预计2022年公司电池产能将达到100GWh,2025年规划达到300GWh,公司目前已拥有合肥(新站、经开、庐江、肥东)、南京、青岛、唐山、南通、柳州、宜春等十大生产基地,并于2021年收购博世在德国哥根廷的工厂,开启在欧洲本地化生产的进程。是国内规划产能最大的电池厂之一。

在储能领域,公司重点布局发电侧、电网侧、电源侧、用户侧四大储能领域,产品广泛应用于通讯基站、储能电站、船舶动力电池、风光互补、移动电源、两轮车等新能源领域。

根据最新公布的调研会内容纪要,公司储能领域客户有华为、皖能集团、国家电网、中电投等。

在储能发展方面,公司介绍了最新情况,其在调研会上表示:

公司近期与某光伏龙头企业建立战略合作伙伴关系,将不断加深在储能和新能源等领域的合作,为公司的储能业务拓展打开了新的空间和增长点,因客户方保密等原因暂不方便披露细节。

输配电设备方面,作为公司的传统业务板块,主要产品为高低压开关成套设备、电器数字化设备、配网智能化设备、变压断路器、一体化充电桩、车载充电机和储能机柜等,产品广泛应用于火电、水电、核电、风电、轨道交通、冶金、化工等行业领域。近年来,公司积极通过创新技术推动产业转型,拓展了输变电运维服务及EPC项目总包施工等业务。

从2021年的营收结构看,输配电设备的业务占营收比重不到5%。

从以上业务产品的分析上来看,公司主攻动力锂电池,在技术路线的侧重上,公司表示“做精铁锂,做强三元,做大储能”。

03变数:成本因素,决定盈利空间

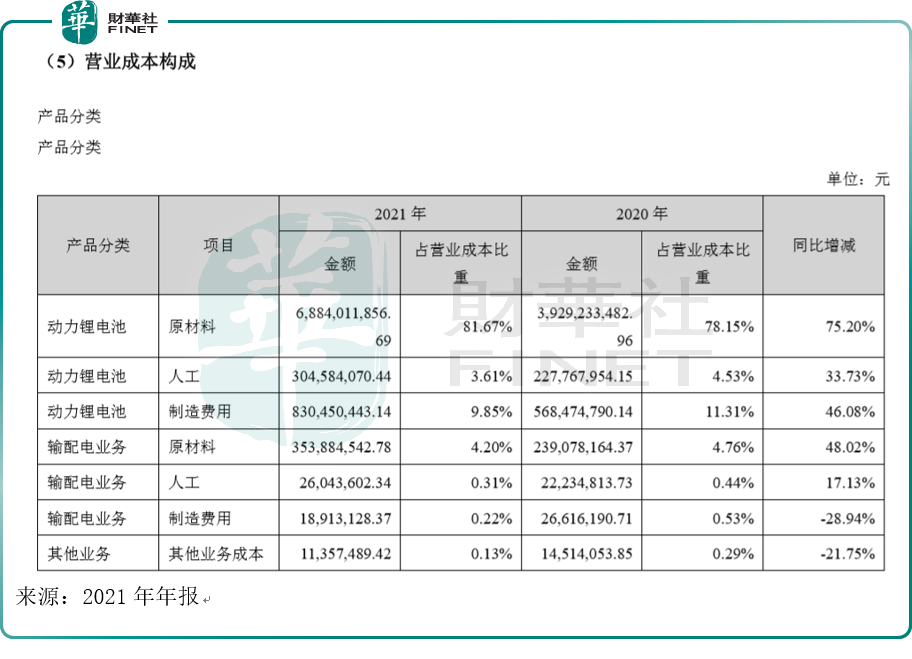

锂电池的原材料成本是公司的主要营业成本,截至2021年,动力锂电池的原材料占营业成本比重的81.67%,同比增长75.20%。从原材料成本增速来看,是高于动力锂电池的营收同比增速的(锂电池营收增速55.57%,见上文)。

在动力锂电池的原材料中,磷酸铁锂材料是锂电池正极材料中的重要技术路线,根据动力电池应用分会数据,2021年国内新能源汽车动力电池装机量159.59GWh,其中磷酸铁锂电池装机量81.69GWh,市场占比51.2%。

去年原材料价格上涨,相关厂商的扩产潮汹涌。粗略统计,包括德方纳米(300769.SZ)、富临精工(300432.SZ)、中伟股份(300919.SZ)、龙佰集团(002601.SZ)、万华化学(600309.SH)等20多家上市公司,已启动计划投资数百亿扩建磷酸铁锂产能。

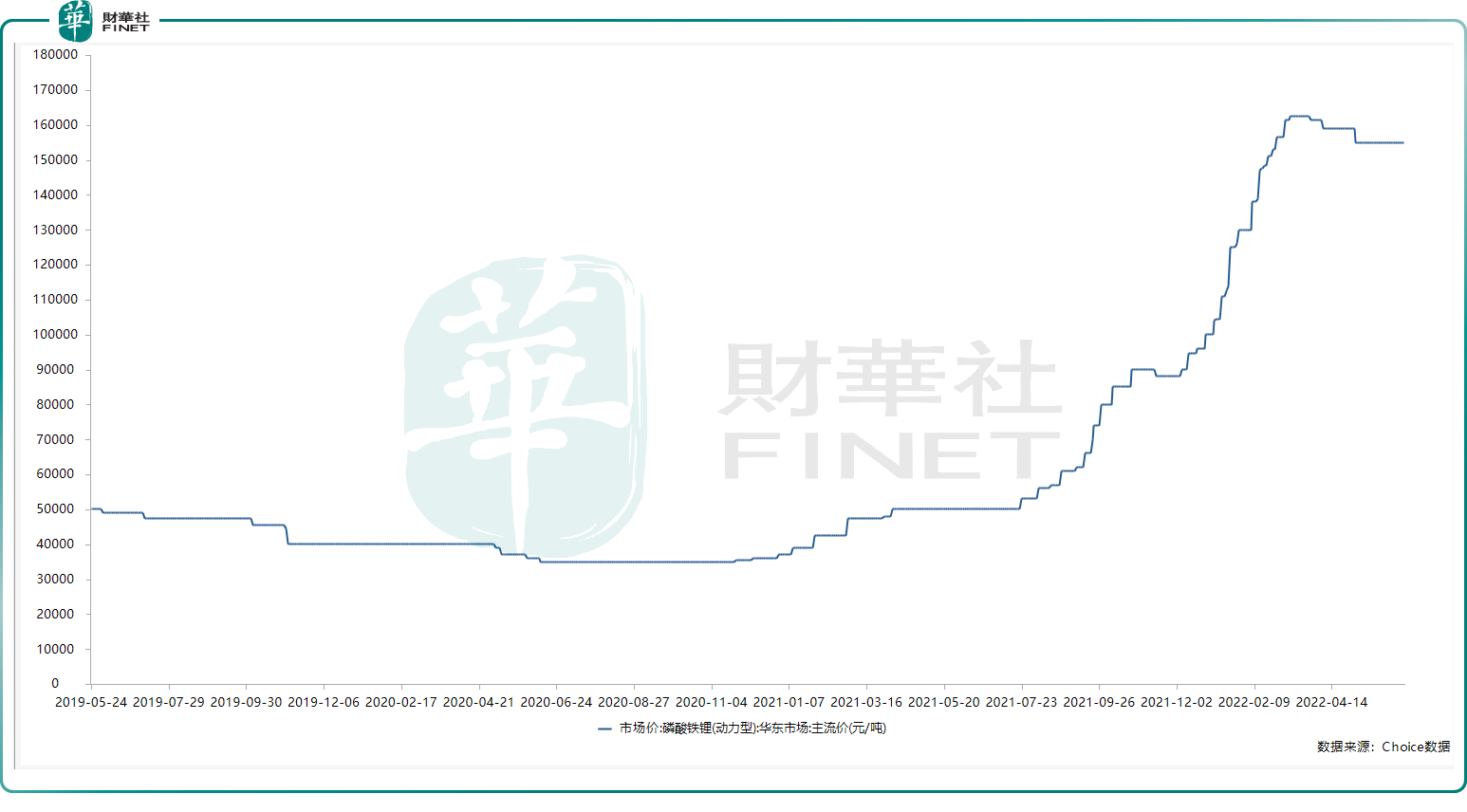

或许随着厂商的不断扩产,今年磷酸铁锂的价格上涨态势有所缓解,下图是笔者查询的磷酸铁锂(动力型)华东市场主流价格,可以看到2021年价格快速上涨,但今年有所回落。

最近业内一个有意思的新闻,就是华友钴业(603799.SH)拟终止在磷酸铁锂材料领域布局。去年磷酸铁锂大热的背景下,致力于三元材料一体化的千亿“钴茅”华友钴业欲并购跨入这一赛道,然而仅半年后,这一动作戛然而止。

6月14日,华友钴业公告披露,为进一步集中优势资源,聚焦锂电三元材料产业链,公司拟终止在磷酸铁锂材料领域布局,经与控股股东华友控股协商,决定终止通过控股子公司巴莫科技收购圣钒科技100%股权事宜,并于6月14日签署了《<股权收购意向书>之终止协议》。

以上种种迹象,是否代表了去年的那种锂电池原材料上涨的局面得到了一定程度的缓解呢?笔者认为值得思考。

从成本结构来看,锂电池的原材料是国轩高科的主要营业成本,如果原材料价格上涨的局面有所缓解,那么对国轩高科的利润显然是有利的。

近一个月来,公司频繁受到机构调研。值得一提的是,其中一次是涉及GDR的路演活动(5月27日)。

而根据6月15日公告,公司于近日收到证监会于2022年6月14日出具的《行政许可申请受理单》(受理序号:221247),证监会对公司提交的关于公司拟发行全球存托凭证(Global Depositary Receipts,“GDR”)并在瑞士证券交易所上市的申请材料进行了审查,认为所有材料齐全,决定对该行政许可申请予以受理。

GDR的背景是,今年2月,证监会正式发布《境内外证券交易所互联互通存托凭证业务监管规定》,扩大了适用范围,东向纳入符合条件的深交所上市公司,西向拓展到瑞士、德国等欧洲主要证券市场。

在这一政策框架下,今年以来,三一重工(600031.SH)、国轩高科(002074.SZ)、杉杉股份(600884.SH)、乐普医疗(300003.SZ)、科达制造(600499.SH)、明阳智能(601615.SH)、格林美(002340.SZ)、方大炭素(600516.SH)等8家上市公司发布公告称,拟境外发行GDR(全球存托凭证)。其中,除了明阳智能选择登陆伦交所外,其余7家均筹划在瑞士证券交易所上市。

从行业属性来看,这8家企业都来自制造业。其中,国轩高科、杉杉股份、科达制造、明阳智能、格林美均来自近年来发展较快的新能源产业链。

在盘面情况上,截至目前,国轩高科的融资余额创近一年新低(图中红色曲线)。

不过在盘面表现上,国轩高科自4月27日阶段性低点以来,已累计反弹近100%的幅度。近一周股价表现陷入震荡。

根据最新的机构评级情况:6家买入,1家增持。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)