隨著資本市場陷入調整,包括機構在内的投資者的投資收益大多出現了明顯回撤,曾被投資者視為擁有「金手指」的高瓴資本也在其中。

在A股市場,不考慮參股公司IPO上市盈利的情況下,高瓴持倉股年内出現了明顯的調整,個别公司股價回撤幅度超過30%;

在美股市場,高瓴重倉的互聯網股和醫藥股,在各種不利因素的影響下年内回撤幅度更大。

正所謂物理界離不開萬有引力,投資界離不開均值回歸。在資本退潮的趨勢下,即便擁有再強大的α,也難以擺脫時代的β。

深陷輿論漩渦的高瓴:傳聞大規模裁員

2022年以來,關於高瓴資本的敏感報道接連不斷。6月1日,據新浪科技報道,高瓴在不同職級進行無差别裁員,消費組全裁,TMT組優化以及轉去看科技。對此,高瓴相關人士回應稱,公司大幅裁員信息不實。

儘管大規模裁員的消息被否認,但在行情動蕩之下,哪怕傳聞真假難辨,草木皆兵的市場情緒,都會被點燃。當天消費股股價出現明顯波動,疊加此前出現的關於高瓴資本的新聞報道,可以說也是讓高瓴資本傷透了腦筋。

比起媒體報道,高瓴資本年内也是承受了來自其他方面的壓力,尤其是資本市場大幅回調。

根據公開報道,高瓴資本在A股的投資基金主體主要有:高瓴資本HCM(高瓴資本的美元基金)、高瓴資本中國價值基金(高瓴資本的美元基金)、天津禮仁(高瓴資本的人民幣基金)、高瓴資本管理有限公司-中國價值基金(交易所)、HillHouseG&LHoldings(HK)Limited、寧波高瓴智遠投資合夥企業(有限合夥)、珠海高瓴道盈投資合夥企業(有限合夥)、珠海高瓴天達股權投資管理中心(有限合夥)等。

高瓴投資組合,面臨大幅回撤的風險

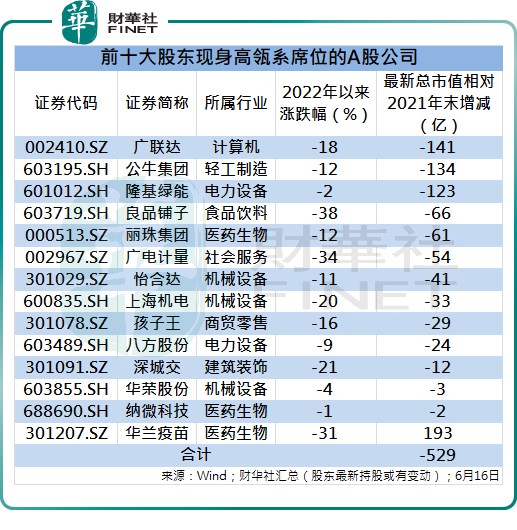

財華社統計,根據最新股東數據,前十大股東現身高瓴系投資基金的A股公司約有14家,包括醫藥生物行業的麗珠集團(000513.SZ)、納微科技(688690.SH)和華蘭生物(301207.SZ),以及光伏龍頭隆基綠能(601012.SH),機械設備行業的怡合達(301029.SZ)、上海機電(600835.SH)、華榮股份(603855.SH),消費行業的良品鋪子(603719.SH)、孩子王(301078.SZ)、公牛集團(603195.SH)等。

二級市場方面,截至6月16日,以上高瓴資本持有的14家公司2022年以來股價全部下跌,其中良品鋪子和廣電計量(002967.SZ)股價跌幅超過30%。若以總市值計算,以上14家公司2022年以來市值累計減少了529億元。

需要強調的是,529億元並不是高瓴資本持股損失的金額,因為高瓴資本只是持有以上公司的部分股份,並且高瓴資本通過一級市場參股公司新上市後帶來的投資收益豐厚。

此外,高瓴資本還持有其他A股公司股份,只是未躋身前十大股東中。據不完全統計,高瓴資本持有的這類A股公司的數量約有19家(根據公開資料估算,不保證完整、準確),包括鋰電池行業龍頭寧德時代(300750.SZ),光伏行業龍頭通威股份(600438.SH),創新藥行業龍頭恒瑞醫藥(600276.SH)、君實生物-U(688180.SH),醫藥服務外包行業龍頭藥明康德(603259.SH)、泰格醫藥(300347.SZ),家用電器行業龍頭格力電器(000651.SZ),水泥行業龍頭海螺水泥(600585.SH)等。

二級市場方面,以上19家公司2022年以來股價調整幅度同樣不小,其中不少個股年内跌幅超過30%。由於以上公司市值體量大,因此年内市值減少的絕對金額也更大,19家公司累計市值減少了7206億元。同樣,這一數字僅僅是以上公司的市值表現,並不等於高瓴資本實際投資損失。可以簡單理解為,賬面浮虧。

值得一提的是,高瓴資本作為一家全球化投資機構,其投資範圍不僅僅在A股,其在美股市場同樣是重金佈局。2022年以來,美股調整幅度較大,高瓴資本持有美股公司的浮虧預計比A股有過之而無不及。總體來看,隨著全球資本市場的大幅調整,高瓴資本投資收益大概率也會受到影響,收益回撤也是情理之中的事。

回望過去:A股曾上演高瓴「金手指行情」

高瓴資本最活躍的階段在2020年,並且在二級市場產生了很大的影響力。

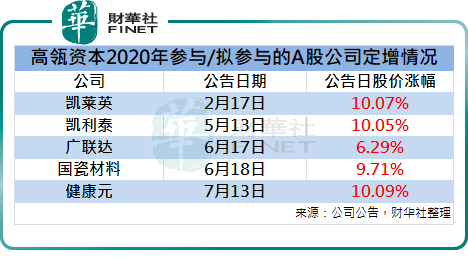

財華社統計,2020年2月至7月,高瓴資本在短短半年内接連出手參與或擬參與了5家上市公司的定向增發(注:個别定增項目後續終止),涉及的A股公司包括凱萊英(002821.SZ)、凱利泰(300326.SZ)、廣聯達(002410.SZ)、國瓷材料(300285.SZ)和健康元(600380.SH)。

值得一提的是,高瓴資本當時在A股市場被視為「金手指」,可以說是只要參與定增認購的投資者中有高瓴資本的身影,該公司的股價就會大漲。

財華社統計,在以上5家高瓴資本參與或擬參與的定增公告發出後,凱萊英、凱利泰和健康元股價漲停,國瓷材料股價大幅上漲9.71%,廣聯達股價大幅上漲6.29%。

更為誇張的是,高瓴資本當時在A股市場的影響力不僅僅停留在真金白銀參與定增層面,甚至A股市場出現了高瓴資本調研過的公司,股價就會上漲的現象。

一時間,高瓴資本被奉為神話。

為何高瓴資本能夠在當時被奉為神話?究其原因,離不開高瓴資本優秀的投資業績。

公開資料顯示,高瓴資本成立於2005年,2020年其管理的資產規模達到650億美元左右,在耶魯模式踐行者張磊的帶領下,其在A股市場為投資人累計創造了約45倍的回報,15年期間年化復合回報率約33%。

某種層面上講,將週期拉長,高瓴資本長期回報率依然可觀。

總結當下:再強大的α,也難以擺脫時代的β

有上漲就有下跌,有牛市就有熊市。

資本市場在經歷了紅紅火火之後,2022年美股、A股、港股皆迎來深度調整,高瓴資本「金手指」神話難以再上演,結果如上文所述,高瓴持倉股股價大幅回撤(不可否認的是,我們從更長週期的角度來看,高瓴資本的長期投資回報率依然可觀)。

實際上,近兩年投資界已難以再現往日的輝煌。孫正義手下依靠新一輪互聯網浪潮而輝煌的軟銀集團,也隨著互聯網紅利的退卻而跌落神壇,旗下願景基金2021財年淨虧損高達2.64萬億日元(約合人民幣1400億元),史上最大。

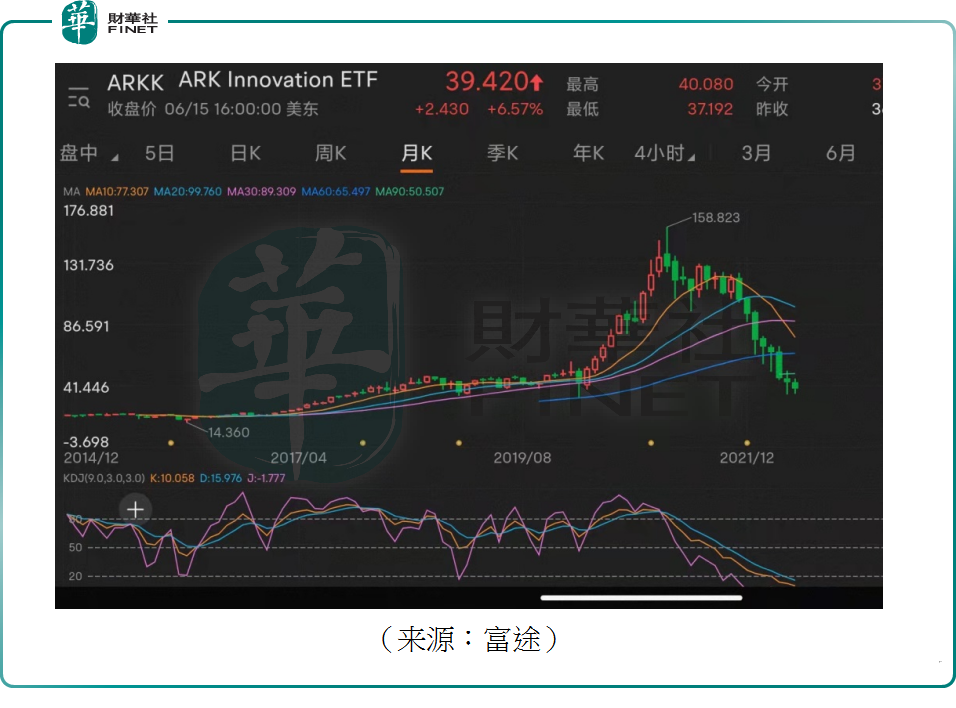

無獨有偶,在2020-2021年因科技股瘋狂上漲而爆紅的木頭姐,其掌管的方舟創新基金(ARKK)繼2021年全年下跌24%之後,2022年第一季度繼續大跌29.9%,成為晨星統計範圍内今年一季度表現最差的一只基金。

也許將高瓴資本、願景基金、方舟基金相提並論並不恰當(高瓴資本的投資回撤相對可控),但是背後體現出的邏輯一致,那就是當行業景氣度下滑,當投資市場冷卻,投資業績大概率會跟隨出現回落。正所謂物理界離不開萬有引力,投資界離不開均值回歸。

回望漫長的股市長河,均值回歸是一條無人幸免的必經之路。強如股神沃倫·巴菲特,在其幾十年的投資生涯中,也出現過多次劇烈回撤的經歷。

1973年,巴菲特旗下伯克希爾·哈撒韋的股價從每股90多美元跌到1975年10月的每股40美元左右,跌幅超50%;最近一次是2020年,也就是疫情肆虐美國之時,美股3月經歷數次熔斷,伯克希爾·哈撒韋公司2020年一季度也曾虧損近497億美元(折合人民幣達3,330億元),創下歷史紀錄。

回到資本市場,從願景基金到方舟基金再到高瓴資本,神話破滅的背後體現出一個道理,那就是「在資本退潮的趨勢下,即便擁有再強大的α,也難以擺脫時代的β。」

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)