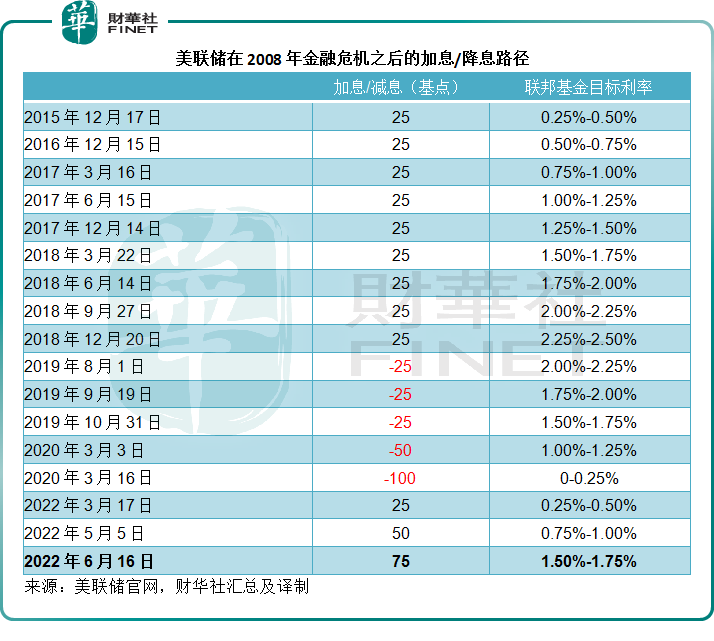

美联储于6月14日和15日两日议息后,将联邦储备基金利率上调75个基点,至1.50%至1.75%的新目标区间。

这在意料之外,也在意料之中。

意料之外,是因为在5月初的那一次议息时,暗示的加息幅度或为50个基点,而实际加息幅度75个基点多出了一半。

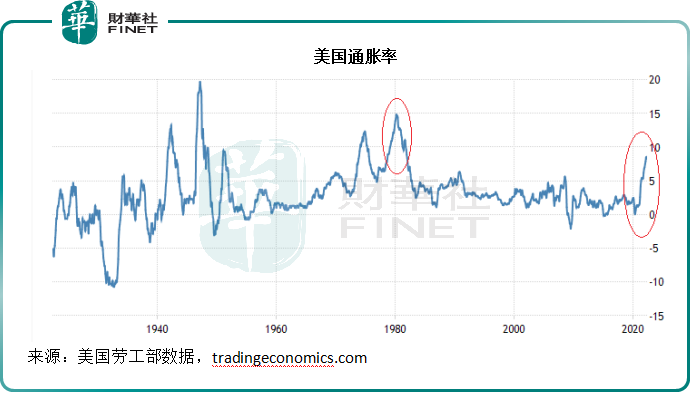

意料之中,是因为在议息之前,美国公布的5月份消费物价指数创近40年半以来的最大年度涨幅,高达8.6%,而市场普遍预期的是8.3%,这早就引发了市场对于美国扩大加息幅度的预期。

所以在议息结果出来(2022年6月15日)后,美股尾盘向上,因为不确定因素消除;但在第二个交易日(2022年6月16日),又转头大幅下挫:道琼斯工业平均指数大跌741.46点(或2.42%),收报29,927.07点;纳斯达克指数大跌453.05点(或4.08%),收报10,646.10点;标普500指数大跌123.22点(或3.25%),收报3,666.77点。

“股王”苹果(AAPL.US)大跌3.97%,特斯拉(TSLA.US)大跌8.54%,连锁超市运营商沃尔玛(WMT.US)却逆市上涨1.04%。

既然开头都涨了,为何美股又会下跌?笔者认为有三个原因:“不确定”迷雾再起、欧洲国家跟随加息导致环球资金成本增加,以及资金在高位趁机获利回吐。

01 环球资金成本增加

美国加息后,英国央行也于6月16日宣布加息0.25个百分点。在已发展国家阵营中,英国是率先加息的国家,这已是其自去年12月以来的第5次加息,英国央行基准利率提高至1.25%。

同日,秉持负利率多年的瑞士央行,突然宣布加息,这是其15年来首次加息,大大出乎市场意料,基准利率将由原来的-0.75%增加50个基点,至-0.25%。

此外,其他央行也有意向加息,“鸽派”倾向的欧洲央行有可能在7月加息。

日本央行则坚持其超宽松政策,或加大与美元的利差,日元汇价将可能继续承受压力,这应利好日本的贸易企业。

已发展国家渐趋“鹰”派,其结果将增加全球资金的最低回报率(required rate of return),逻辑是:既然无风险利率调高,对风险溢价的要求自然就会提高,否则投资者/投机者没有必要冒险。

但是,美国三大指数在无限宽松的市场环境下,牛了两年,已到达天花板,可进一步上行的空间有限,这是因为通胀加上加息,企业的经营成本增加,企业盈利增长或放缓,股价也将受到影响,正好是聪明资金出逃寻找更高回报的时候,所以股市趁势回调。

02 不确定性风险再现

在《财华洞察|通胀之痛!聊聊美股那些事儿》一文中,笔者就提到,市场最惧怕的是“不确定性”(uncertainty),在不确定的环境下,股市波动也最大。

美联储加息75个基点,澄清了6月份议息的不确定性,但是为接下来的加息幅度埋下了下一个不确定性。

联储局主席鲍威尔发言中表示:“显然,今天75个基点的加息幅度并非常态……下次会议加息50个基点或75个基点都有可能……我们的首要重点是利用我们的(调节)工具,将通胀率拉回到2%的目标水平,并保持长期通胀预期稳定。”

他提到:考虑到成品油价和食品价格的通胀压力,以及全球供应链紧张所带来的成本压力,联储局官员向上修正了今年的通胀率预测,尤其PCE(个人消费开支价格指数)通胀率(考虑到食品和能源价格)。今年的预测中值为5.2%,预计明年下降至2.6%,2024年可跌至2.2%。

看起来,他们对于控制通胀是乐观的,但事实是不是这么简单呢?

有必要看两个关键词:“strongly(坚决地)”和“either(50个基点或者75个基点)”。

鲍威尔在记者会上的表述原文如下:“we are strongly committed to returning inflation to our 2 percent objective(我们坚决履行将通胀率恢复到2%的承诺目标)”。

另一句论述是“either a 50 or 75 basis point increase seems most likely at our next meeting(下次会议加息50个基点或75个基点都有可能)”,我们在上文提到。

也就是说,为了恢复2%的通胀目标,美联储完全有可能扩大加息幅度,下次议息,加50个基点或75个基点都有可能。

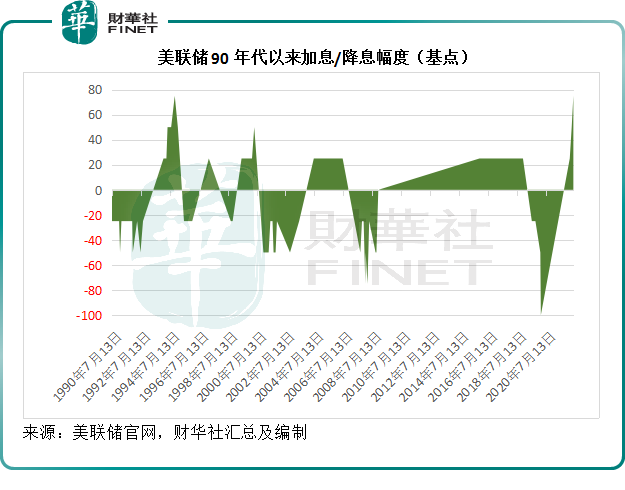

回顾20世纪90年代至今美联储的利率周期,笔者发现美联储上一次加息幅度达到75个基点的时点是在1994年11月份,在此之前,美联储已分别在当年的5月和8月连续加息50个基点,在1994年11月加息75个基点后,于1995年2月再加息50个基点。

这个加息周期是从1994年2月初展开,到当年1994年11月加息75个基点后,在这一年的加息幅度达到了250个基点,联邦基金利率由1994年初的3%加到1994年11月中旬的5.50%,最终以利率到达6%(1995年2月)结束这个加息周期。

笔者留意到,在1994年加息之前,美国在90年代初经历了一次颇高的通胀,CPI(消费物价指数,WIND数据)一度达到5.4%,同时就业充裕,这为其加息奠定了基础。

这一次美联储会不会为了保通胀,而大手笔加息成为未知之数,在疫情发生的2020年第一季,美联储可是下了狠手地下调利率100个基点,2008年金融危机时,降息75个基点是常事。

所以,75个基点是不是会成为常态还真不好说,毕竟8.6%的通胀率四十年难得一见……这意味着这次加息幅度是确定了,但下一次加息的不确定性骤然增加。这让资金开始权衡成本与回报,也导致股市的波动。

03 后市怎么看?

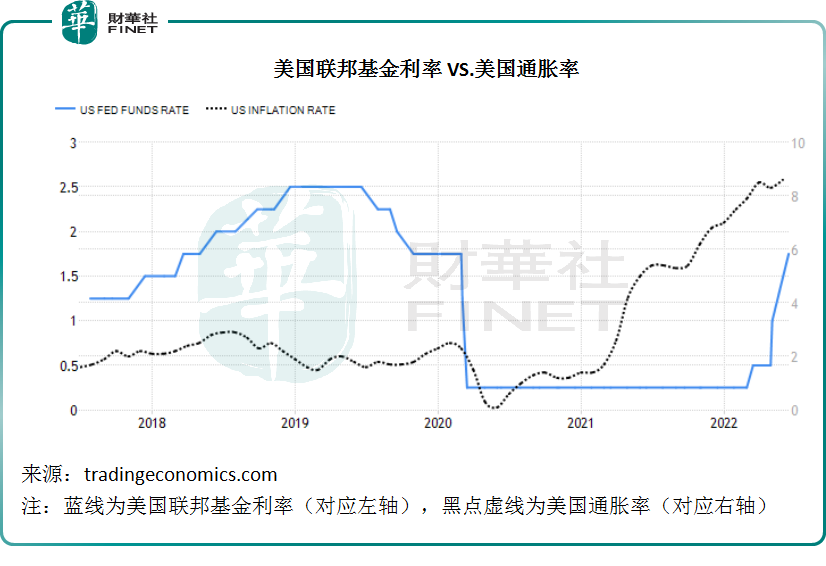

见下图,对比联邦基金利率与通胀率可以发现,联邦基金利率的走势具有一定的滞后性,以2020年的降息为例,3月初利率降至接近0%,通胀率到11月左右才开始缓慢上升,到2021年1月才见比较大幅度的提高。

也就是说,利率的调节需要一定的时间才能传导到实体经济(例如通过消费端)中,笔者估计这个间隔或为半年到一年半。

这意味着激进加息的影响需要时间来证明,这加大了未来的不确定性,股市对于“不确定性”直接用“波动”来反映。

从下图可见,联邦基金利率水平与美股大致呈逆向走势,在2014年联邦基金利率处于低位时,为牛市;在利率于2018年见顶时,股市几乎停滞不前;2020年因为疫情大跌而放水后,股市开启了大牛模式。2022年加息后,牛市的故事很可能会改写。

这其实有理据支持。

鲍威尔在发布会上表示:“劳动力市场仍然非常紧张,失业率接近50年低位,空缺职位数屡次刷新历史纪录,薪酬增速显著上升……劳动力需求依然非常强劲,但由于劳动力参与度自今年1月以来并没有大的改变,劳动力供应仍然紧张……”

联储局官员提到,随着薪酬分布的改善(笔者在《财华洞察|通胀之痛!聊聊美股那些事儿》一文已提到劳动力结构调整可能增加用工成本)以及新移民的就业,劳动力的供需缺口有望得到缓和。

简单来说,目前美国的就业已处于高位水平,而且职位增幅也较大,这意味着企业对前景的展望十分乐观,问题在于劳动力不足,缺口在扩大。笔者认为,如果美国将供应链搬回国内,其劳动力缺口或进一步扩大。

在此形势下,工资成本也将大幅提高,这反过来将蚕食企业利润,并推高通胀。

换言之,乐观的就业环境未必意味着美国企业的业绩好转,成本扩大、通胀上升,可能损害企业利润,从而增加企业未来投资的不确定性。

另一方面,收入水平上升、需求增加但企业成本上升以及供应链紧张,形成的供需缺口,将继续为通胀推波助澜。

总而言之,通胀率能不能像美联储所预期的在短时间内得到控制,恐怕尚言之过早,而为了及早到达通胀目标,美联储是不是会在加息幅度上加注码,这就增加了加息的不确定性。

而不论是企业成本增加还是加息的不确定性,最终的结果似乎都不利于美股表现。

所以在接下来,美股大幅波动的几率将会上升,意味着风险将会上升,资金对于风险回报的要求也会提高,在此情况下,聪明的资金将会寻找潜在回报更高的资产。

回到美国通胀,除了加息遏制通胀之外,还有一个办法,就是降低商品价格:例如促请OPEC增产以压抑油价,以及进口价格更低廉的商品,这也是其最近态度转变,在贸易方面寻求的方向,最终得益的将是成本具有竞争力的新兴市场,例如中国。

除了商品具有竞争力外,国内的刺激经济政策、平台规范、各地促消费措施等,将有利于经济增长,加上A股和H股估值偏低,或成为寻求高回报的聪明资金流向的目标,A、H股的独立行情值得期待。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)