6月16日,光伏玻璃生產商安彩高科(600207.SH)公告稱,公司獲晶澳科技超25億元創紀錄光伏玻璃大單,約佔公司2021年度主營業務收入的76.04%。

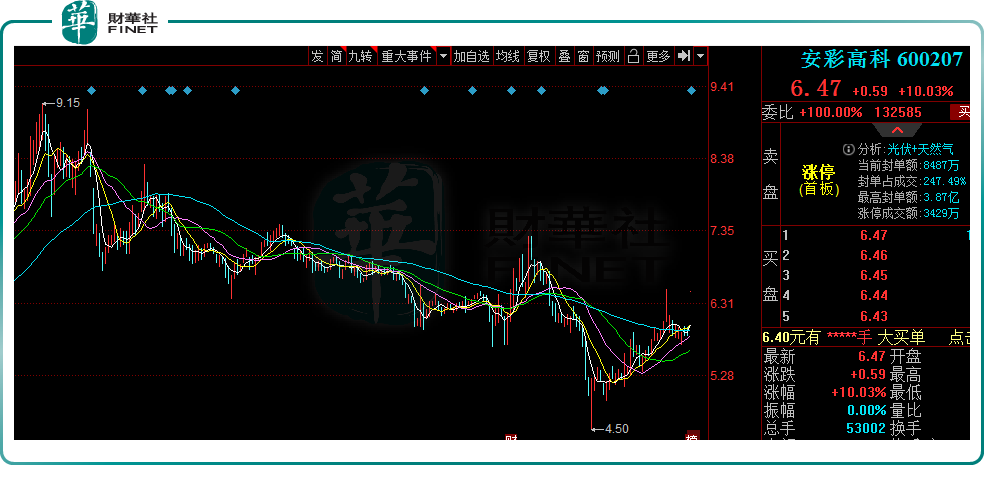

受此提振,6月17日,安彩高科開盤直接一字板漲停,報收6.47元/股,漲幅為10.03%,最新總市值為55.83億元。

拉長時間來看,該股自2021年7月23日,股價達9.15元/股高點以後,便一路下跌,今年4月底觸及階段性低點4.5元/股後開始反彈。截至今日,該股一個多月累計漲幅29.66%。

01獲晶澳科技超25億元訂單

公告顯示,公司與晶澳科技簽訂銷售光伏玻璃的戰略合作協議,預計銷售約8910萬㎡光伏玻璃(按3.2mm單玻測算),合同期限三年(2022年6月-2025年5月)。預估合同總額約25.39億元(含稅),約佔公司2021年度主營業務收入的76.04%。

據悉,安彩高科主營光伏玻璃、浮法玻璃及其深加工產品的生產和銷售、天然氣管道運輸與銷售。

公司在產光伏玻璃產能900噸/天,規模居行業在產窯爐產能第九位。自2020年一季度公司光伏玻璃投產以來持續盈利。

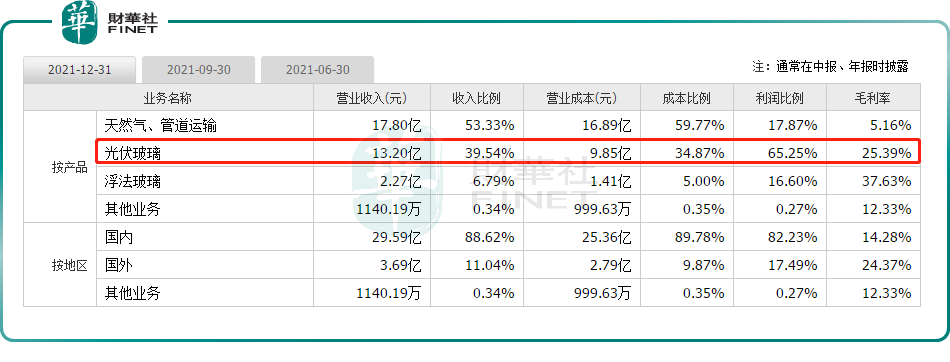

從收入結構看,雖然天然氣管道運輸業務營收比例佔據大頭,達53.33%,但由於該業務的成本較高,使得毛利率僅5.16%,利潤貢獻比例較小。

而光伏玻璃業務收入為13.2億元,佔比39.54%,同比增長28%,是公司盈利的主力軍,利潤貢獻比例高達65.25%。

受益於光伏玻璃業務的發展,2021年,安彩高科實現營業收入33.39億元,同比增長45.74%;歸母公司淨利潤2.10億元,同比增長88.87%。

據披露,安彩高科年產18萬噸光伏玻璃項目已於2022年4月24日順利點火。該項目可滿足182mm、210mm等光伏組件產品需求,符合光伏組件大尺寸化發展趨勢。

安彩高科稱,本次協議的簽訂有利於消化公司新增產能,提升大尺寸、薄板等光伏玻璃產品銷量,進一步提升經營業績。

02光伏玻璃景氣度高漲

從行業背景來看,雙碳目標驅動之下,光伏產業快速興起,光伏玻璃等輔材領域也有望迎來高速增長。

從全產業鏈來看,光伏上下遊包括矽料、矽片、電池、組件等環節。輔材主要涉及玻璃、膠膜、鋁邊框、矽膠、背板等。而光伏玻璃作為光伏組件的重要輔材之一,主要用於光伏組件最外層,起到保護電池片以及透光的作用。

由此,便勾勒出光伏玻璃的行業增長邏輯。

首先,從需求端來看,隨著「碳中和」成為全球共識,光伏裝機量迅速增加。2021年全球新增光伏裝機量約為183GW,同比增長超30%。而據國家能源局公佈數據,2021年我國新增光伏裝機54.88GW,創國内歷史裝機新高,連續九年全球第一。

天風證券預計,「十四五」期間我國光伏玻璃需求有望快速增加,2025年的需求量有望達5.65萬噸/天,CAGR為16.2%。

第二,雙玻組件滲透率提升,增加了光伏玻璃的需求。相較於單面組件,雙面組件具有發電增益更高、生命週期更長、衰減更慢等優點。

中泰證券預計,雙面組件滲透率有望從2020年35%提升至2025年60%。同時,因「降本增效」的需求,光伏玻璃輕薄化大勢所趨,進一步增加了超薄光伏玻璃的市場需求。

第三,矽片尺寸大型化,推動光伏玻璃大型化。因降本增效明顯,矽片大尺寸趨勢明確。隨著大尺寸矽片滲透加速,組件尺寸不斷增大,光伏玻璃大型化也有望加快。

據中國光伏行業協會(CPIA)統計,光伏組件發電最高功率由2020年600W增加至2021年700W。寬型、薄型玻璃需求加速,2021年182mm和210mm規格大尺寸組件需求持續增加,合計佔比達45%,其中182mm組件需求增長較快。

而在供給端,由於我國光伏玻璃產能佔全球市場近九成,因此供給主要受國内企業擴產的影響。

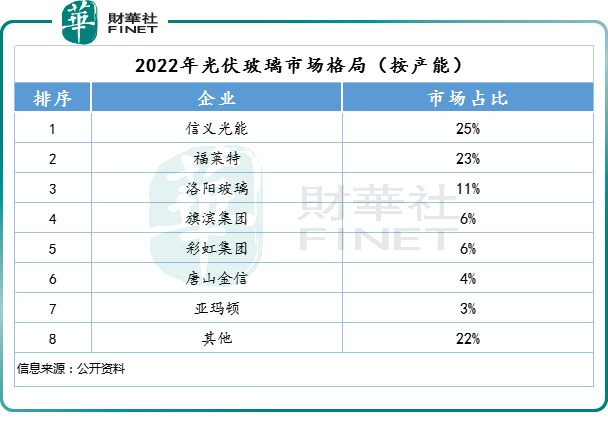

從行業競爭格局來看,光伏玻璃行業集中度較高,呈現信義光能和福萊特「雙寡頭」局面。

截至2021年年底,信義光能和福萊特在產產能分别達1.2萬噸/天、1.22萬噸/天,市佔率合計達到52.9%。其他份額被彩虹新能源、唐山金信、南玻、洛玻玻璃和安彩高科等企業瓜分。

若按產能來看,2022年光伏玻璃TOP5的市佔率將達71%。

03瘋狂擴張,產能或將過剩?

伴隨火熱的產業預期,信義光能、福萊特、旗濱集團、南玻集團、新福興等企業紛紛加速擴產,其中不乏有合盛矽業、東方希望、海螺水泥等跨界選手也懷揣龐大的投資計劃奔湧而來。

據統計,2021年,相關上市公司在光伏玻璃環節的投資超過600億元。其中,凱盛科技集團、冠盛集團、彩虹新能源3家公司更是直接豪擲百億級以上的大手筆投資光伏玻璃。

從以下幾組數據,可直觀看出光伏玻璃產能擴產有多瘋狂。

截至2021年底,國内光伏玻璃總產能合計4.68萬噸/天,而當下所有納入聽證項目25.32萬噸/天(包括部分投產項目),而且2022年、2023年聽證會在建與規劃落地產能分别6.18萬噸/天、11.28萬噸/天。

從年初至5月底,國内光伏玻璃投產日熔量高達1.6萬噸/天,而去年同期日熔量僅增0.67萬噸/天。

按照規劃,截至2022年底,國内光伏玻璃投產日熔量高達6.4萬噸/天。

對此,業内對於產能過剩的擔憂不絕於耳。有機構分析指出,若光伏玻璃在建和規劃的項目如期點火,產能過剩成必然。

價格走勢方面,由於上遊矽料供需失衡,價格暴漲至高位,組件企業盈利空間被擠壓,開工率持續低迷,光伏玻璃價格自2021年一季度後持續下探。

進入2022年後,光伏玻璃價格再度上揚。行情數據顯示,6月16日,2mm、3.2mm光伏壓延玻璃每平方米平均價格為21.9元、28.6元,同比增長21.78%、29.55%。

近日,工信部消息稱,因市場需求增加、成本(燃料、原材、人工)上漲等原因,5月光伏壓延玻璃行業產量、價格增長較快,但呈現庫存較高,利潤下降的態勢。

2022一季度,光伏玻璃價格走低,而各項成本壓力加劇,安彩高科盈利能力明顯下滑。報告期内,公司營收7.78億元,同比下降15.53%;歸母淨利潤1939.57萬元,同比下降87.1%;毛利率為10.54%,相較去年同期22.44%,下滑11.9個百分點。

對於未來價格走勢,中銀國際預計,未來光伏玻璃的價格將圍繞成本線上下浮動,做好成本控制,將成為玻璃企業後期盈利的關鍵點。

結語

雙碳風潮下,隨著光伏玻璃產能的加速釋放,有產能過剩隱憂同時,也意味著行業將面臨更殘酷的市場競爭。

此外,光伏玻璃在技術、認證、客戶以及規模等方面具有較高的行業壁壘。安彩高科作為光伏玻璃十大生產商之一,具備一定的實力,但與信義光能和福萊特等頭部企業相較而言,公司的資產規模較小,抗風險能力較弱。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)