近日,两度赴港IPO的智云健康,终于获得港交所的“offer”,将开启其梦寐以求的上市之旅。

据消息称,智云健康计划集资1亿美元(折合港币7.8亿元),大摩小摩(即摩根士丹利和摩根大通)联席为智云健康“保荐护航”。

与坎坷的IPO之行不同,成立于2014年的智云健康,在短短6年时间里,就成长为一家独角兽公司。

截至2021年7月,经历十一轮融资的智云健康,估值已达21.84亿美元(现折合人民币约146.6亿元,折合港币约为171.4亿元。)

智云健康获得百亿人民币估值,与其身处一个康庄大道有很大关系。

数字化浪潮来袭,不断嬗变的智云健康

2014-2017年互联网医疗健康产业进入草莽时代,多个细分领域呈现百花齐放,百家争鸣的新业态。尤其是2015年阿里健康借壳上市之后,彻底点燃资本对互联网医疗健康产业的投资热情。其中,糖尿病细分领域发展最为迅速。

在此期间里,智云健康的前身杭州康晟健康管理咨询有限公司于2014年注册成立,随后推出掌上糖医APP,并获得1,400万美元的天使轮融资。

顾名思义,掌上糖医APP针对糖尿病管理而生。APP定位为基于糖尿病数据的健康服务管理平台,患者在糖医上记录自身健康数据、获取健康指导,逐步改善自己的健康状况。掌上糖医初期,主要对象是C端客户。

在掌上糖医APP不久之后,2016年糖尿病领域迎来了一场“百糖大战”,用户可以在手机里轻松的找到上百款糖尿病APP,线上线下糖尿病管理相关的APP广告更是数不胜数。

面对“百糖大战”,创始人匡明成功为掌上糖医拉来两笔大融资(2016年的A、B轮融资),合计集资6,644万美元。投资方包括IDG资本、平安创投、经纬创达,以及彼时东英金融(现更名为华科资本)高层张志平及张高波等在多位投资者。

成功融到资的掌上糖医成功在“百糖大战”中活了下来,也成功熬死了其他竞争对手。至此,掌上糖医意识到单一细分领域,注定不会让企业走太远。于是乎,为了拓宽业务线条及提升核心竞争力,掌上糖医进行战略调整,主攻B端医院方,瞄准医院在管理流程中效率低、出错率高等痛点,着手打造院内系统。

到了2017年,掌上糖医野心更大,瞄准了数字化需求更加广阔的慢性病蓝海。同年11月,掌上糖医升级为智云集团,通过SaaS技术整合业务和品牌升级,从糖尿病管理领域切入整个慢病领域。

彼时智云健康愿景就是通过院外+院内、线上+线下、软件+硬件的运营模式,将医院端和患者端的数据连接起来,构建慢病管理生态圈。

2018年,互联网医疗健康产业进入高速增长期,数字化的医疗市场需求增大,用户渗透率提升,产业链环节更加清晰,市场规模高速增长。微医、圆心科技、医脉通等互联网医疗健康产业参与者,纷纷揭竿而起,各自在自己聚焦细分赛道实现飞速发展。

叠加近些年,平安好医生(01833.HK)、京东健康(06618.HK)等互联网医疗健康平台相继上市,互联网医疗产业各个细分领域的企业,掀起了赴港上市热潮。尤其是带有SaaS基因的医渡科技、医脉通等互联网医疗健康领域种子选手,接连在港成功上市,并集得一大资金,拓宽自身多元业务生态。

为谋求资本市场怀抱,智云健康于2020年第一次向港交所递交IPO申请书。只不过智云健康首次上市之行并不顺利,历经近两年递表,才通过港交所聆讯。从过往递交招股书及现阶段聆讯资料来看,在递表阶段,智云健康并未停止嬗变的步伐,不断推进慢性病管理领域的多元化发展。尤其是近年来刚发力的药店业务,增速非常之快。

招股书显示,智云健康的业务涵盖向医院、药店提供医疗用品和SaaS产品、为制药公司提供数字营销服务、为患者提供在线问诊和开具处方等,业务主要围绕着慢病管理领域展开。

根据弗若斯特沙利文报告,截至2021年12月31日,按在中国的医院和药店部署SaaS量以及截至2021年透过智云健康的服务开具的在线处方量计,智云健康是中国最大的数字化慢病管理解决方案提供商。

招股书显示,截至2021年12月31日,部署智云健康医院SaaS产品的医院数量达到2,369家。透过分销商向智云健康购买医疗器械、耗材及药品的医院数量达到2,101家。签订数字营销服务的制药公司达到15家;药店方面,截至2021年12月31日,药店交易客户数量683家。安装了智云健康药店SaaS解决方案的药店17.2万家;个人注册用户人数已经突破了2,000万人。据招股书显示,截至2021年12月31日个人注册用户人数达到2,380万人。另外,注册医生超过8.7万名。

亏损依旧,三年经营净亏76.15亿

互联网医疗健康行业乘着数字化浪潮及新经济等诸多政策东风,实现高速发展,细分赛道独角兽不断涌现。但是,由于互联网医疗健康产业链存在一些复杂性问题,不少细分领域至今仍未找到成熟的盈利模式。

如何实现盈利或稳定盈利,几乎困扰着当前互联网医疗企业。目前,包括微医、阿里健康、京东健康、平安好医生等互联网医疗健康独角兽企业均处亏损阶段。

作为中国最大的数字化慢病管理解决方案提供商的智云健康,同样难逃亏损。

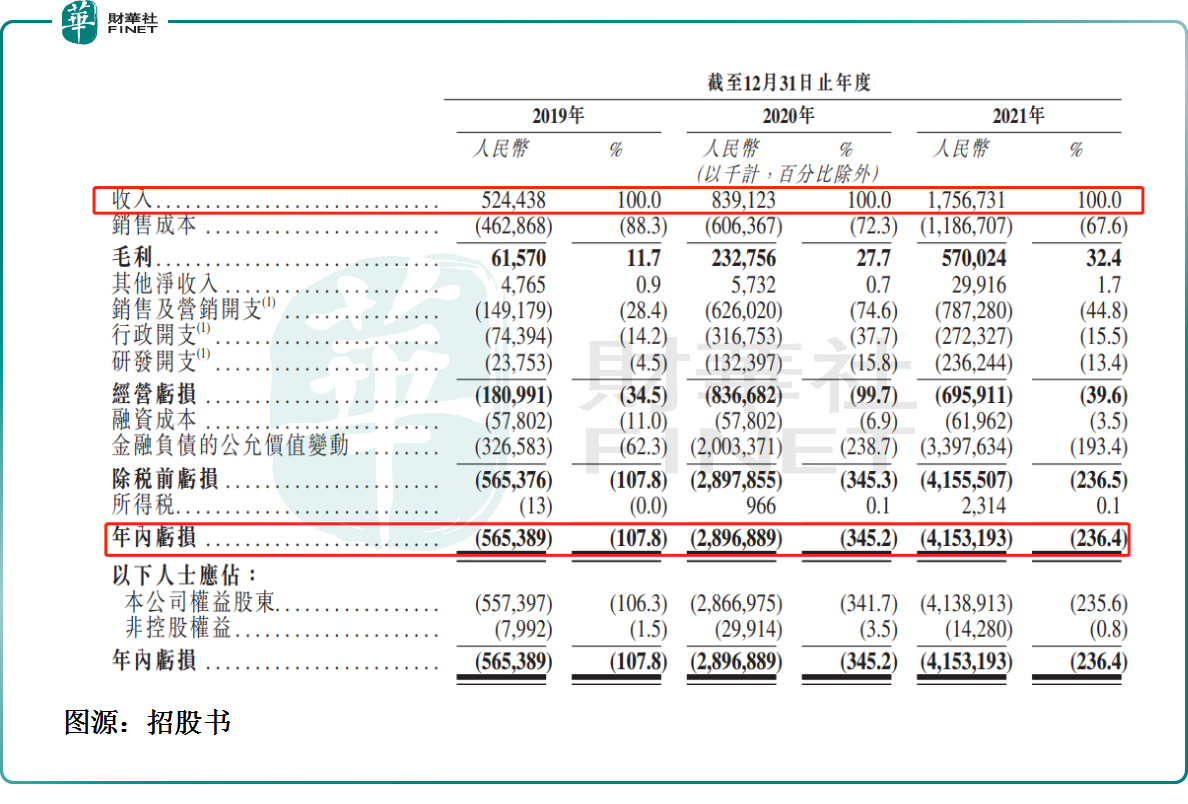

招股书显示,智云健康2019年至2021年营收分别为人民币5.24亿元(单位下同)、8.39亿元、17.57亿元,三年累计营收31.2亿元,复合年增长率为83.1%;期内亏损分别为5.65亿元、28.97亿元、41.53亿元,三年累计期内亏损76.15亿元;经调整净亏损分别为1.5亿元、6.36亿元、4.44亿元,三年累计经调整净亏损12.3亿元。

智云健康亏损与自身盈利模式有关,作为一个平台型的数字化慢性病管理服务商,智云健康要将SaaS产品及服务推广到全国各大医院和药店,对公司运营效率及营销等管理提出更高的要求。尤其是在企业发展初期,产品知名度、市场份额未起来之前,企业往往会加大销售及营销开支,以获取更高的市场份额及话语权,进而导致企业出现了“战略性亏损”。

展望后市,在规模经济未起来之前,智云健康亏损或将延续。

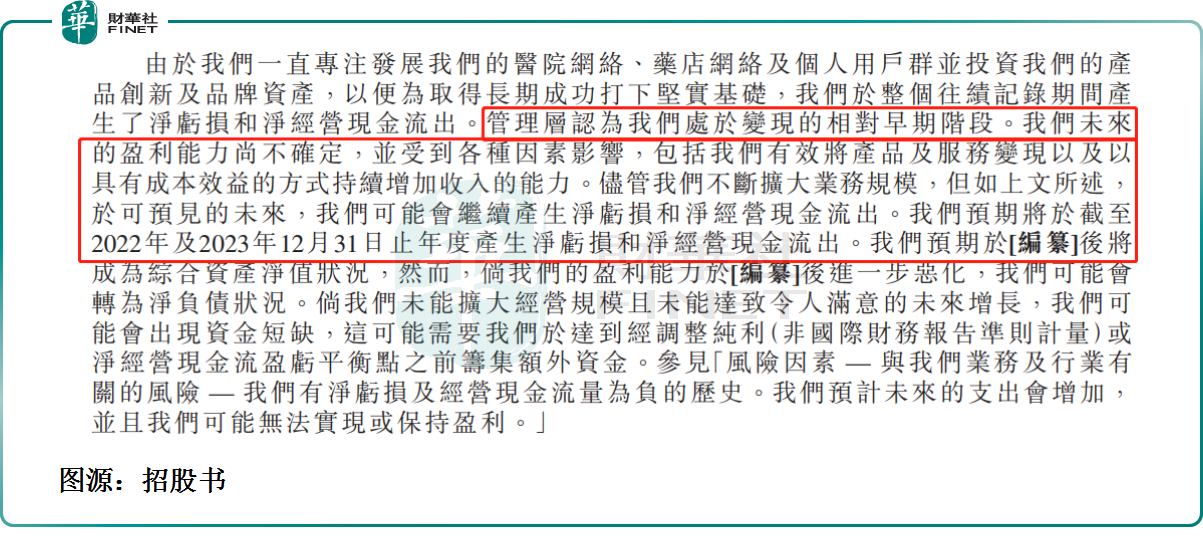

智云健康管理层在招股书中指出,公司处于变现的相对早期阶段。未来的盈利能力尚不确定,并受到各种因素影响,包括产品及服务变现以及以具有成本效益的方式持续增加收入的能力。尽管公司不断扩大业务规模,但如上文所述,于可预见的未来可能会继续产生净亏损和净经营现金流出。预期将于截至2022年及2023年12月31日止年度产生净亏损和净经营现金流出。

赴港上市,扩规模

尚未盈利初创型公司,股权融资的尽头就是上市。上市即为原始股东提供股份变现机会,同时又为自身更大规模化发展及盈利模式打磨谋求更多的可能。

对于此次上市募集资金用途,智云健康目前也很简单,与此前多数未盈利公司一样,就是扩大规模,拓宽数字化营销渠道,提升自身市场占有率,进而实现商业及渠道的变现。

招股书指出,智云健康赴港筹集之后,计划在全国范围内扩大医院网络、提高运营效率、加强医学知识和技术能力,深化与行业参与者的联系,寻求投资收购的机会,以及用于营运资金和一般公司用途。

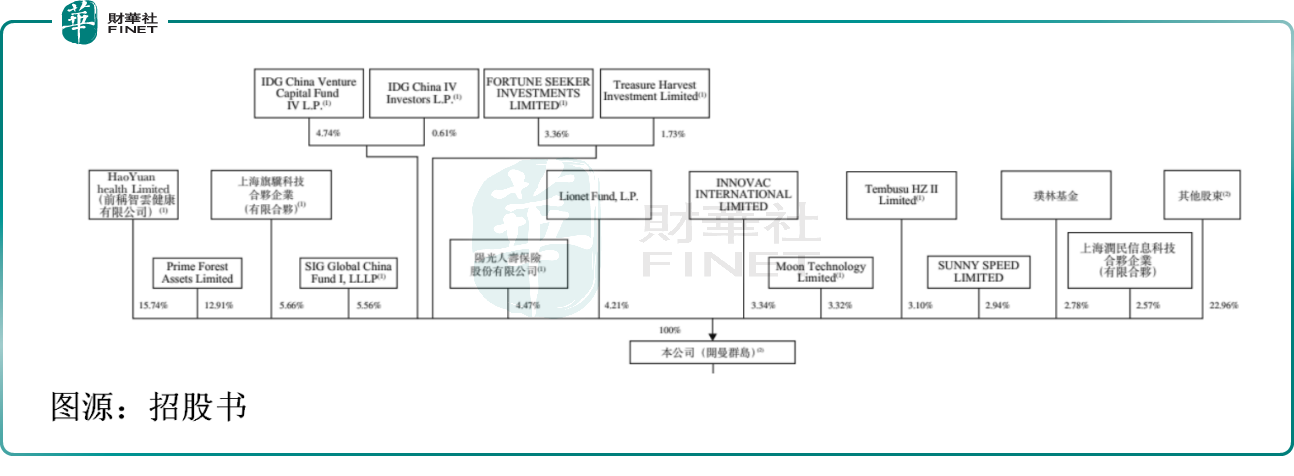

据招股书显示,智云健康上市之前,共完成11轮融资,累计融资8.78亿美元(折合人民币58.8亿元,折合港币68.98亿元),投资者每股持股成本在0.11美元(折合港币0.86元)—3.84美元(折合港币30.14元)。

IPO前的股权结构方面,智云健康有限公司持股为15.74%,Prime Forest Asset Limited持股为12.91%,上海旗骥科技合伙企业持股为5.66%,另外IDG、阳光人寿、中金公司、平安创投等公司均有持股。

百亿估值能否被兑现?

智云健康敲钟上市之时,亦是估值考验之日。

2022年年初至今,港股IPO市场寒风凛冽,上市23家新股中,上市首日跌破发行价的新股有15家,上市首日破发率为65.2%。截至2022年6月21日收盘,23家新股中,上市至今股价跌幅发行价的企业18家,破发率为78.3%。

值得注意的是,今年两家未盈利生物科技公司瑞科生物-B(02179.HK)和乐普生物-B(02157.HK),目前股价均跌破上市发行价。

在IPO投资情绪不高、科技股估值“疲软”、互联网医疗健康及生物科技股估值大缩水的背景之下,头顶独角兽光环的智云健康,该如何讲好资本故事,吸引更多投资者为其站台,以撑起百亿估值呢?

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)