全球第一个提供端到端物联网服务的物联网云开发平台涂鸦智能(02391.HK,TUYA.US),赶上了中概股赴美上市的好时机,在2021年第1季二级市场仍处于高位时,完成了在纽交所的首次公开招股(IPO),当时的招股价为每份美国存托股份21美元。

好景不长,下半年开始监管收紧、局势不确定性,以及美国收紧货币政策,对全球资本市场的打击异常沉重,中概股纷纷大幅下挫,涂鸦智能也不例外。

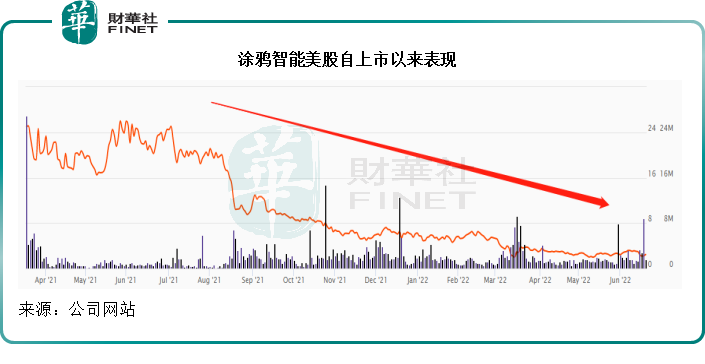

见下图,2021年第1季在美股上市后,涂鸦智能的股价曾一度冲上25.75美元高位,随后受到下半年诸多不利因素影响,已跌至2.46美元(2022年6月21日美股收市价),跌幅高达90.45%。

涂鸦智能的回归

现如今,通过港交所聆讯的涂鸦智能,马不停蹄地进入招股阶段。公司计划于6月22日-6月27日在港交所主板公开招股,计划全球发售730万股(A类股份),每股发售价上限或为22.80港元,约合2.90美元,较当前美股股价溢价17.9%,最终定价将由定价日(2022年6月27日周一)或之前的最后一个交易日在纽交所收市价等值港元金额而定。

其中香港发售部分占一成(约73万股),其余为国际发售部分。

该公司预计,将收到全球发售所得款项净额94.5百万港元(按22.80港元计算),计划用作以下用途:

1)约30%(或约28.3百万港元),在未来五年内用于增强其物联网技术及基础设施;

2)约30%(或约28.3百万港元),在未来五年内用于扩大及增强产品供应;

3)约15%(或约14.2百万港元),在未来五年内用于营销及品牌活动;

4)约15%(或约14.2百万港元),在未来五年内用于寻求战略伙伴关系、投资及收购。

5)约10%(或约9.4百万港元),在未来五年内将用于一般企业用途及营运资金需求。

在最近三年,涂鸦智能的经营活动净现金流出合共达到2.32亿美元,约合18.20亿港元;用于投资的净现金流出达到1.12亿美元,约合8.82亿港元。

不过,该公司并不缺乏融资渠道,在美股上市前,已获“港股股王”腾讯(00700.HK)和拥有40多年历史的风险投资公司NEA等的投资,加上2021年美股上市筹得的净收益9.05亿美元,过去三年来自融资活动的净现金流入达到12.16亿美元,约合95.44亿港元,足以应付这三年的经营及投资活动所需。

截至2022年3月31日,涂鸦智能持有现金及现金等价物7.44亿美元,短期投资2.40亿美元,长期投资2,771万美元。

笔者估算,现金和长短期投资的总额达到10.12亿美元,相当于其总资产的87.06%,是这次港股上市筹资总额的近11倍,可见涂鸦智能其实并不急于融资,虽然亏损大,但其体量相对较大的自有资金,足以应付未来几年的运营和投资所需。

所以笔者认为,涂鸦智能这次港股上市并非因为财务压力,而更多是未雨绸缪,开辟更多的融资渠道,以缓冲潜在的融资风险,包括美国收紧货币政策对全球资金流的影响,以及潜在的局势不确定性风险。

涂鸦智能的主要业务是什么?

涂鸦智能主要通过其物联网云开发平台提供服务。

其物联网PaaS帮助品牌方、OEM(原设备制造商)和开发者开发、推出、管理及变现智能设备和服务。

行业SaaS产品帮助企业部署、连接及管理大量不同类型的智能设备。

该公司还向企业、开发者和终端用户提供基于云的增值服务,以及提高其开发及管理物联网体验的能力。

此外,涂鸦智能还为不愿直接与多家OEM交易的客户提供智能设备成品采购的选择。

值得注意的是,其智能设备分销业务,目的是为客户提供便利,所以该业务的收入容易受到客户购买模式和对智能设备的需求变化所影响,波动很大。

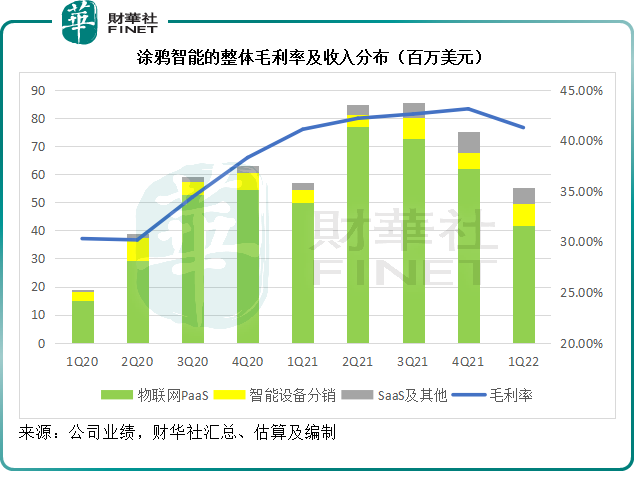

见下图,从过往的季度业绩来看,物联网PaaS业务贡献了涂鸦智能的大部分收入,2022年第1季,物联网PaaS业务收入达到41.8百万美元,占其总收入的75.45%。

涂鸦智能的盈利可见性

从毛利率来看,2021年第1季以来,涂鸦智能的季度毛利率均保持在40%以上,主要因为物联网PaaS的毛利率得到了提高,2022年第1季,该业务的毛利率由上年同期的41.70%提高至42.30%,笔者认为主要得益于收入规模的扩大。

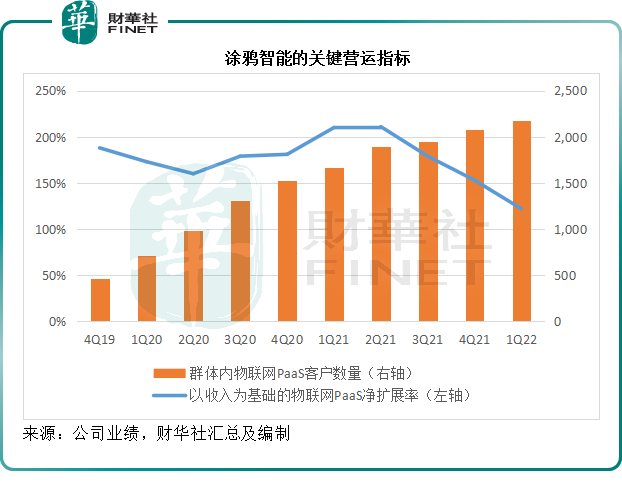

见下图,群体内物联网PaaS客户数量持续攀升,扩展率也保持在120%以上,反映其提升客户使用平台频次及增加现有客户收入的能力,但值得注意的是,这个扩展率在最近几季有所下降,该公司的解释是因为疫情,削弱了客户的采购意愿。

所以笔者认为,尽管其主营业务保持强劲的增长,但因为扩展率这一反映客户购买习惯的数据或存疑,有必要观察多几个季度,才好做出判断。

诚然,涂鸦智能的成立时间不长,2014年成立涂鸦信息,2016年发布物联网云平台,正属于处于高速增长阶段的初始企业类别。

在这个阶段,通常最需要研发和品牌建设的投入,前者建立技术和产品的护城河,后者打造品牌。

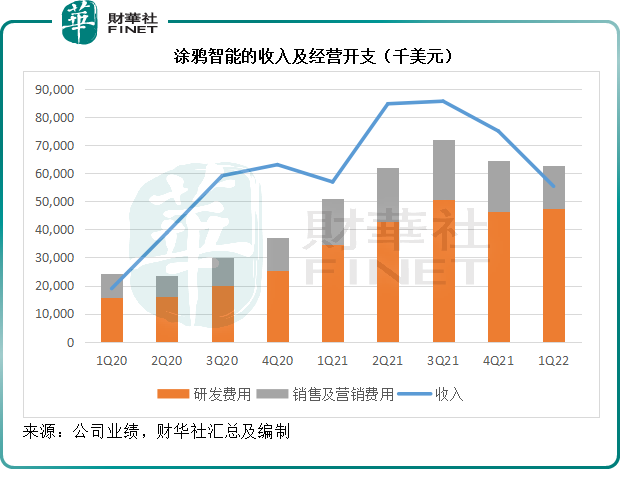

2022年第1季,涂鸦智能的季度收入为5,532.4万美元,毛利率为41.25%,毛利为2,282万美元,但是研发费用却高达4,758.8万美元,相当于总收入的86.02%,而营销支出则高达1,527.8万美元,相当于收入的27.62%。这两项支出合起来高达6,286.6万美元,已超出当季的收入。

见下图,从过往的季度业绩数据可以看出,涂鸦智能研发和营销支出两项费用均极高,合共占收入的比重均达到50%以上,考虑到该公司的毛利率尚不足50%(最近几季介于41%到43.2%之间),加上其他的支出,正是其持续亏损的原因。

从其业务能否保持强劲增长的不确定性,以及经营开支持续高企的势头来看,涂鸦智能短期内扭亏的可能性并不大——除非其庞大的现金和投资资产带来的收益能弥补持续经营业绩的亏损。

不过,二级市场可能会直接忽略掉业绩指标,而指向涂鸦智能的前景和估值。从发展前景来看,涂鸦智能的业务模式是否有其竞争优势?

笔者认为,作为细分市场的先行者,该公司有其优势,这从其较为成熟的案例和客户数据增长得以窥见,但值得注意的是,其竞争对手也不弱,这包括头部物联网服务提供商,以及正在发展的物联网公司,它们在资源禀赋等各方面也有自己的优势,涂鸦智能仍需要时间证明自己。

从估值来看,按其当前美股已发行股份数,及现价2.46美元计算,涂鸦智能的美股市值约为13.77亿美元,是其截至2022年3月末12个月收入3.01亿美元的4.57倍,市销率可并不低。

美股现价已跌了九成,从最乐观走向了悲观的市场还买不买它的成长故事?港股的上市表现或见分晓。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)