地緣政治、疫情衝擊等因素共振下,全球範圍内的化肥價格不斷被推高。

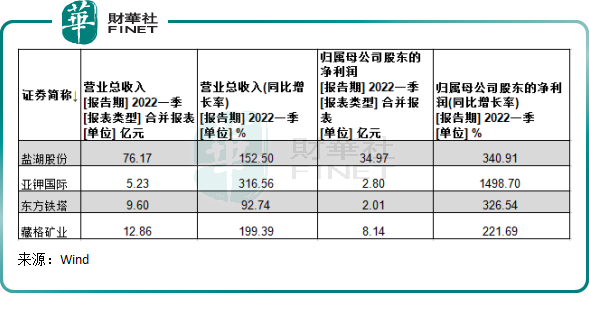

在此背景下,鉀肥生產商迎來了發展的春天。今年一季度,受益於產品量價齊升推動,鹽湖股份(000792.SZ)、藏格礦業(000408.SZ)等鉀肥龍頭營收淨利潤齊升,其中淨利潤均翻了數倍。

優異的成績也推升了這些企業的股價上行,近期該幾家龍頭企業股價向歷史最高點衝刺,成功站在資本市場的聚光燈下。

在國内前五大鉀肥生產商中,米高集團是唯一一家非國資企業,也是其中一家未上市的企業之一。實際上,米高集團曾於2006年在加拿大上市,但在2016年私有化後退市。

近日,米高集團將上市目的地瞄準了港股市場,攜著其靓麗的財報向港交所遞交了招股說明書,擬在行業高景氣度之際登陸資本市場。

相較於其他龍頭鉀肥企業,米高集團的業績也不賴。但光鮮的成績單下,不少潛在風險也令人擔憂。

印鈔機!利潤兩年翻12倍

米高集團在2003年由劉國才創立,主要從事氯化鉀、硫酸鉀、硝酸鉀以及復合肥的生產和銷售。

直至目前,米高集團仍由劉國才持有100%股權,股權高度集中。

按照2021年銷量計,米高集團是國内第五大鉀肥企業,市場份額為7.6%。按2021年度的氯化鉀、硫酸鉀及硝酸鉀銷量計算,在中國鉀肥公司中分别排名第四、第五、第五,市場份額分别為8.9%、4.4%、1.3%。

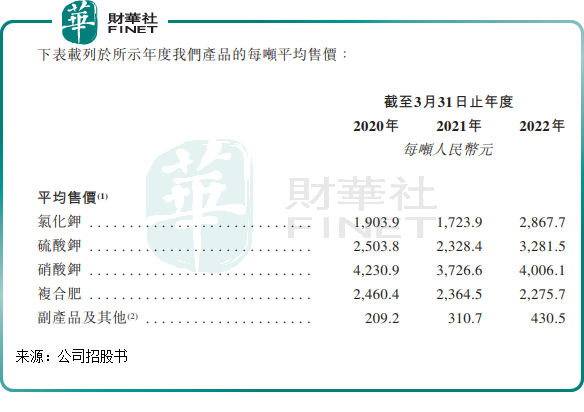

2020年以來,伴隨著全球範圍内的糧食安全問題以及地緣政治帶來的鉀肥供需緊張問題,鉀肥市場產銷兩旺,產品價格大漲。在2022財年(截至2022年3月31日止年度),米高集團的主營產品氯化鉀平均售價為2867.7元/噸,同比飙升了66%。

行業的高景氣度,促使米高集團經營業績如同坐上火箭般扶搖直上,堪稱印鈔機。

2020財年-2022財年,米高集團分别實現營收18.21億元、20.82億元及38.41億元,復合年增速為45.23%;淨利潤方面,得益於產品價格飙升,米高集團報告期内分别實現歸母淨利潤0.28億元、2.02億元及3.96億元,兩年時間翻超13倍!

而深度綁定國有大型企業客戶,是米高集團在銷售端得以穩中有升的原因。我們先來看米高集團的銷量,2020財年-2022財年,米高集團產品總銷量分别為99.85萬噸、124.88萬噸及148.93萬噸。

過去三年,米高集團分别有60.3%、58.3%及67.9%的收入來自國有企業,主要為大型農墾公司(如北大荒)、國有煙草公司以及農業綜合服務公司。這些國企與米高集團合作關系穩定,甚至還與米高集團合資建廠;同時,米高集團的國企客戶需求也較為穩定。

為此,米高集團加碼產能。其在黑龍江的硫酸鉀新生產線預計今年下半年試生產,完成後產能將增加4萬噸至40萬噸,以供北大荒等客戶使用;同時,米高集團還在四川綿陽新建產能分别為8萬噸、6萬噸和20萬噸的硫酸鉀、硝酸鉀和復合肥生產線,預計2023年投產。投產後,預計公司當前過高的產線利用率將得到緩解,幫助公司繼續提升產品銷量。

值得留意的是,米高集團表明經營業績亮眼的背後,一些潛在的風險點將影響著公司未來的成長。

家中無礦,不安心

在招股書風險項中,米高集團重點提到了其原料依賴國外的不利局面。

由於國内鉀礦資源緊缺,加之米高集團自身並無鉀礦資源自供,因此米高集團的原料採購十分依賴於白俄羅斯和俄羅斯兩大供應國。

2020財年-2022財年,米高集團來自白俄羅斯及俄羅斯的合計海外及國内氯化鉀採購額分别約佔各個年度氯化鉀採購總額的77.6%、43.3%及53.0%。

由此看,米高集團的原料採購對海外的依賴度似乎在下降。實際上,米高集團其他從國内供應商採購的原料,依然大部分還是間接來自白俄羅斯。

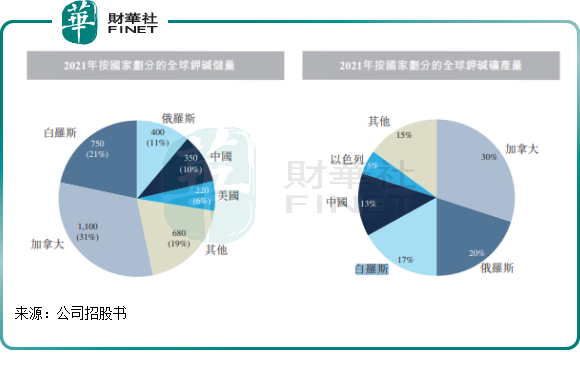

因此,近期陷入地緣政治危機的白俄羅斯及俄羅斯,因為受制裁的原因而對全球鉀肥供應帶來了巨大的衝擊。據悉,白俄羅斯及俄羅斯是全球鉀肥出口大國,2021年兩國鉀堿產量佔全球產量的37%。

去年12月,白俄羅斯鉀肥出口受到制裁,每年約有1300萬噸的產量現在無法出口,這個缺口是巨大的。米高集團在此背景下不得不中斷於來自白俄羅斯的一家供應商的採購,轉而向俄羅斯進行採購。

當下,白俄羅斯被制裁以及烏克蘭今年3月暫禁各類化肥出口,導致全球氯化鉀供應短缺,對過度依賴海外原料的米高集團來說,潛在的斷供影響還是存在的。雖然必和必拓、力拓等公司都在著手擴產,產能並非一朝一夕便可完成,這對全球鉀肥供應也將造成長時間的影響。

而鉀肥龍頭鹽湖股份和藏格礦業等企業有自身的「彈藥」儲備,對外依存度相對於米高集團更低。如鹽湖股份所在的察爾汗鹽湖僅氯化鉀儲量就達到5.4億噸,佔全國已探明儲量的97%;藏格礦業擁有採礦權的青海察爾汗鹽湖氯化鉀年產量保持在100萬噸以上,有效滿足了自身原料的需求;亞鉀國際(000893.SZ)在老撾的鉀鹽礦總儲量達到10.02億噸,折純氯化鉀1.52億噸。

資源自給率高的鉀肥企業,一方面可為產能擴產提供原材料保障,另一方面還具備成本優勢,提升企業盈利能力。

而「家中無礦」的米高集團,除了時刻謹防外部「斷供」的風險外,最大的不利因素是米高集團相較於其他資源自給率較高的鉀肥企業來說沒有成本優勢。

在2022財年,米高集團的原料成本高達31.41億元,佔營收比重達到81.78%。而鹽湖股份、藏格礦業2021年包括原料成本在内的營業成本佔營收比重也分别只為40.4%及41%。由此看出,米高集團被採購成本蠶食了很多利潤。

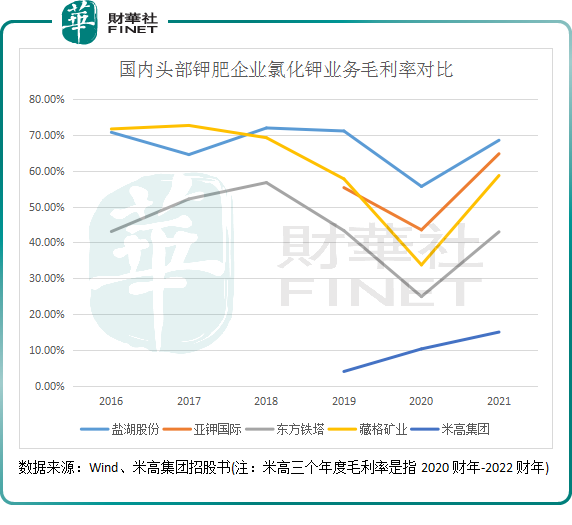

包括米高集團在内,氯化鉀產品是化肥企業主要的營收來源。從各家企業氯化鉀業務的毛利率對比圖可以看到,米高集團過去三年的氯化鉀業務毛利率水平極低,不到20%。而鹽湖股份、藏格礦業等企業氯化鉀業務毛利率則顯著高於米高集團,2021年的毛利率處於40%-70%之間。

因此,米高集團的淨利率也明顯低於其他頭部鉀肥企業。2022財年,在產品價格飙升的情況下,米高集團淨利率僅為10.3%,亦遠不及上述企業的淨利率。

這便是鉀肥企業有礦和無礦存在的巨大差距,有資源優勢的企業可有更強的盈利能力,且避免被海外「卡脖子」。此外,鹽湖股份和藏格礦業還憑借其資源優勢進軍碳酸鋰賽道,打造第二增長曲線。而過度依賴海外提供原料的米高集團,若因地緣政治原因無法從這白俄羅斯和俄羅斯兩國獲取原料,米高集團將會因此「斷奶」。

然而,當競爭對手們忙於在國内外找礦之時,米高集團並沒有對外找礦的計劃,而是計劃擴大採購規模,拓展多元化採購渠道。

小結:當前鉀肥市場的邏輯主要是地緣政治驅動,其次是糧食安全問題下化肥需求增長的影響。從這兩方面看,鉀肥的供給在短期内或會繼續維持緊缺的狀況,從而驅動產品價格上漲,繼續提升鉀肥企業的利潤。

米高集團近兩年來的高增長,是建立在鉀肥供需關系的基礎上。既無資源優勢,也無「儲糧」的決心和動作,當潮水褪去,不知米高集團如何保持業績的增長。

有礦的同行們,已無需擔憂「彈藥」問題,而加入動力電池產業鏈俱樂部,或將米高集團甩開得更遠。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)