火锅连锁店海底捞(06862.HK)最近宣布,正考虑将Super Hi的股份以实物分派的方式分拆及,以及以介绍上市方式在港交所(00388.HK)主板单独上市的可能性。

Super Hi及其附属公司主要在大中华区(包括中国内地、香港、澳门及中国台湾)以外的地区从事餐饮业务(统称海外业务)。

海底捞给出的理由是:建议分拆可使Super Hi(即大中华区以外的海外业务)的业务及海底捞其余业务在各自的地域范围内获得更好的发展,并在一个独立的上市平台上产生未来的增值收益。

也就是说,海底捞想将海外业务以实物分派的形式分拆上市,参照过往类似手法上市的公司案例:现有股东可按持有海底捞股份特定的比例获分派子公司的股份,在子公司上市后,现有股东将既持有海底捞的股份,又持有子公司的股份。

由于已上市,子公司的股份可在股票市场上进行买卖,现有股东可在市场上出售子公司的股份给有意向买入子公司股份的新投资者。

一般而言,以这种介绍方式上市时不会发行新股筹措资金,而只是为子公司开辟一个股份交易的市场。当这个市场形成一定的流动性,子公司可通过这一个独立融资渠道进行融资。

以这种方式上市的好处是:无需经历IPO漫长的等待,就可以为子公司谋求上市;为海底捞现有股东提供实物回馈;为子公司独立融资建立了条件;通过资产的独立和划分,有利于上市资产的价值重估;建立各自品牌,为优势品牌争取更高估值奠定基础。

不利之处:这种分拆未必能为子公司带来流动性。若流动性不足,子公司未来的融资依然需要依靠母公司的渠道。

笔者认为或许可以从三个维度来看待海底捞的这次资产分拆:1)通过剥离盈利能力较弱而投入较大的海外业务,提升大中华地区的资产吸引力;2)打造海外品牌;3)市值扩张。

提升核心资产吸引力

在海底捞的2021年全年业绩中,按地区分布,将经营数据大致划分为中国大陆和中国大陆以外市场,中国大陆以外市场的亚洲区分部包含港澳台,而需要注意的是,这次分拆出去的海外资产并不包括港澳台业务。

笔者从海底捞的APP定位市场中发现:海底捞在全球11个国家逾19个城市有合共64家门店,其中位于亚洲的有44家,北美有16家,欧洲有1家,大洋洲有3家。

在香港则有5家门店,在澳门有2家门店,在高雄、台中、台北、桃园、新北、新竹等地区合共有14家门店,也就是说港澳台有大约21家门店。

相较而言,海底捞2021年末列报的中国大陆以外市场门店总数为114家,包括港澳台在内的亚洲地区有92家,北美有16家,欧洲有3家,大洋洲有3家。

对比数据或可以看出,今年以来海底捞在包括港澳台在内的亚洲地区门店数有所下降,欧洲门店数也有所下降,但北美及大洋洲仍维持不变。

由于海底捞的2021年年报数据并没有将海外业务中的港澳台数据剔除,我们只能结合其过往的数据来进行推算。

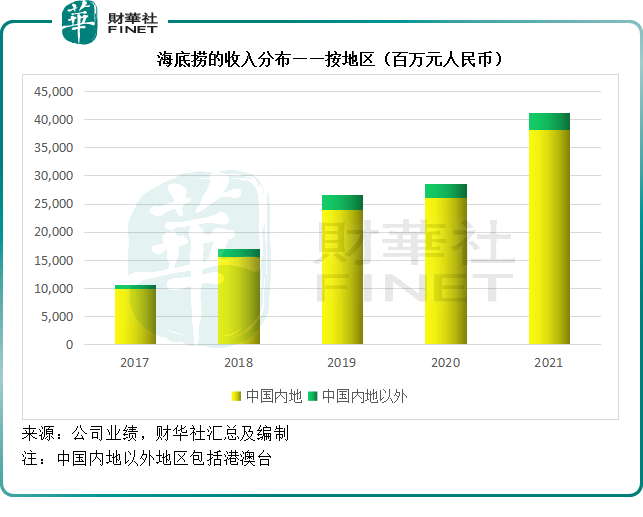

2021年,中国内地以外收入同比增长18.96%,至29.51亿元(单位人民币,下同),增幅低于中国内地的收入增幅46.02%。

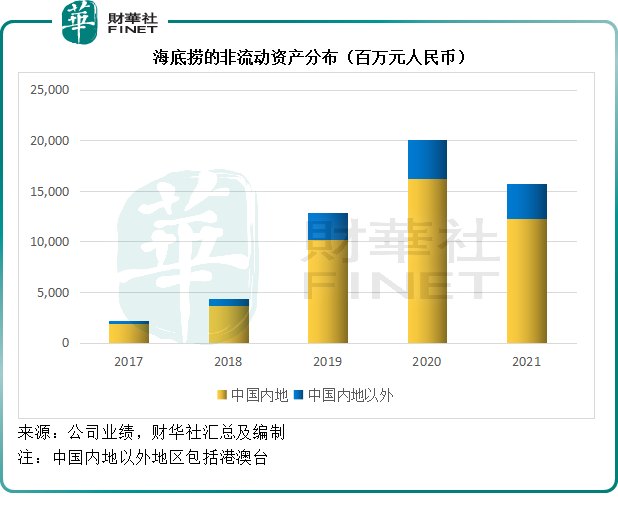

值得注意的是,中国内地以外收入占了海底捞2021年总收入的7.18%,但是非流动资产占比却达到21.82%,由此可见,海底捞对于中国内地以外业务的投入远超这些地区所贡献的收入比重。

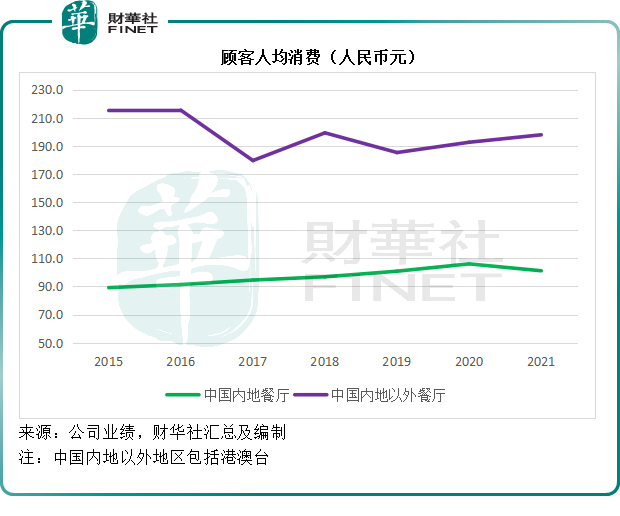

2021年的业务数据显示,中国内地的顾客人均消费金额为101.2元,其中一线城市为111.8元,远低于中国内地以外的餐厅人均消费金额197.9元。见下图,内地的均消金额与内地以外地区的均消金额一直存在较大差异。

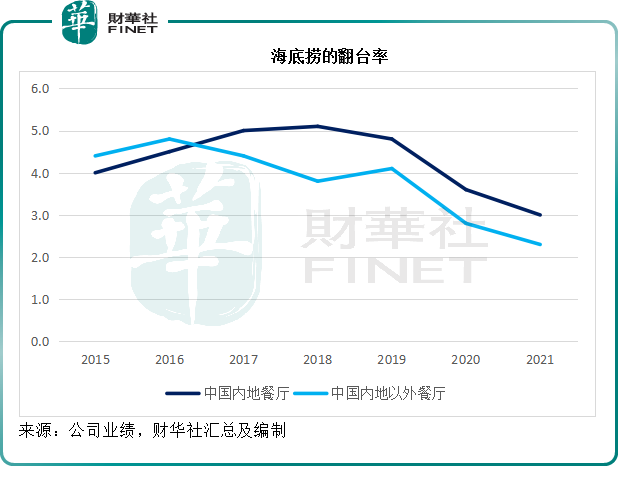

就翻台率而言,由于这两年海底捞门店的扩张速度较快,受新店拖累,翻台率或呈下降趋势,其中内地的翻台率仍高于其他地区,显示内地业务面对疫情的影响,或更具韧性。

海底捞的2021年业绩没有提供地区市场的经营毛利率情况,但是从招股书的数据来看,2017年和2018年上半年,其内地业务的餐厅层面整体经营毛利率分别为22.3%和21.1%,而内地以外地区(包括港澳台)的整体经营毛利率则分别为17.9%和10.2%。

考虑到内地以外地区业务过往的整体经营盈利能力较低、翻台率相对较低,而非流动资产的投入要远高于收入的比重,或可看出,就资产投入的回报率来看,内地业务或更具竞争力。

所以笔者认为,分拆海外资产单独上市,或可与大中华区的业务区分开来,提高分拆掉海外资产后的大中华地区业务整体盈利水平,从而提升市场对于海底捞的“印象分”。

打造海外品牌

海底捞对内地与海外业务的明确划分早有先兆。

2022年3月1日,海底捞宣布委任李瑜为内地地区首席运营官,负责监督海底捞在内地的运营;委任王金平为港澳台及海外地区首席运营官,负责在港澳台地区及海外的运营,即日生效。

笔者留意到,在此之前,海底捞的运营主要按地区来划分,并没有明确的海外市场与内地市场的划分,这一次的委任,或明确了两个大市场的定位。

从以上的数据分析可以看出,海外市场与内地市场在业务扩张、市场定位(由顾客人均消费金额的差别可以看出)、地区分布(海外门店或主要位于华人聚居和旺区)等的差异,或决定了两项业务的品牌推广在两个市场截然不同。

所以笔者认为,海外业务上市或有利于宣传品牌,和进行业务、战略布局上的区分。

市值扩张

海外业务的单独上市或为其开辟新的独立融资渠道。

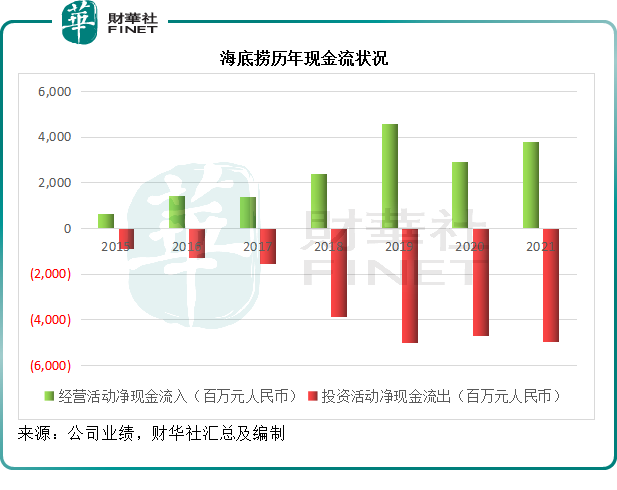

自2018年上市以来,海底捞一直都能产生经营净现金流入,但是为了把握流量红利,该公司一直锲而不舍地扩张,这几年用于扩张的投资活动净现金流出远超经营活动产生的净现金流入,导致其财务状况有点吃紧。

见下图,海底捞一直录得经营净现金流入,但是其投资活动的净现金流出也十分惊人,甚至超出了经营的净现金流入量。

截至2021年12月31日,海底捞持有的净现金结余为58.05亿元(去年同期为29.21亿元),但付息债务却高达76.55亿元(去年同期为40.74亿元),其中应在一年内偿付的付息债务为35.98亿元(去年同期为37.44亿元)。

杠杆率(总资产与权益之比)由2020年末的268.89%上升至2021年末的353.42%,显示出其债务负担加重。

有鉴于此,海底捞在2021年下半年开始要缩减300家门店,并表示要收缩业务扩张计划,在平均翻台率低于4次/天时原则上不会规模化开设新的海底捞门店。

在业务优化和放慢开店速度的同时,开辟新的融资渠道,或可为其争取到财务上的更大灵活性。

另一方面,或也可以提振股东信心。当前海底捞的股价16.24港元,已较其2021年初的上市以来高位85.80港元回撤81%。以海外业务的实物股份回馈股东,或可稳定股东信心,为海外业务形成融资市场和进行价值重估,也有利于提升海底捞集团的整体估值。

创始人张勇为海底捞的最大股东,持有64.85%权益,海底捞的市值为905.22亿港元(按每股16.24港元计算),张勇的持股市值大约为587亿港元。

除了海底捞外,张勇还是海底捞的调味料供应商颐海国际(01579.HK)的主要股东,持有颐海国际的31.13%权益(港交所2022年5月5日数据),按颐海国际总市值258.58亿港元(股价24.70港元)计算,张勇于颐海国际的持股市值或达到80.5亿港元。

如果海底捞的海外业务分拆上市,按照张勇的持股份额,或可获得不少的实物分派,这些股份能够进入买卖市场,将可提升他在海底捞系的持股价值。

总结

总括而言,海底捞分拆海外业务上市,虽然并非为了融资,对于其现有股东来说却是一大利好,因为可以活化资产,为业务表现略为逊色的业务资产估值并分派,还有可能提升大中华区业务的整体盈利表现和估值。

不过需要注意的是,以介绍形式上市的海外业务未必能获得很好的流动性,除非海外疫情结束,堂食需求显著反弹,以及海外业务有出乎意料的发展机遇及战略部署,否则或很难获得市场的认可。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)