7月13日,六氟磷酸鋰龍頭多氟多(002407.SZ)發佈史上最強中期業績預告。公司預計實現歸母淨利潤為13-15億元,同比增長322.17%-387.12%。

業績預喜刺激下,7月14日,多氟多股價大漲逾4.1%;7月15日開盤後不久,多氟多股價繼續保持上揚勢頭,截至發稿前,股價漲幅為4%。

實際上,自4月27日市場觸底反彈以來,多氟多累計漲幅已達75%。

01業績暴增,「高額利潤」風光難繼?

多氟多主要從事鋁用氟化鹽、新材料、鋰電池及新能源汽車等。其中,新材料業務又囊括六氟磷酸鋰及新型電解質,和電子級氫氟酸為代表的電子級化學品。

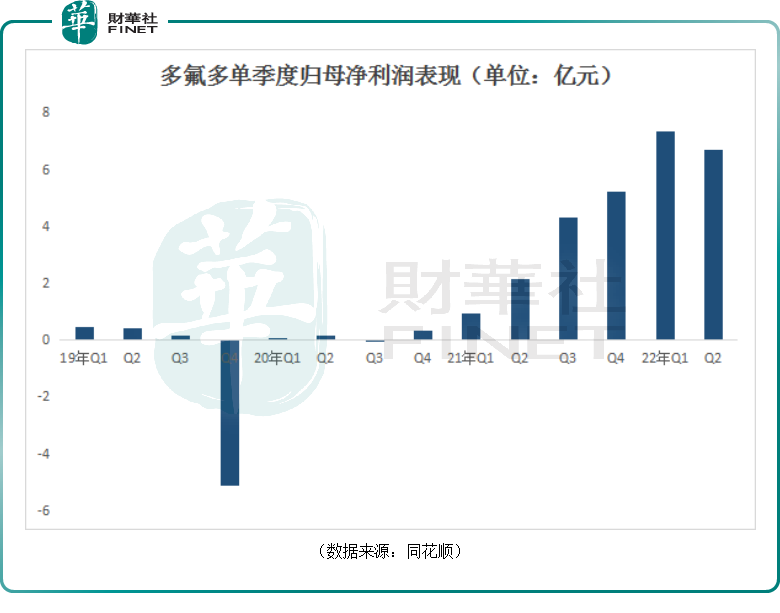

受益於新能源行業發展趨勢持續向好,近年來,多氟多業績保持高增長態勢。從上圖可以看到從2020年第四季度至今年一季度,單季度盈利情況持續增長。

2021年多氟多歸母淨利潤實現12.6億元,同比暴增25倍,創下公司史上最強業績。2022年一季度,多氟多淨利潤再攀高峰,一季度歸母淨利潤7.32億元,同比增長685.06%。需要注意的是,2022年一季度歸母淨利潤足以媲美公司去年前三季度淨利潤(7.37億元)。

經測算,公司2022年第二季度歸母淨利潤為5.68-7.68 億元,同比增長164.5%-257.7%,環比變動為-22.4%至+4.9%。這意味著環比上,多氟多二季度淨利潤較一季度出現增速放緩的迹象。

對於業績增長的原因,多氟多公告稱,主要是受全球新能源汽車、芯片等行業需求強勁增長影響,公司新材料業務板塊的六氟磷酸鋰、電子級氫氟酸、電子級矽烷等核心產品銷量與價格同比均有較大幅度增長,公司借助相關行業發展機遇,產能加速投放,持續提高產品的市場佔有率,整體盈利能力大幅提升。

那麽,多氟多業績暴漲的盛況可以持續多久呢?

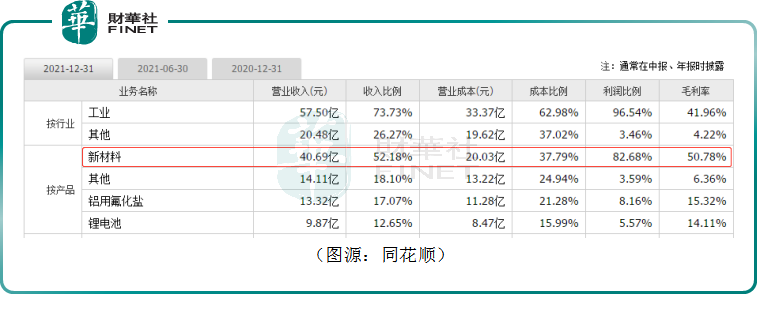

分業務來看,以六氟磷酸鋰為核心的新材料業務是公司營收、盈利的主力軍,2021年所佔比重分别為52.18%、82.68%。

眾所周知,雙碳背景下,新能源汽車銷量屢創新高,六氟磷酸鋰作為電解液(四大鋰電材料之一)的關鍵原料,上演了「史詩級」行情。

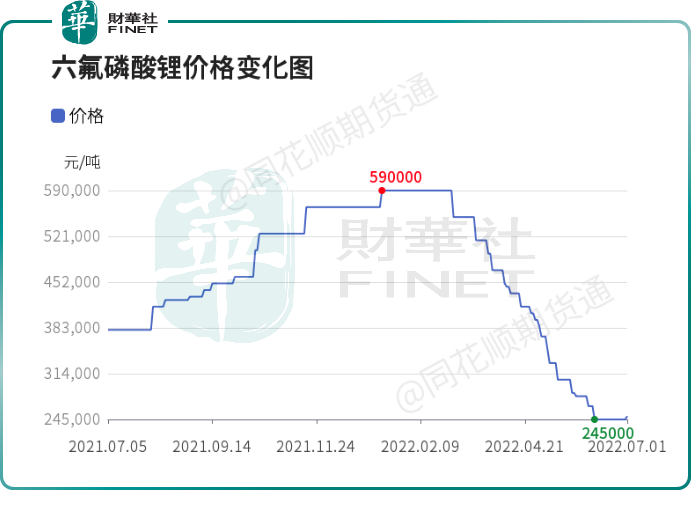

行情數據顯示,六氟磷酸鋰從2020年7月不足7萬元/噸開始一路飙升,進入2022年六氟磷酸鋰價格依舊高位運行,於今年3月份一度達到59萬元/噸的高點。

不到兩年的時間,六氟磷酸鋰的價格漲幅達7.4倍。多氟多作為六氟磷酸鋰行業龍頭之一,穩穩地吃到這波漲價紅利。

然而,從2022年3月中旬至6月底,國内六氟磷酸鋰價格出現暴跌,最低價格跌至24.5萬元/噸附近,跌幅超過了59%,直接「腰斬」。這也是多氟多今年第二季度增速環比下滑的主要原因之一。

需要指出的是,在下遊電解液行業開工率持續提升的帶動下,氟磷酸鋰價格已於7月初迎來反彈,企穩25萬元/噸,終結了近4個月的價格滑坡。

2021年以來,行業高景氣度下,包括多氟多、天賜材料、永太科技、天際股份、延安必康、杉杉股份等在内的十餘家企業加碼佈局六氟磷酸鋰。

業内認為,隨著新增產能的釋放,2022年中六氟磷酸鋰將迎來供需平衡拐點;長遠來看,若各家規劃產能順利釋放,到2025年有產能過剩的危機。

此輪六氟磷酸鋰價格回調,主要是六氟磷酸鋰新增產能釋放不及預期和行業需求回升。

市場分析稱,六氟磷酸鋰價格已經觸底,考慮到下半年需求提升,不排除六氟磷酸鋰價格會跟隨主要原料價格出現反彈。但由於六氟磷酸鋰下半年產能彈性較大,不具備大幅上漲的基礎,「超額利潤」的盛況或難以再續。

02多線佈局,電子化學品引第二增長極?

即使六氟磷酸鋰價格已跌落「神壇」,但以多氟多為代表的各方廠家仍堅定加碼擴產。

公開信息顯示,多氟多2022年計劃新建3.5萬噸產能。截至2022 年4月底公司六氟磷酸鋰產能達到3萬噸,相較2021年年末提升約50%;預計今年年底總產能達5.5萬噸,2023年有望達到10萬噸。

值得關注的是,除了穩住六氟磷酸鋰這個基本盤外,多氟多已開辟了多條業務增長線。

受益於半導體、液晶面板國產化進程的加速,使得電子化學品的需求也有所上行。據披露,從2015年開始,多氟多以8英寸半導體製造為起點,不斷開拓市場。

這兩年,多氟多以電子級氫氟酸為代表的高純電子化學品接連取得重要突破。截至目前,公司擁有5萬噸/年電子級氫氟酸(含1萬噸/年半導體級氫氟酸)和2,000噸/年電子級矽烷產能。產品已進入德州儀器、韓國三星、長鑫存儲等大型半導體企業的供應鏈。

2022年5月19 日,多氟多宣告正式進入台積電供應商體系,開始向台積電(南京)批量交付高純電子化學品材料。據悉,台積電為全球生產技術最領先的晶圓代工廠之一,進入台積電供應商體系將對多氟多該項產品的產能消化提供極大保障。

光大證券研報指出,多氟多未來計劃將實現10-20萬噸/年電子化學品的佈局。目前在建有3萬噸超淨高純電子級氫氟酸、年產3萬噸超淨高純濕電子化學品、100噸高純乙矽烷、100噸高純氟氮混合氣、300噸高純四氟化矽等項目,並預計於2022年下半年逐步釋放產能。

光大證券還指,多氟多的電子級氫氟酸等新材料產品發展勢頭強勁,未來有望成為公司業績的第二大增長極,打開長期增長空間。預計2023年電子級氫氟酸營收達11.76億元,同比增長69.9%。

不僅如此,在鈉離子電池商業化進程逐步提速的過程中,繼寧德時代之後,多氟多也加入鈉電池量產「大軍」。

據多氟多透露,公司已有包括鈉離子電池在内的多種新型電池技術儲備,並且已商業化量產可用於鈉離子電池的電解質——六氟磷酸鈉。

根據規劃,預計2022年底,多佛多將具備千噸級六氟磷酸鈉生產能力,產品的應用市場主要為兩輪、三輪及400公里以下續航里程的電動車型。

到2023年底,公司河南生產基地預計將建成1 GWh的鈉離子電池產能;廣西生產基地則規劃於2025年建成5 GWh的鈉離子電池產能。

結語

總的來講,多氟多上半年淨利潤暴增,最主要是得益於六氟磷酸鋰的「量價齊升」。

目前,六氟磷酸鋰現貨價格已接近二三線廠家的成本線,對於這類企業而言,利潤承壓,機會將會變小。而多氟多是六氟磷酸鋰龍頭,產能規模優勢明顯,具備較強的成本優勢和市場競爭力。

但從長遠來看,隨著行業新增產能的逐步釋放,六氟磷酸供需趨穩,「高額毛利」或成歷史,多氟多等六氟磷酸廠商想保持高業績增長,或面臨諸多挑戰。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)