近年来,光伏产业链上游硅料厂商接订单接到手软,有不少厂商还接到巨额长单。

如硅料龙头通威股份(600438.SH)近期与数家硅片企业签订了多个多晶硅大单,年内新签订单就超过2500亿元,规模之高令人惊叹。

这背后,是硅片市场的产销两旺。而硅料产能瓶颈一时半会儿还未能满足中下游产业的需求,以至于硅片领域的企业热衷于锁定长单,以保证未来销量。

作为光伏产业链中承上启下的环节,硅片市场受硅料价格上涨影响相对较小,并将成本传导至了下游,从而保证了企业的销量和利润增长。

狂欢的半年业绩

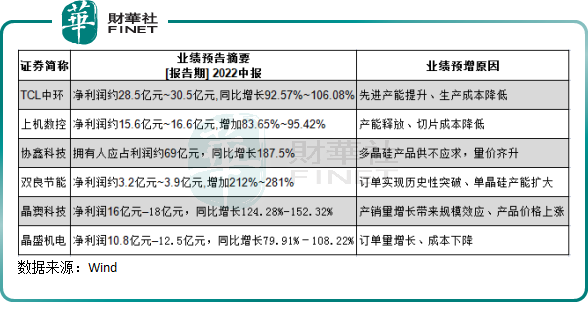

截至7月15日,除了隆基绿能(601012.SH)和京运通(601908.SH)等少数企业外,已有多家硅片上市企业披露了半年度业绩预告。

这是行业参与者值得集体狂欢的半年度,它们半年度的业绩,简直就是躺赚。

根据统计,主要的硅片厂商及相关设备厂商半年度业绩均预计实现大幅增长。其中,硅片双寡头之一的TCL中环(002129.SZ)在产能结构优化以及生产成本进一步降低的情况下,预计今年上半年实现净利润28.5亿元-30.5亿元,同比增长约1倍。而去年是TCL中环年度利润最高的一年,为40.3亿元,其今年上半年的利润就抵去年利润至少70%。

硅片新势力双良节能(600481.SH)得益于硅片产能的“大跃进”,产品销量大幅飙升,带动上半年净利润飙升超过2倍。

此外,上机数控(603185.SH)、协鑫科技(03800.HK)和晶澳科技(002459.SZ)等硅片厂商预计上半年净利也有亮眼的表现。

在行业高景气度下,这些企业业绩预增的原因,往往都离不开几大因素:产能释放、订单量增长以及产品售价增长。

可以预见,碳中和大势下,上游硅料供需在短期内仍难达到平衡,而下游需求持续旺盛,对于头部厂商来说,锁住未来几年的硅料订单,有助于保障原料供给以及继续推升利润。而在多数硅料订单被锁定后,广大硅片中小企业面临的硅料供应压力将会更大,从而间接带动头部厂商攫取更多的市场份额。

从二级市场表现来看,硅片概念股在漂亮的成绩单加持,以及锁长单保销量的利好下,引来了资金的青睐。

自二季度以来,头部硅片上市企业股价持续拉升,多数实现超过35%的增幅,其中上机数控股价累计飙升75%。

增利润利器:成本传导

整个光伏产业链主要有四大环节,分别是硅料、硅片、电池及组件以及发电站。

2020年9月我国给出双碳时间表后,国内光伏产业链进入一轮声势浩大的成长期。然而,因上游硅料市场扩产周期长、技术难度较大等因素,直至目前,国内的硅料产量依然未能完全满足国内中下游环节的需求。

受下游发电站装机潮的带动,我国今年硅片产能的增量依然很大,业内公司预测会达到500GW以上,但即使加上9-10万吨的硅料进口量,全年硅料产能对应硅片的产能也只有300GW左右,远小于硅片产能。因此,预计今年全年硅料供应仍紧张,这也是为何众多硅片头部厂商热衷于锁住上游硅料长单的原因。

在供不应求的背景下,价格涨势如虹的硅料直接压制到中下游环节的利润增长。

令人疑惑的是,目前光伏产业链上的这种景象依然在上演:上游硅料、硅片环节吃肉,下游光伏电池、组件、电站企业“喝汤”,甚至有一些企业出现了亏损,只能“吃土”。

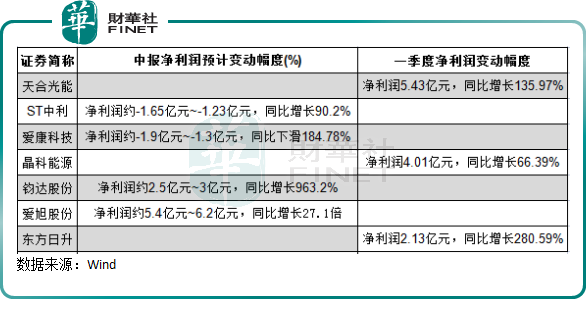

根据关于光伏电池和组件企业一季度业绩和半年度业绩预告的统计,整体上看,这些企业最新业绩分化严重,一线企业有产品溢价能力以及将成本传导至海外市场等优势,因此能保持利润的高增长;而中小企业则在硅片价格高企的影响下未能顺利将成本传导至下游,部分企业甚至因此产生亏损。

硅片环节与电池和组件环节,在业绩上看可谓是冰火两重天。这种差别,主要原因是硅片环节的成本传导能力更强。

中下游产业需求和供应之间的矛盾,是硅片环节能够将成本压力传导至下游的原因。特别是隆基绿能(601012.SH)和TCL中环,两者是硅片环节涨价的“出头鸟”,且涨价后对产品销量影响并不大。

上图所示,2019年年中以来,国内一线厂商156mm x 156mm单晶硅片市场价整体紧随着硅料市场价起飞,涨价幅度虽没有硅料大,但在很大程度上为硅片厂商成本传导带来了积极影响。

硅料市场供不应求的情况在当前并未得到缓解的情况下,下游拿货积极性并未受高价的影响,下游企业催单不断,这成了硅片企业涨价的底气,以此赚取超额利润。如隆基自今年以来已七次提价,并且调涨幅度远超此前。

那光伏电池和组件厂商能否与硅片厂商一样顺利提价?

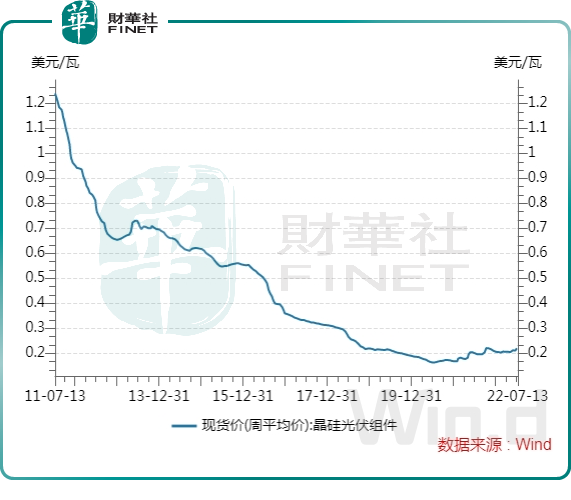

遗憾的是,2020年以来,光伏电池和组件价格虽有所上涨,但整体上远不如硅料和硅片上涨幅度。下图所示,晶硅光伏组件现货价在7月13日为0.22美元/瓦,仅较2020年初的0.19美元/瓦仅增长了15.8%。

不得不说,光伏电池和组件厂商在行业高景气度的阶段仍然苦不堪言。随着上游成本的不断提升,电池片和组件环节只能及时止损,选择下调开工率。

业内人士认为,价格博弈局面要延续到明年,最终打破博弈格局的是硅料企业的扩产。到今年第三季度末四季度初,硅料新产能开始大规模贡献实际产量,产业链价格有望出现下降拐点。

对于硅片企业来说,硅料价格的下降依然是利好硅片企业,因为硅片的价格调整较电池和组件环节更具灵活性。

TCL中环在这方面则颇为老练,其管理层近日表示:公司实行以销定产,没有硅料存货,因此基本不受硅料涨跌带来的盈利或者亏损的影响。目前硅片的市场格局比较好,所以成本传导方面比较顺利。

涨价的另一面:产品升级

头部硅片厂商热衷于以研发投入驱动产品的附加值,因为“更大、更薄、更强”是硅片产业未来的发展趋势。

硅片的大尺寸化,能有效降低全产业链的成本。而薄片化,也可以大幅降低硅耗和硅片成本。

在这方面,隆基和TCL中环显然更为执迷。

以TCL中环为例,为提升产品优势以及达到降本增效目的,TCL中环保持着高强度的研发投入。在2021年,TCL中环的研发投入高达18.59亿元,占营收比重为4.52%。公司曾表示,在硅片产品端,公司晶体、晶片的综合技术实力领先同行约24-36个月。且依托工业4.0及智能制造优势,劳动生产率和 G12 产线直通率大幅度提升,人均劳动生产率达到1,000万元/人/年以上。

在2021年,TCL中环的硅片产能为88GW,其中有70%是210产品产能,今年占比将进一步提升至90%左右。增大硅片尺寸是一种降本技术,而不是增效技术。因此,得益于大尺寸产品占比的提升,TCL中环产品结构优化有效提升了其盈利能力。

目前,TCL中环是市场中210尺寸硅片的主要供应商,市场占有率全球第一,下游订单饱满。在半年度业绩预告中,TCL中环表示,210产品先进产能加速提升,产品结构优化升级,出货占比不断提升,综合成本不断降低。其表示,在晶片环节,通过细线化、薄片化工艺改善,硅片出片率及A品率大幅提升,单位公斤出片数行业显著领先;同时,利用210产品差异化及成本优势,缓解下游客户成本压力,提升自身和客户竞争力。

隆基方面,相较于同行,单晶老大隆基一直以来最大的优势就在于其硅片产能及其高利润。自2016年开始,单晶硅与多晶硅的技术代差为隆基带来了持续的超额利润。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)