2021年是A股锂电概念股“爆炒”的一年,进入2022年后这种爆炒的节奏有些收敛,在回归理性,同时汽零板块也在强势崛起,这也弱化了锂电继续爆炒的空间。

这种背景之下,一些锂电概念股灵机一动,选择了港股作为融资的窗口,毕竟新能源板块在港股目前没成啥气候,值得抢占先机。

7月18日,中国石墨(02237.HK)在港交所上市,填补了锂电负极概念股在港股的空白,截至收盘报0.79港元/股,涨143.08%,全天成交额超4.8亿港元。

此次IPO,公司募资净额约为8,380万港元,其中约32.4%用于土地收购成本,31.6%用于建设成本,36%用于购买和安装机械及设备。

7月19日,中国石墨没有保住胜利的果实,以0.720港元/股收盘,跌幅8.86%,市值11.52亿港元。

7月20日,中国石墨股价早盘开始剧烈波动,出现高开低走的走势。截至发稿前,中国石墨股价为0.69港元/股,跌幅为4.17%。

难道上市首日的表现只是昙花一现?中国石墨接下来的表现将会是怎样的?中国石墨能否成为7月份港股的一枝独秀呢?很难说,毕竟港股近期的大环境比较糟糕。

01 上市首日,走势傲人

中国石墨在港交所的横空出世,上市首日可谓是打破了近期港股新上市公司表现不佳的落寞局面,原本疲软的人气,变得坚挺起来了。

近几个月来,香港IPO市场新股首日交易表现平淡,这或许与全球通胀影响、新冠疫情等因素有关。

今年以来,已经在港交所上市的42只股票中,有22只上市首日破发,破发率为52.38%。

据Wind数据统计,2022年上半年港股有26家企业挂牌上市,上市家数同比减少超四成,募集资金193亿港元,首发募集资金则同比大幅缩减超九成。

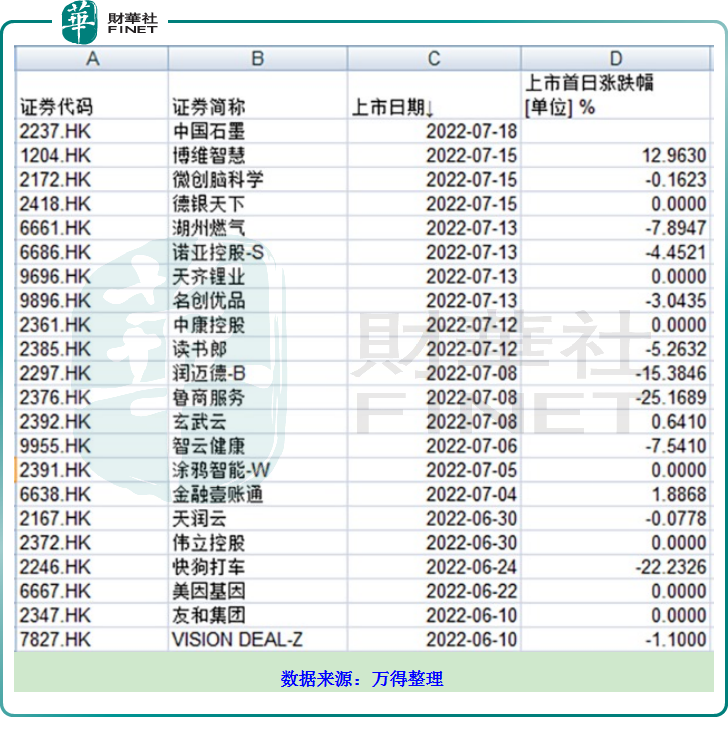

但进入7月以来,港股IPO市场有所复苏。截至7月18日,已有16只新股上市,其中只有博维智慧(01204.HK)在上市首日的涨幅还算可以,其余的表现都相对比较惨淡。

今年6月以来在港交所挂牌的新股上市首日表现如下所示:

在这样的大环境之下,中国石墨在上市首日的表现确实傲人,只可惜,股价未能实现连续多日上扬的态势。

关于接下来的表现,我们有必要剖析一下,看看公司到底有哪几把刷子,以及存在哪些软肋。

02 竞争优势

其一,鳞片石墨与球形石墨较高的市占率;

中国石墨的主营业务是各类石墨产品,包括鳞片石墨精矿和球形石墨两大类,区别之处在于,后者还有加工副产品的可能性,根据2021年数据,两类石墨产品销售额相接近,各占总营收的49%左右。

2019-2021年度,公司销售鳞片石墨精矿所产生的收入分别为人民币5740万元、8570万元、9770万元,年复合增长率达30.46%。销售球形石墨及其副产品所产生的收入分别为人民币6640万元、7620万元、9850万元,年复合增长率达21.8%。

要知道,公司2019年、2020年、2021年营收分别为1.24亿元、1.69亿元、1.98亿元;毛利分别为5943万元、8325万元、9304万元。可见,这两大业务构成公司的核心业务,起着中流砥柱的作用。

就市场份额来看,公司的鳞片石墨精矿业务营收占市场第五,市占率4.4%;球形石墨占市场第六,市占率4.1%。

其二,北山矿场的优质资源;

2019年,中国石墨取得北山矿场的采矿权,截至2021年底,未加工石墨开采量为258300吨。北山矿场在石墨资源方面由约14000千吨控制资源量及1000千吨推定资源量组成,具有进一步开采的潜力,且整体的矿石品质较高。

2019-2021年,公司的鳞片石墨精矿产量分别为约31,100吨、38,500吨及48,200吨;加工球形石墨产量分别为约3300吨、2700吨及4000吨。

中国石墨表示,目前公司的选矿厂2021年的使用率约为93%,而公司的鳞片石墨精矿订单激增,已几乎用尽销售库存。

中国石墨同时表示,由于公司石墨开采量的最高限制为50万吨未加工石墨,公司预计,未来的石墨采购量约一半将来自第三方供应商,以支持现时及新工厂投入营运后获提升的选矿能力。

并且公司采用成本较低的露天开采法,北山矿场的采矿权可以让公司能够发挥垂直整合的协同效应,这样可以压缩成本,提升产品的市场竞争力,可以在定价策略上获取主导权。

其三,搭载锂电负极概念有望抬高其估值。

石墨是生产锂电池的必备原料之一,这一点对中国石墨的定价逻辑有关键影响。

球形石墨,是以优质高碳天然鳞片石墨为原料、采用先进加工工艺对石墨表面进行改性处理,生产的不同细度,形似椭圆球形的石墨产品。

球形石墨具有气孔率低、抗氧化性能好、结构均匀细腻、空洞缺陷小、弹性适中、易于成型的性能,是作为锂离子电池负极材料重要部分。

公司在锂电产业链上扮演负极材料供应商的角色,如果以锂电概念对公司进行估值是合情合理的。

03 潜在隐患

我们再来分析一下公司存在的隐患因素,如果这些隐患将来爆发,可能会对其估值造成负面影响。

其一,上游需要持续及稳定的电力供应;

电力的不稳定性可以说石墨加工厂商永恒的痛点。

出自碳达峰、碳中和的目标压力,再叠加冬季供暖的需求,2021年国内电力供应就出现过一阵子中断的情况,其中就包括黑龙江。

中国石墨的生产在 2021下半年总共停工约105小时。中国石墨在招股书中表示,由于公司的生产基地主要分布于黑龙江,倘将来黑龙江省实施电力配给措施,无法保证不会受到任何停电影响。可使用电力的任何短缺或中断,均可导致采矿及生产营运的延误或甚至暂停。

其二,电价波动对盈利能力的干扰;

招股书显示,公司在2019年、2020 年及2021年三个年度,公司因电力产生的成本分别为约人民币2160万元、2250万元及2300万元。

要知道,公司近三年的开采方面的成本为1080万、1139万、1098万,相比之下,电力成本对公司的盈利能力的压力与威胁更大的多。

其实,电价的困扰也是负极概念股盈利方面的主要困扰,比如杉杉股份(600884.SH)、璞泰来(603659.SH)。为了依托内蒙古当地的电价,以及满足自身战略部署,杉杉股份一体化项目选择在内蒙古包头安营扎寨;同样是为了享受较低电价,璞泰来把一部分生产基地转移到了内蒙古。

其三,客户单一且集中度较高。

虽然营收与净利持续增长,但客户单一也是中国石墨所面临的风险之一。2019-2021年度,来自前五大客户的收入分别为人民币7780万元、9960万元、1.11亿元,分别占集团总收益的62.9%、59%、55.7%。目前公司最大的客户是在北交所明星股贝特瑞(835185.BJ)。

关于这一点,中国石墨在招股书中也承认了,无法保证日后将能与现有客户维持良好的业务关系,也无法保证能够通过增加不同行业的客户而成功扩大及分散客户基础。

上市首日暴涨,次日暴跌,第三日多空博弈剧烈。中国石墨未来何去何从?一是看公司的盈利能力的稳定性,二是看新能源概念能否在港股蔚然成风,毕竟新能源的大兵大将都在A股呢。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)