被不少投資人視為康莊大道的隱形正畸,在疫情「放大鏡」下顯得曲折蜿蜒。

被譽為中國「隱適美」的時代天使(06699.HK)受疫情衝擊,上半年營收止步不前,業績大幅下滑。而陷入白熱化的行業競爭,令時代天使的盈利能力受到極大考驗。

根據半年報預告,時代天使預計今年上半年實現收入介乎人民幣5.42億元(單位下同)至5.71億元,同比增長-5%至0%;毛利介乎3.15億元至3.31億元,同比減少12.2%至16.6%;淨利潤介乎0.661億元至0.696億元,同比減少27.3%至30.9%。

時代天使過去三年營收和淨利潤節節攀升,復合年增幅分别高達37.6%及69.42%。對比過去三年,如今的半年報成績單顯得頗為慘淡,疫情的反復衝擊以及價格戰陰霾下,市場不得不重新對時代天使的成長性重新審視一番。

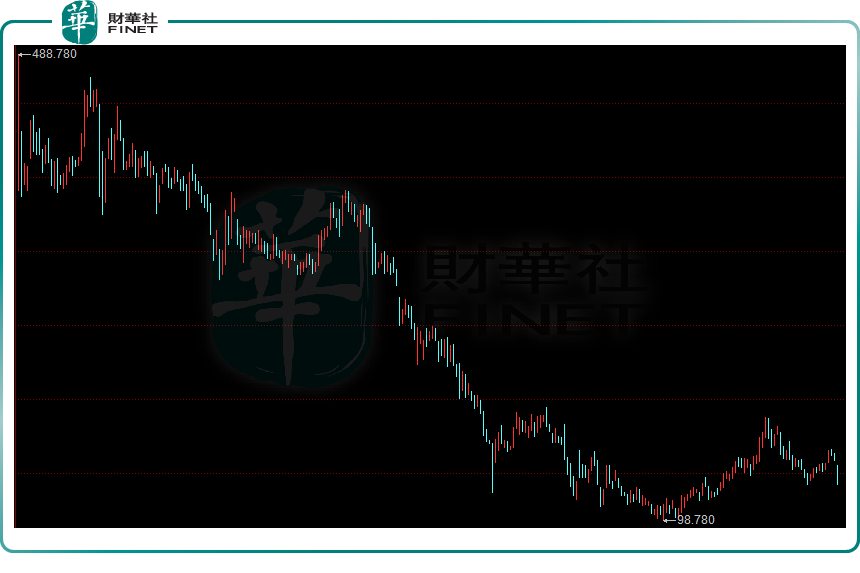

資本市場對時代天使業績的變臉反應迅速。2021年12月初以來,時代天使股價加速下行,累計大跌逾60%。

7月25晚間披露半年報預告後,時代天使股價又遭遇了一根大陰線。7月26日,其股價盤中一度跌近15%,最終收跌8.99%。

營收微降,淨利卻大降,為何?

在時代天使披露半年報預告後,投行紛紛調低其目標價。

其中,野村研報稱,時代天使盈警差過市場預期,以反映疫情影響,2022年盈利預測下調27%,目標價由169.5港元下調至146.97港元;同時,高盛將時代天使目標價由199港元下調14%至171港元。

時代天使報告期内營收預計同比增長-5%至0%,主要是受疫情的影響。當前,時代天使的收入主要來自一、二線城市,低線城市滲透率較低,而在上半年,深圳、上海和北京等一線城市疫情反復,制約了隱形正畸市場的需求。

儘管報告期内時代天使加碼低線城市的佈局,但鑒於收入對高線城市的依賴較大,時代天使的達成案例仍錄得下跌,由去年同期的7.95萬例下降至7.72萬例,從而拖累了營收的增長。營收下降幅度並不大,也反映出時代天使具備了一定的韌性。

畢竟,時代天使作為本土隱形正畸的龍頭,在案例數據庫、平台醫生數量和專利方面已形成了較高的壁壘,為本土隱形正畸國產化的最大受益者,已具備了與隱適美同台掰手腕的實力。以達成案例數計,時代天使在2021年首次超過隱適美,市場份額為41.1%,隱適美則屈居第二,市場份額從2020年的41.4%下滑至35.9%。

至於淨利潤大幅下降,主要是時代天使改變了發展策略:砸重金向低線城市滲透,搶灘市場份額。

在公告中,時代天使提到,公司經營開支增加導致淨利潤下滑,報告期内實施了滲透並拓展至新興市場及海外市場的業務策略。

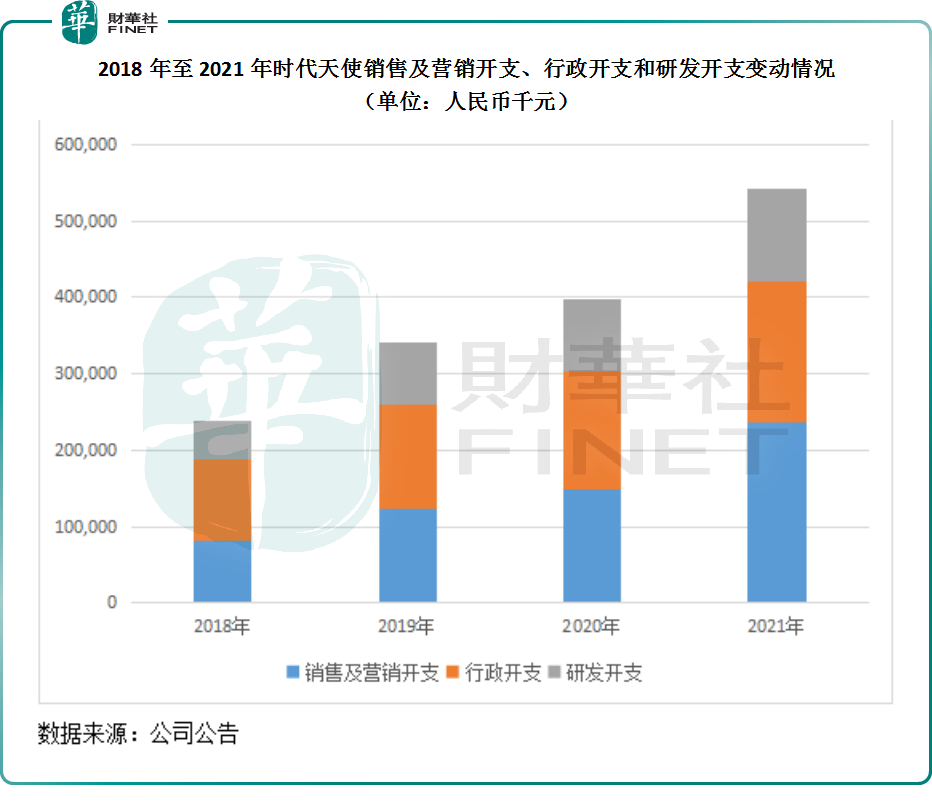

實際上,在去年上市之時,時代天使就表示要擴大營銷團隊,挖掘低線城市的市場潛力。因此,從去年開始,時代天使的銷售及營銷開支、行政開支和研發開支急速增長。在2021年,時代天使銷售及營銷開支、行政開支和研發開支累計為5.43億元,同比增長36.8%,增幅創下過去三年新高。

案例數的增長需要依託三個方向:新地理市場的開拓、培育的牙科醫生數量、牙科醫生的利用率。據灼識咨詢《藍皮書》數據,目前一二線城市佔據70-80%的隱形矯治市場份額,下沉市場仍是一片待開拓的藍海。因此,在低線城市挖掘更多的牙科醫生,是時代天使正在大力拓展的大方向。

但低線城市的隱形正畸市場有著更為復雜的病例情況和相對有限的口腔診療資源,時代天使因而選擇了在華北及東北等低線城市擴大了銷售團隊和示範中心(向牙醫提供培訓),並加大研發投入,從而推升了相關費用開支的水平。2021年,時代天使銷售及營銷開支以及研發開支都大幅增長,正是為了配合時代天使下沉市場的戰略。

在今年上半年,時代天使在疫情反復襲擾下亦沒有停下加大佈局低線城市的佈局,相關前期投資及開支的增加,也可能是導致公司淨利潤下滑重要的影響因素之一。

行業越來越卷,價格戰傷人傷己

時代天使是隱形正畸市場國產替代最大的受益者之一,同時也是行業陷入内卷的最大受害者之一。

作為藍海市場,隱形正畸市場在國内不缺競爭者,水大魚大,誰都想搶灘得的蛋糕更大一點。於是乎,價格戰的陰雲也隨之而來。

在國產替代潮下,隱適美在中國市場不斷被本土品牌蠶食,而且價格沒有優勢。為了奪回「陣地」,隱適美使出了「殺手锏」:降價促銷。在往年,隱適美的隱形矯治器價格在3萬元-5萬元之間,但2021年以來則出現了較大幅度下降。

在今年4月,隱適美再次調低產品售價,終端消費價最低降至2.5萬元左右的水平,迫使整個行業跟著降價保市場。在隱適美的降維打擊下,若本土品牌不跟著降價,市場份額將被隱適美重新奪回。為此,時代天使也不得不選擇降價迎戰,降價同時還有利於其在下沉市場抗擊來自國内的正雅齒科、正麗科技等中低端本土品牌,這也是時代天使擴大市場份額的一個方式。

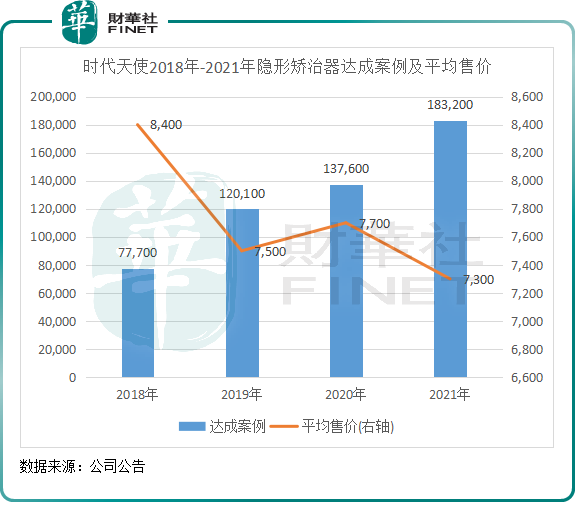

上圖可以看到,2021年,時代天使隱形矯治器的平均售價下降至2018年以來最低水平,為7300元,同比下降5.2%。在產品組合調整以及降價刺激下,時代天使2021年的隱形矯治器達成案例大增,達到18.32萬例,獲得了更大的增量市場,成功反擊了隱適美和其他本土廠商的挑戰。

但價格戰是一把雙刃劍,有利有弊,利處是在競爭中可鞏固企業的市場份額,弊處是勞民傷財。

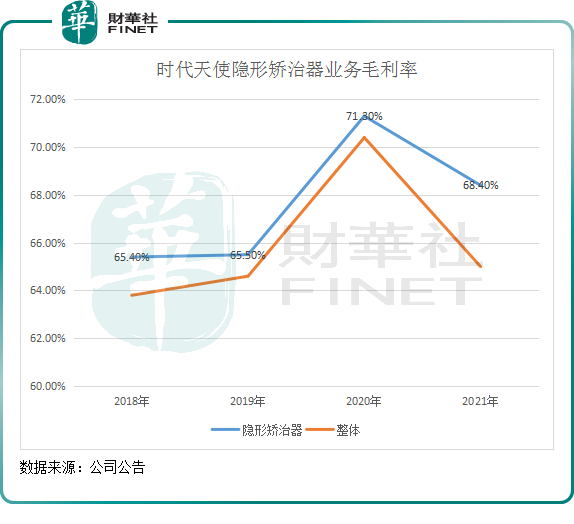

毛利率是隱形正畸企業陷入價格戰後盈利能力變化最明顯的指標。在2019年-2021年,時代天使隱形矯治器業務的毛利率走勢與其產品平均售價走勢幾乎一致。在行業價格戰加劇的2021年,時代天使隱形矯治器業務毛利率同比下降了2.9個百分點,至68.4%。

至於毛利率下降,時代天使稱主要是因為隱形矯治器的平均售價下降,以及季節性促銷所致。

在今年上半年,隨著隱適美加大降價力度,時代天使或會繼續跟隨隱適美步伐加入市場的價格戰當中,從而進一步拉低公司產品銷售均價和產品毛利率,成為公司上半年淨利潤表現不佳的另一大重要影響因素。

從達成案例和營收表現來看,時代天使在此次下沉市場以及行業價格戰中不會讓競爭者佔得便宜。但此次内耗,時代天使難於幸免,只能以犧牲短期利潤的方式在價格戰及搶佔下沉市場中匍匐前進。

今年以來愈加激烈的市場競爭,也令時代天使步入了發展的第二階段:高端標簽逐漸模糊起來,通過調整產品組合以及向終端市場讓利的方式加入了行業混戰,公司高毛利率的時代可能會漸漸遠去。

結語:

拉長時間看,隱形正畸行業依然是一塊香饽饽。但目前行業面臨著諸多不利局面,如疫情導致消費需求以及消費能力的下降、行業陷入激烈的價格戰以及原料成本上升等,都是擺在行業參與者面前的問題所在。

此外,在前期的市場機遇期過後,市場泡沫被擠出,新的進入者紮堆進來,也將如「鲶魚」般攪動市場,給時代天使帶來更多的不確定性。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)