在2021年年报中,周黑鸭(01458.HK)称:我们非交通枢纽门店已占总门店的90%,通过商业模式升级、多元化触达(如互联网O&O、社区等渠道)以及供应链优化,2021年公司体现出强大的抗风险能力和韌性。

但进入2022年,在同样遭受疫情冲击的经营环境下,周黑鸭的抗风险能力和韧性却提不起劲了。

半年净利预降超90%!

近日,周黑鸭向市场披露了半年报预告。

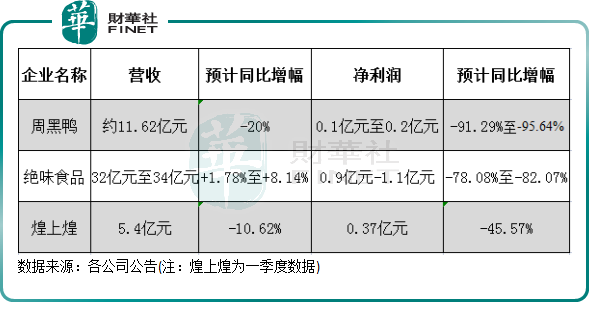

公告显示,周黑鸭预期上半年净利润在1000万元(单位人民币,下同)至2000万元之间,相较于上年同期2.296亿元的净利润大幅下降了91.29%至95.64%。

收入方面,周黑鸭预计上半年收入预计同比下降20%左右,其2021年上半年收入为14.53亿元。

纵观卤味市场的上市公司,周黑鸭“失落”的半年报并不显得孤单。

卤味江湖大佬绝味食品(603517.SH),今年上半年预计营收录得微增,但净利润预计亦同比大跌,跌幅为78.08%-80.07%,不过仍有约1亿元左右的净利润;煌上煌(002695.SZ)尚未披露半年报预告,不过其一季度营收净利双降,分别同比下滑10.62%及45.57%。

不难看出,周黑鸭上半年的经营业绩或是上述三家卤味上市企业中垫底的,差点产生了亏损。

至于净利润大幅下滑的原因,周黑鸭、绝味食品和煌上煌都“同病相怜”,即扛不住疫情带来的冲击波。

周黑鸭在公告中称,有关下降主要由于国内新冠疫情反复,全国范围内多地实施严格防控措施,人流锐减导致门店客流大幅降低,物流配送亦受限,对公司销售及利润均造成一定影响;同时,因原材料价格上涨致上半年成本端压力增加,以及汇兑损失增加,使得集团利润端受到较大冲击。

造成周黑鸭净利润暴跌或还有另一个因素。为实现2023年全国达到4500-5000家门店的目标,周黑鸭在今年上半年依然在逆势开店。新增的店面主要以特许经营模式为主,为吸引加盟商,周黑鸭加大了对加盟商的补贴支持,从而在一定程度上拖累了公司净利润。

被后浪赶超,急走下沉市场之路

从经营历史看,周黑鸭是卤味市场的一名老将了。

周黑鸭在1997年成立,绝味食品和煌上煌则在2008年和1999年成立。较早入局卤味市场的优势在于,周黑鸭拿到了更多的资本进行扩张,率先在国内重要交通枢纽区域进行布局,实现了市场份额的不断提升。

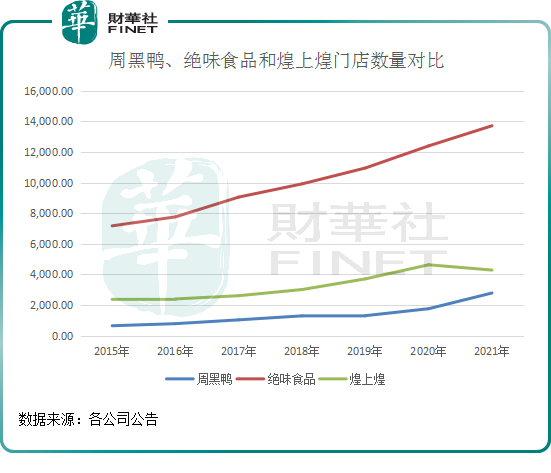

但在10年前左右,周黑鸭仍旧在自营模式上“不思进取”之时,后起之秀绝味食品以主打加盟的方式、煌上煌采取直营+加盟的组合打法,迅速在门店数量上赶超了周黑鸭,绝味食品更是在营收上将周黑鸭甩至身后。

在2021年,周黑鸭的门店数为2781家,而绝味食品和煌上煌的门店数分别达13714家和4281家;营收方面,2021年周黑鸭、绝味食品和煌上煌的营收分别为28.70亿元、65.49亿元及23.29亿元,周黑鸭略高于煌上煌,但与绝味食品差距不小。

据CBNData的《2021卤制品行业消费趋势报告》显示,周黑鸭和绝味食品的在国内市场份额分别为5%和9%,两者市占率相差较大。

自营模式有利有弊,利处在于可将品控做到最佳,打造良好品牌形象,毛利率也更高。但弊端在于,自营模式需要用成本换品控,以至于在竞争环境中与对手抢占市场份额时步伐显得十分缓慢。

而绝味食品证明了卤味市场走加盟模式路线也可以成功,其品牌门店扩张在高基数下依然实现快速增长,带动了营收规模的提升。

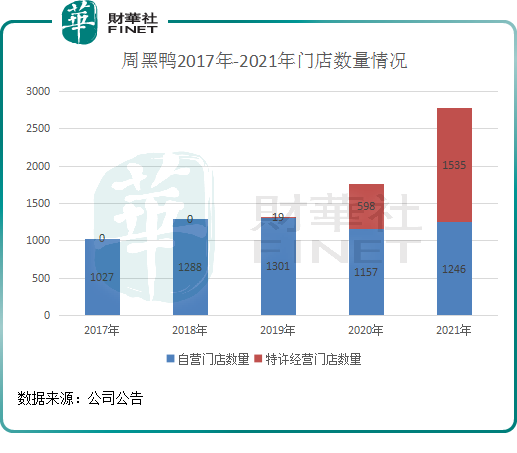

面对不断被后浪蚕食市场的局面,周黑鸭在2019年决定撕下高端标签,以“自营+特许经营”模式敲开低线市场。

门店结构上,周黑鸭做出战略性改变,逐渐发力社区及下沉市场。根据其2021年年报,其非交通枢纽门店已占总门店的90%。

2021年,在2781间的总门店中,周黑鸭有1535间特许经营门店,数量首次超过了自营门店。随着特许经营模式的推广,今年5月底公司门店总数已突破了3000家。

加盟商们的热情(公司截至5月底收到5.5万条加盟正式申请),令周黑鸭门店数量与煌上煌进一步缩短,但绝味食品在星火燎原与海纳百川计划支撑下不断攻城略地,继续与周黑鸭保持量级差距。

近期公司在调研中表示,公司在三线及以下城市的门店数量已超过1100间。在此之前,周黑鸭主打国内一二线城市,市场已相当饱和,而2020年来加速下沉到低线市场,成为公司门店数快速增长的推动力。窄门餐眼披露的数据显示,绝味食品下沉市场的策略十分成功,目前在一线城市的门店数量仅占到10.91%。对于三线及以下城市开店数量占比不高的周黑鸭来说,绝味食品的路径值得参考,下沉市场具有较大的开发潜力。

周黑鸭的“自营+特许经营”模式亦是一把双刃剑,在下沉市场与绝味食品等竞争对手抢市场份额以及推升自身营收的同时,周黑鸭不得不的面对成本压力更大的现实。

(1)周黑鸭下沉市场,加剧了行业的竞争格局,间接推升公司成本。鉴于低线城市消费能力不及一二线城市,且低线城市竞争者更散,多为地方性品牌和个体户,这种竞争令周黑鸭在内的行业参与者感觉到“生意更难做”。

在此背景下,周黑鸭要保持加盟商的开店积极性,需投入巨额补贴,同时还降低了加盟商的投资门槛。在今年全年,周黑鸭的加盟商补贴规划达到了数千万。此外,公司加盟商单店整体投资由当初的20万-25万元已大幅降到如今的8万-10万元。

(2)要保持下沉市场的增长,周黑鸭产品的价格需要亲民,产品往“中低端”靠拢,意味着产品毛利会更低。

随着下沉市场的逐步扩张,周黑鸭在2021年补充了9.9元至25元的中低价位产品。当年,公司平均客单价为57.8元,较特许经营模式推出之前的2018年下降了5.86元。

不过,周黑鸭过去两年加大优化了供应链和管理模式,形成成本管控的对冲。2021年,公司毛利率同比提升了2.3个百分点,至57.8%,继续领先于绝味食品和煌上煌。

新的增长曲线:产品多元化

在卤味市场竞争日趋激烈的今天,产品同质化也愈加严重,产品不断推陈出新才是整个餐饮大赛道不变的主题。

周黑鸭的鸭及鸭副产品收入占比较高,超过80%,为摆脱对“鸭产品”的依赖,近年来周黑鸭尝试推出非鸭产品的新品。在2019年,周黑鸭推出的新品不多,但到了2020年推出了20多款新品,包括素菜、水产品、鸡副、虾球等产品。

近期,周黑鸭更是直接跨界到盒饭市场,联手新式快餐品牌“维小饭”正式推出了首款联名盒饭“蜜汁鸭腿饭”。这一举动,与周黑鸭加大在社区布局门店不无关系。

快餐的标准化虽然很高,且相比卤味具有刚需属性,但快餐行业的竞争更加激烈,“维小饭”能否做大做强还是未知数。

卤味新品的扩容,对周黑鸭营收带来了一定的贡献。在2021年,新品贡献周黑鸭收入超5亿元,占比为18%。公司近日表示,新品虾球今年4月销售额达2000万元,5月超2500万元,公司2022年虾球单品销售额目标为2-3亿元。

当前的卤味市场主要有休闲卤味、佐餐卤味和新式热卤三类玩家。其中新式热卤作为近几年兴起的业态,在品类上更贴近佐餐甚至代餐的需求,代表企业有紫燕百味鸡、廖记食品等。

从2021年的融资情况看,新式热卤、佐餐卤味的投资热度明显高于休闲卤味。近年来佐餐卤味龙头企业加速下沉市场,对周黑鸭等休闲卤味企业来说存在稀释客流的风险。其中,紫燕百味鸡目前的总门店数量已经超过5000家,远超周黑鸭和煌上煌的门店数量。

由此看,周黑鸭的产品体系仍有待做进一步的重大调整,在下沉市场做好“鸭产品”的同时,产品往多元化方向拓展成为周黑鸭实现增长的另一条曲线。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)